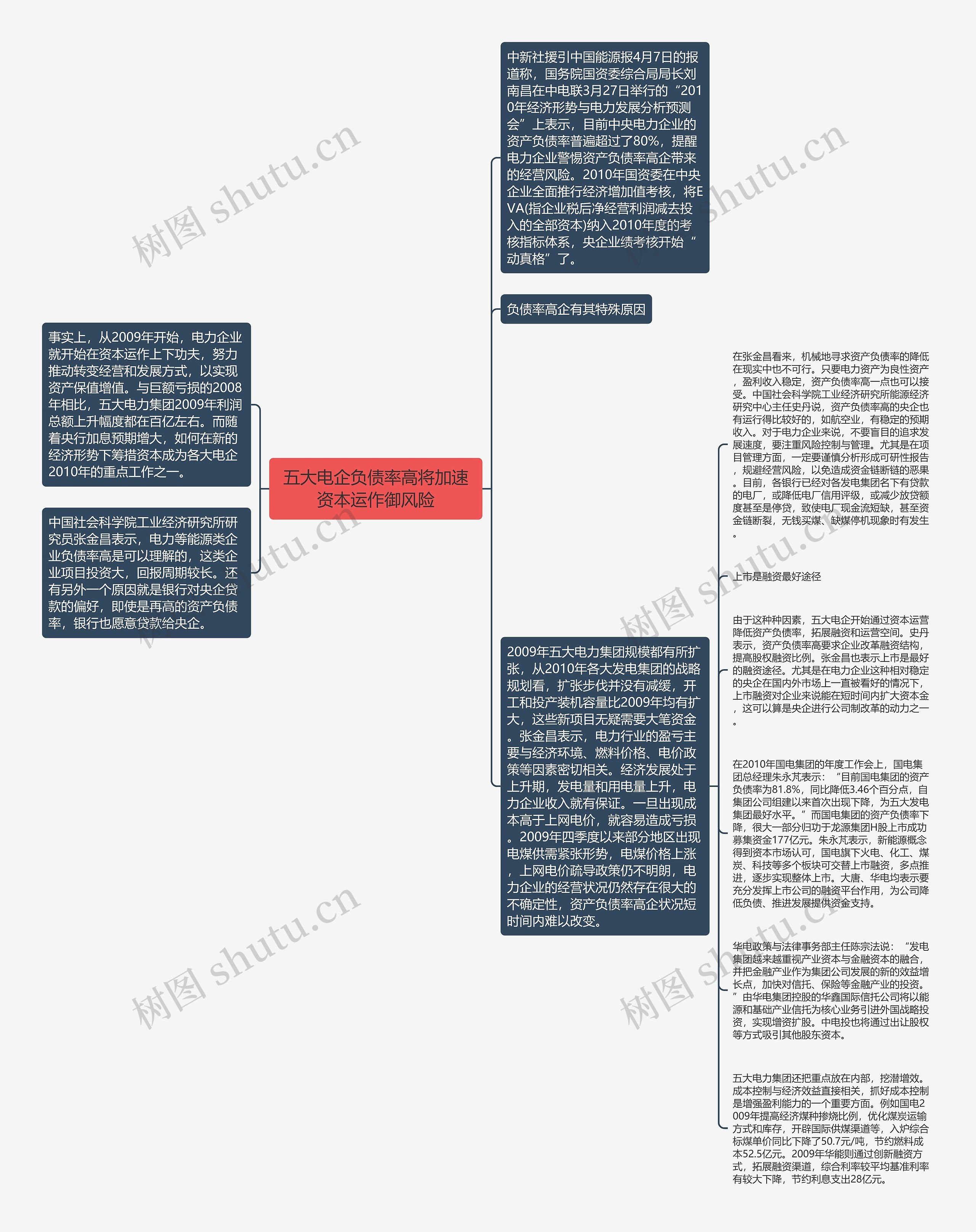

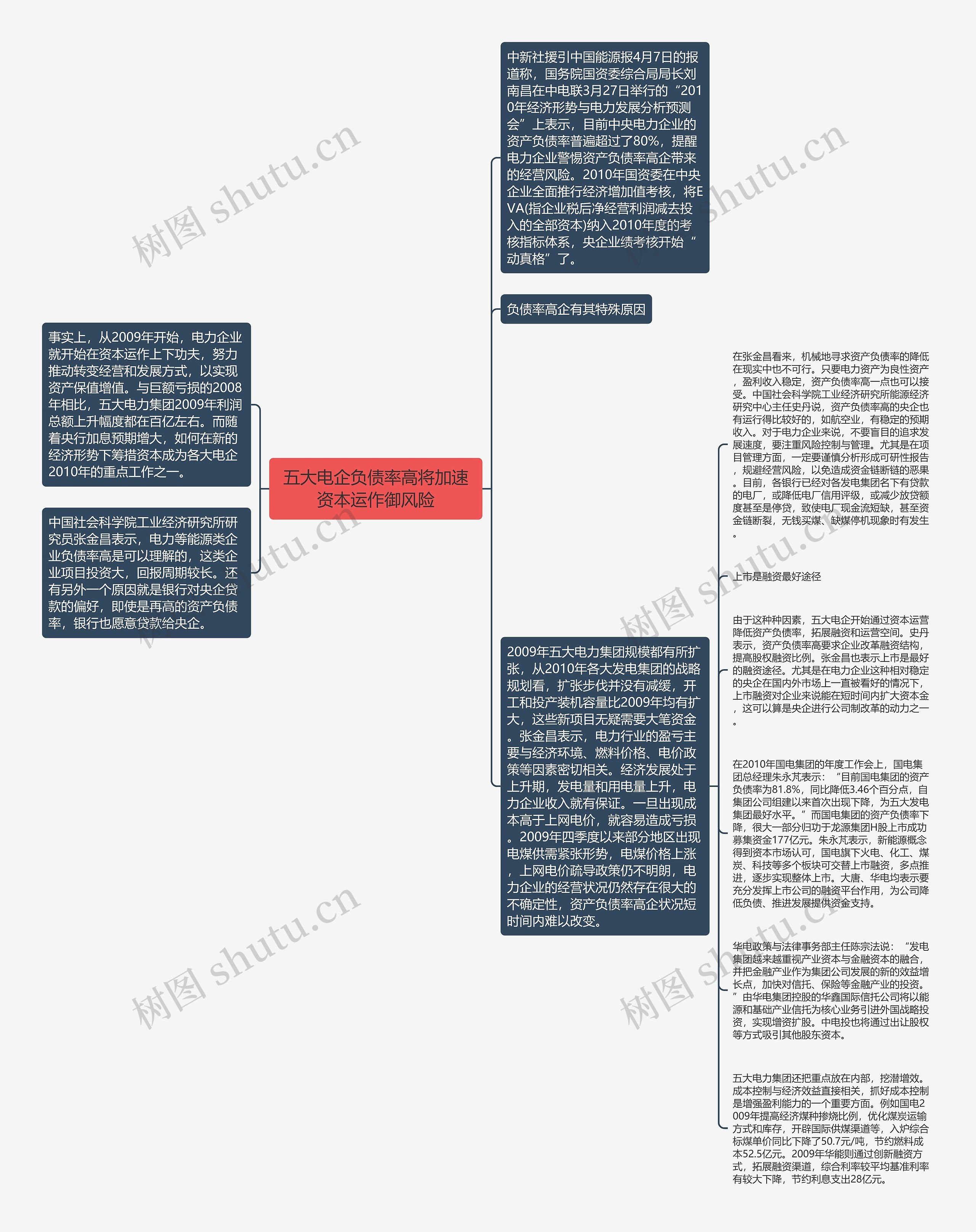

在张金昌看来,机械地寻求资产负债率的降低在现实中也不可行。只要电力资产为良性资产,盈利收入稳定,资产负债率高一点也可以接受。中国社会科学院工业经济研究所能源经济研究中心主任史丹说,资产负债率高的央企也有运行得比较好的,如航空业,有稳定的预期收入。对于电力企业来说,不要盲目的追求发展速度,要注重风险控制与管理。尤其是在项目管理方面,一定要谨慎分析形成可研性报告,规避经营风险,以免造成资金链断链的恶果。目前,各银行已经对各发电集团名下有贷款的电厂,或降低电厂信用评级,或减少放贷额度甚至是停贷,致使电厂现金流短缺,甚至资金链断裂,无钱买煤、缺煤停机现象时有发生。

由于这种种因素,五大电企开始通过资本运营降低资产负债率,拓展融资和运营空间。史丹表示,资产负债率高要求企业改革融资结构,提高股权融资比例。张金昌也表示上市是最好的融资途径。尤其是在电力企业这种相对稳定的央企在国内外市场上一直被看好的情况下,上市融资对企业来说能在短时间内扩大资本金,这可以算是央企进行公司制改革的动力之一。

在2010年国电集团的年度工作会上,国电集团总经理朱永芃表示:“目前国电集团的资产负债率为81.8%,同比降低3.46个百分点,自集团公司组建以来首次出现下降,为五大发电集团最好水平。”而国电集团的资产负债率下降,很大一部分归功于龙源集团H股上市成功募集资金177亿元。朱永芃表示,新能源概念得到资本市场认可,国电旗下火电、化工、煤炭、科技等多个板块可交替上市融资,多点推进,逐步实现整体上市。大唐、华电均表示要充分发挥上市公司的融资平台作用,为公司降低负债、推进发展提供资金支持。

华电政策与法律事务部主任陈宗法说:“发电集团越来越重视产业资本与金融资本的融合,并把金融产业作为集团公司发展的新的效益增长点,加快对信托、保险等金融产业的投资。”由华电集团控股的华鑫国际信托公司将以能源和基础产业信托为核心业务引进外国战略投资,实现增资扩股。中电投也将通过出让股权等方式吸引其他股东资本。

五大电力集团还把重点放在内部,挖潜增效。成本控制与经济效益直接相关,抓好成本控制是增强盈利能力的一个重要方面。例如国电2009年提高经济煤种掺烧比例,优化煤炭运输方式和库存,开辟国际供煤渠道等,入炉综合标煤单价同比下降了50.7元/吨,节约燃料成本52.5亿元。2009年华能则通过创新融资方式,拓展融资渠道,综合利率较平均基准利率有较大下降,节约利息支出28亿元。