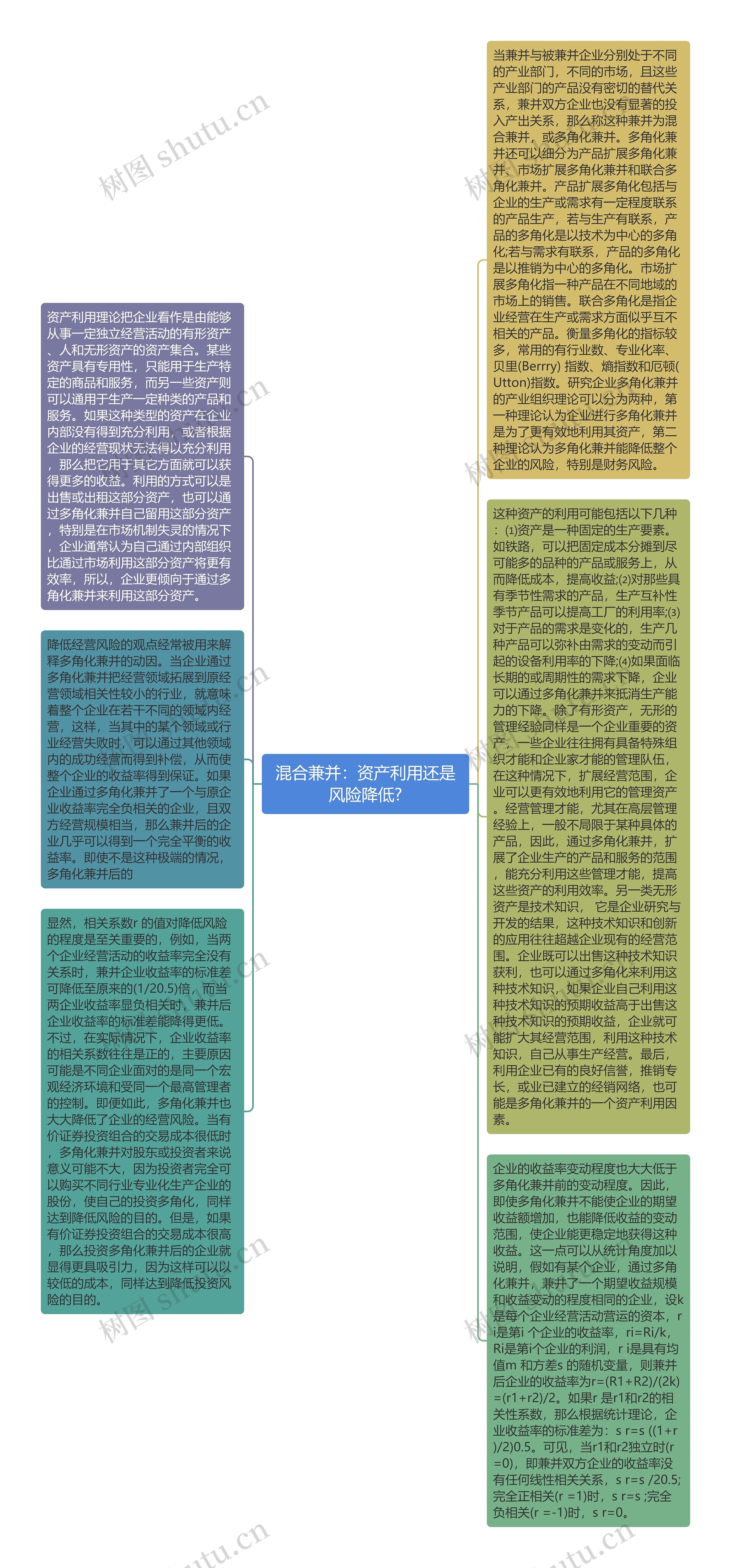

当兼并与被兼并企业分别处于不同的产业部门,不同的市场,且这些产业部门的产品没有密切的替代关系,兼并双方企业也没有显著的投入产出关系,那么称这种兼并为混合兼并,或多角化兼并。多角化兼并还可以细分为产品扩展多角化兼并、市场扩展多角化兼并和联合多角化兼并。产品扩展多角化包括与企业的生产或需求有一定程度联系的产品生产,若与生产有联系,产品的多角化是以技术为中心的多角化;若与需求有联系,产品的多角化是以推销为中心的多角化。市场扩展多角化指一种产品在不同地域的市场上的销售。联合多角化是指企业经营在生产或需求方面似乎互不相关的产品。衡量多角化的指标较多,常用的有行业数、专业化率、贝里(Berrry) 指数、熵指数和厄顿(Utton)指数。研究企业多角化兼并的产业组织理论可以分为两种,第一种理论认为企业进行多角化兼并是为了更有效地利用其资产,第二种理论认为多角化兼并能降低整个企业的风险,特别是财务风险。

资产利用理论把企业看作是由能够从事一定独立经营活动的有形资产、人和无形资产的资产集合。某些资产具有专用性,只能用于生产特定的商品和服务,而另一些资产则可以通用于生产一定种类的产品和服务。如果这种类型的资产在企业内部没有得到充分利用,或者根据企业的经营现状无法得以充分利用,那么把它用于其它方面就可以获得更多的收益。利用的方式可以是出售或出租这部分资产,也可以通过多角化兼并自己留用这部分资产,特别是在市场机制失灵的情况下,企业通常认为自己通过内部组织比通过市场利用这部分资产将更有效率,所以,企业更倾向于通过多角化兼并来利用这部分资产。

这种资产的利用可能包括以下几种:⑴资产是一种固定的生产要素。如铁路,可以把固定成本分摊到尽可能多的品种的产品或服务上,从而降低成本,提高收益;⑵对那些具有季节性需求的产品,生产互补性季节产品可以提高工厂的利用率;⑶对于产品的需求是变化的,生产几种产品可以弥补由需求的变动而引起的设备利用率的下降;⑷如果面临长期的或周期性的需求下降,企业可以通过多角化兼并来抵消生产能力的下降。除了有形资产,无形的管理经验同样是一个企业重要的资产,一些企业往往拥有具备特殊组织才能和企业家才能的管理队伍,在这种情况下,扩展经营范围,企业可以更有效地利用它的管理资产。经营管理才能,尤其在高层管理经验上,一般不局限于某种具体的产品,因此,通过多角化兼并,扩展了企业生产的产品和服务的范围,能充分利用这些管理才能,提高这些资产的利用效率。另一类无形资产是技术知识, 它是企业研究与开发的结果,这种技术知识和创新的应用往往超越企业现有的经营范围。企业既可以出售这种技术知识获利,也可以通过多角化来利用这种技术知识,如果企业自己利用这种技术知识的预期收益高于出售这种技术知识的预期收益,企业就可能扩大其经营范围,利用这种技术知识,自己从事生产经营。最后,利用企业已有的良好信誉,推销专长,或业已建立的经销网络,也可能是多角化兼并的一个资产利用因素。

降低经营风险的观点经常被用来解释多角化兼并的动因。当企业通过多角化兼并把经营领域拓展到原经营领域相关性较小的行业,就意味着整个企业在若干不同的领域内经营,这样,当其中的某个领域或行业经营失败时,可以通过其他领域内的成功经营而得到补偿,从而使整个企业的收益率得到保证。如果企业通过多角化兼并了一个与原企业收益率完全负相关的企业,且双方经营规模相当,那么兼并后的企业几乎可以得到一个完全平衡的收益率。即使不是这种极端的情况,多角化兼并后的

企业的收益率变动程度也大大低于多角化兼并前的变动程度。因此,即使多角化兼并不能使企业的期望收益额增加,也能降低收益的变动范围,使企业能更稳定地获得这种收益。这一点可以从统计角度加以说明,假如有某个企业,通过多角化兼并,兼并了一个期望收益规模和收益变动的程度相同的企业,设k是每个企业经营活动营运的资本,ri是第i 个企业的收益率,ri=Ri/k,Ri是第i个企业的利润,r i是具有均值m 和方差s 的随机变量,则兼并后企业的收益率为r=(R1+R2)/(2k)=(r1+r2)/2。如果r 是r1和r2的相关性系数,那么根据统计理论,企业收益率的标准差为:s r=s ((1+r )/2)0.5。可见,当r1和r2独立时(r =0),即兼并双方企业的收益率没有任何线性相关关系,s r=s /20.5;完全正相关(r =1)时,s r=s ;完全负相关(r =-1)时,s r=0。

显然,相关系数r 的值对降低风险的程度是至关重要的,例如,当两个企业经营活动的收益率完全没有关系时,兼并企业收益率的标准差可降低至原来的(1/20.5)倍,而当两企业收益率显负相关时,兼并后企业收益率的标准差能降得更低。不过,在实际情况下,企业收益率的相关系数往往是正的,主要原因可能是不同企业面对的是同一个宏观经济环境和受同一个最高管理者的控制。即便如此,多角化兼并也大大降低了企业的经营风险。当有价证券投资组合的交易成本很低时,多角化兼并对股东或投资者来说意义可能不大,因为投资者完全可以购买不同行业专业化生产企业的股份,使自己的投资多角化,同样达到降低风险的目的。但是,如果有价证券投资组合的交易成本很高,那么投资多角化兼并后的企业就显得更具吸引力,因为这样可以以较低的成本,同样达到降低投资风险的目的。

U882642901

U882642901

U982199398

U982199398