NASDAQ在经历10个月的疯涨以及1个月左右耍小孩子脾气般的上探下挫之后,终于进入新一轮的市场清理和调整。急速扩散的网络企业倒闭、兼并的风潮急风暴雨般盖过了还是不久前各位投资名家、未来学家所作的互联网络将迅速兴起的预言,这一在极短时间内完成的观念交替成为本世纪初互联网产业发展两个重要的景观。

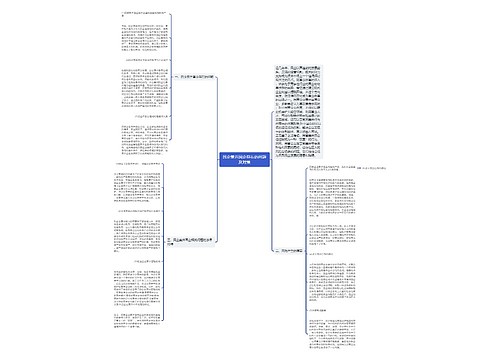

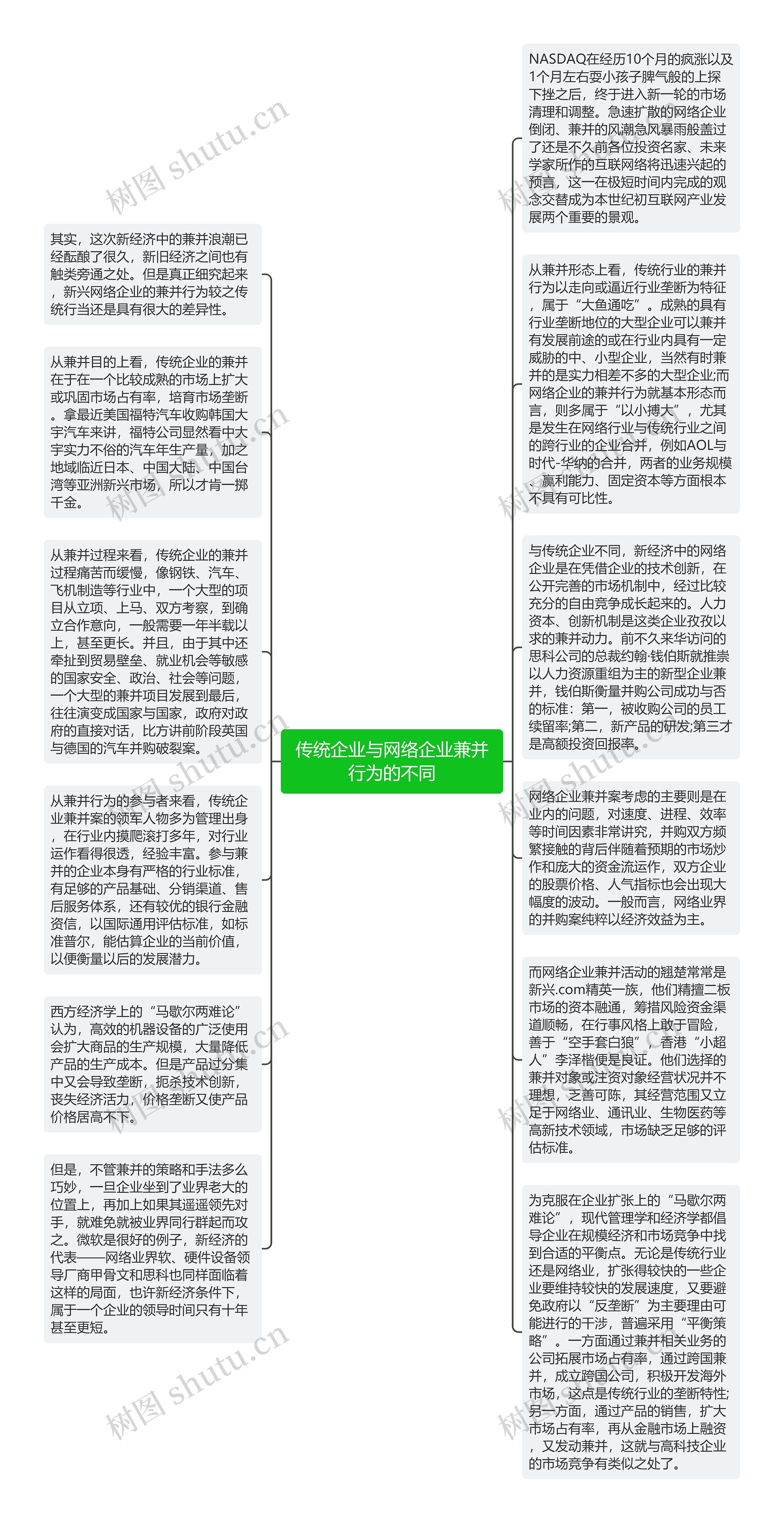

其实,这次新经济中的兼并浪潮已经酝酿了很久,新旧经济之间也有触类旁通之处。但是真正细究起来,新兴网络企业的兼并行为较之传统行当还是具有很大的差异性。

从兼并形态上看,传统行业的兼并行为以走向或逼近行业垄断为特征,属于“大鱼通吃”。成熟的具有行业垄断地位的大型企业可以兼并有发展前途的或在行业内具有一定威胁的中、小型企业,当然有时兼并的是实力相差不多的大型企业;而网络企业的兼并行为就基本形态而言,则多属于“以小搏大”,尤其是发生在网络行业与传统行业之间的跨行业的企业合并,例如AOL与时代-华纳的合并,两者的业务规模、赢利能力、固定资本等方面根本不具有可比性。

从兼并目的上看,传统企业的兼并在于在一个比较成熟的市场上扩大或巩固市场占有率,培育市场垄断。拿最近美国福特汽车收购韩国大宇汽车来讲,福特公司显然看中大宇实力不俗的汽车年生产量,加之地域临近日本、中国大陆、中国台湾等亚洲新兴市场,所以才肯一掷千金。

与传统企业不同,新经济中的网络企业是在凭借企业的技术创新,在公开完善的市场机制中,经过比较充分的自由竞争成长起来的。人力资本、创新机制是这类企业孜孜以求的兼并动力。前不久来华访问的思科公司的总裁约翰·钱伯斯就推崇以人力资源重组为主的新型企业兼并,钱伯斯衡量并购公司成功与否的标准:第一,被收购公司的员工续留率;第二,新产品的研发;第三才是高额投资回报率。

从兼并过程来看,传统企业的兼并过程痛苦而缓慢,像钢铁、汽车、飞机制造等行业中,一个大型的项目从立项、上马、双方考察,到确立合作意向,一般需要一年半载以上,甚至更长。并且,由于其中还牵扯到贸易壁垒、就业机会等敏感的国家安全、政治、社会等问题,一个大型的兼并项目发展到最后,往往演变成国家与国家,政府对政府的直接对话,比方讲前阶段英国与德国的汽车并购破裂案。

网络企业兼并案考虑的主要则是在业内的问题,对速度、进程、效率等时间因素非常讲究,并购双方频繁接触的背后伴随着预期的市场炒作和庞大的资金流运作,双方企业的股票价格、人气指标也会出现大幅度的波动。一般而言,网络业界的并购案纯粹以经济效益为主。

从兼并行为的参与者来看,传统企业兼并案的领军人物多为管理出身,在行业内摸爬滚打多年,对行业运作看得很透,经验丰富。参与兼并的企业本身有严格的行业标准,有足够的产品基础、分销渠道、售后服务体系,还有较优的银行金融资信,以国际通用评估标准,如标准普尔,能估算企业的当前价值,以便衡量以后的发展潜力。

而网络企业兼并活动的翘楚常常是新兴.com精英一族,他们精擅二板市场的资本融通,筹措风险资金渠道顺畅,在行事风格上敢于冒险,善于“空手套白狼”,香港“小超人”李泽楷便是良证。他们选择的兼并对象或注资对象经营状况并不理想,乏善可陈,其经营范围又立足于网络业、通讯业、生物医药等高新技术领域,市场缺乏足够的评估标准。

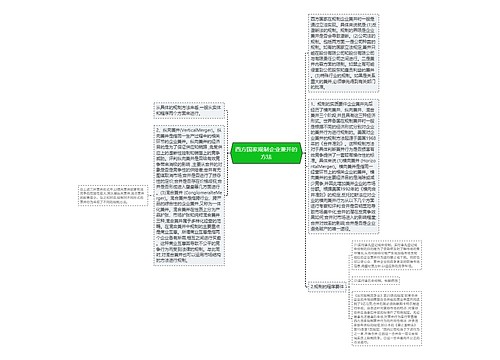

西方经济学上的“马歇尔两难论”认为,高效的机器设备的广泛使用会扩大商品的生产规模,大量降低产品的生产成本。但是产品过分集中又会导致垄断,扼杀技术创新,丧失经济活力,价格垄断又使产品价格居高不下。

为克服在企业扩张上的“马歇尔两难论”,现代管理学和经济学都倡导企业在规模经济和市场竞争中找到合适的平衡点。无论是传统行业还是网络业,扩张得较快的一些企业要维持较快的发展速度,又要避免政府以“反垄断”为主要理由可能进行的干涉,普遍采用“平衡策略”。一方面通过兼并相关业务的公司拓展市场占有率,通过跨国兼并,成立跨国公司,积极开发海外市场,这点是传统行业的垄断特性;另一方面,通过产品的销售,扩大市场占有率,再从金融市场上融资,又发动兼并,这就与高科技企业的市场竞争有类似之处了。

但是,不管兼并的策略和手法多么巧妙,一旦企业坐到了业界老大的位置上,再加上如果其遥遥领先对手,就难免就被业界同行群起而攻之。微软是很好的例子,新经济的代表——网络业界软、硬件设备领导厂商甲骨文和思科也同样面临着这样的局面,也许新经济条件下,属于一个企业的领导时间只有十年甚至更短。

U633687664

U633687664

U582679646

U582679646