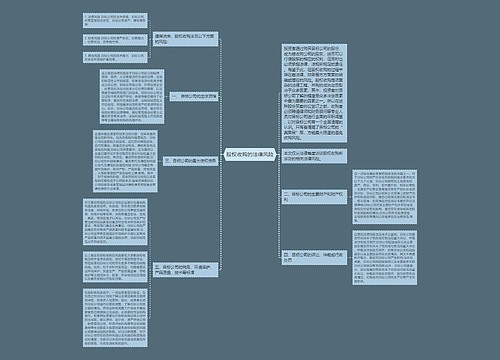

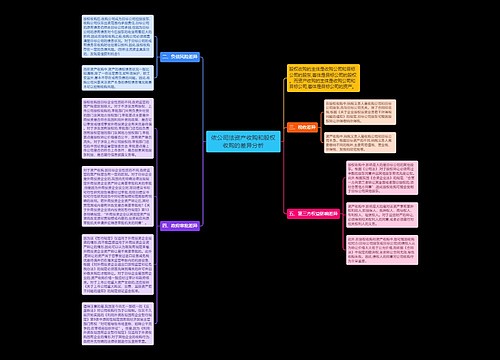

监管层研讨直接股权投资 创新类券商或啖头汤思维导图

雨过之后

2023-02-15

“证监会最近发了一个通知,要求在月底之前上报直接股权投资的方案,我们正在积极准备之中呢。”深圳一家创新类券商的总裁助理告诉记者。

树图思维导图提供《监管层研讨直接股权投资 创新类券商或啖头汤》在线思维导图免费制作,点击“编辑”按钮,可对《监管层研讨直接股权投资 创新类券商或啖头汤》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:2b49c6acf14d05ae3732db1e80fd3c39

思维导图大纲

相关思维导图模版

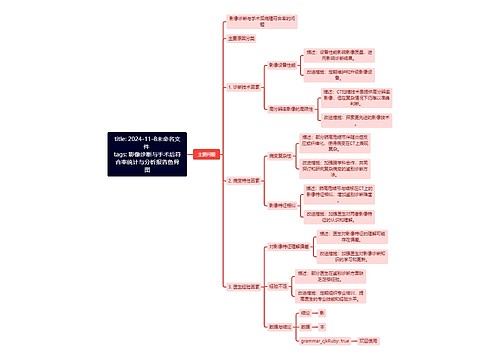

title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图思维导图

U880271396

U880271396树图思维导图提供《title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图》在线思维导图免费制作,点击“编辑”按钮,可对《title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f19c198bf7435acf7735ee5051a89d7b

流程化上架操作思维导图

U281954995

U281954995树图思维导图提供《流程化上架操作》在线思维导图免费制作,点击“编辑”按钮,可对《流程化上架操作》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f97bd01986010350f781d05268e8f812