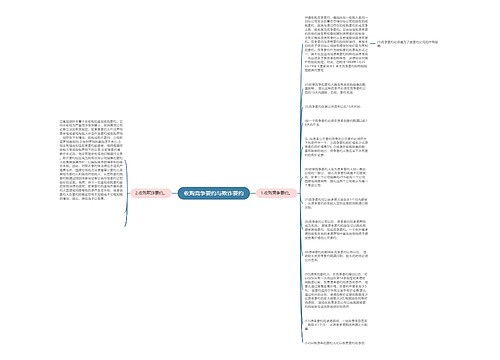

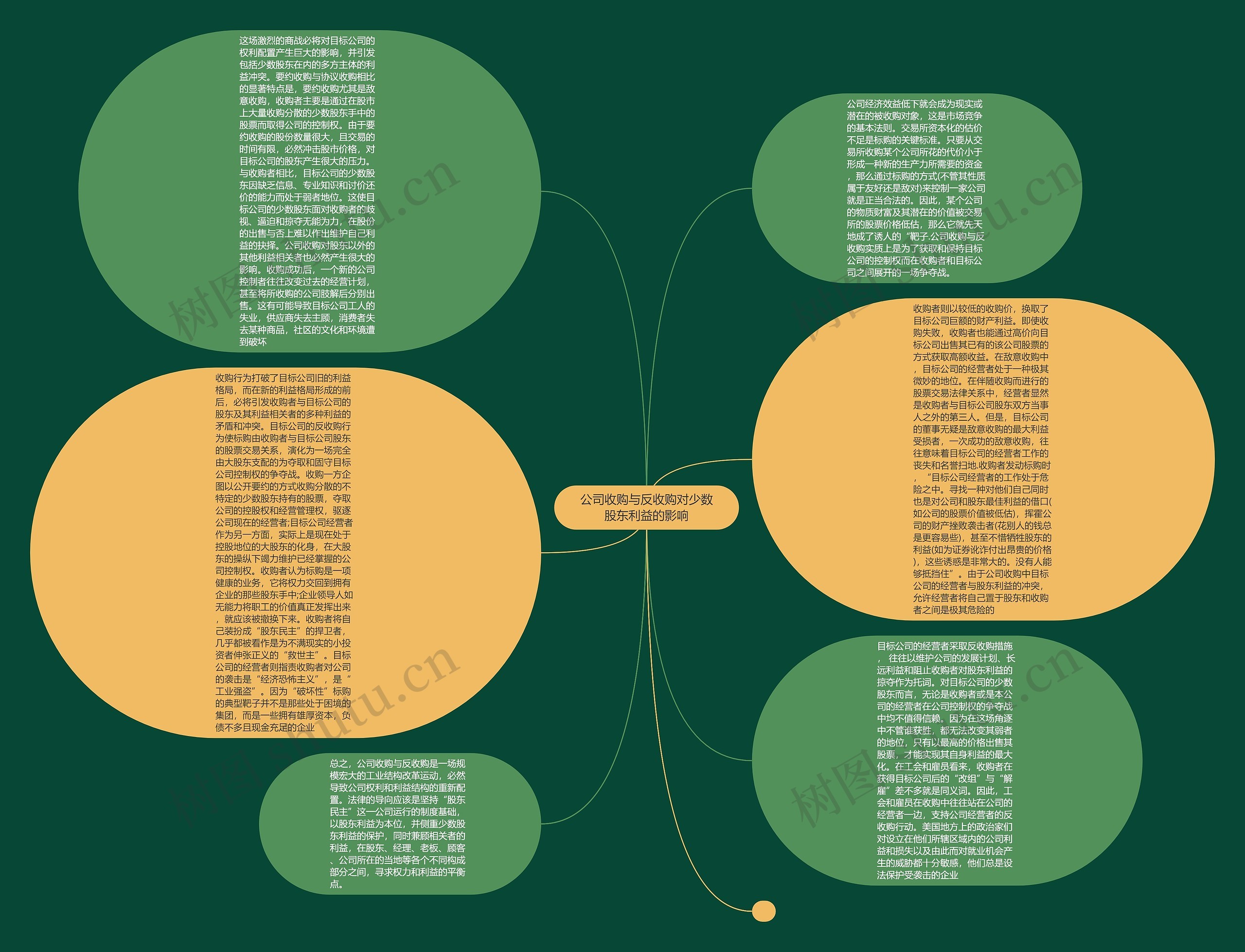

公司经济效益低下就会成为现实或潜在的被收购对象,这是市场竞争的基本法则。交易所资本化的估价不足是标购的关键标准。只要从交易所收购某个公司所花的代价小于形成一种新的生产力所需要的资金,那么通过标购的方式(不管其性质属于友好还是敌对)来控制一家公司就是正当合法的。因此,某个公司的物质财富及其潜在的价值被交易所的股票价格低估,那么它就先天地成了诱人的“靶子.公司收购与反收购实质上是为了获取和保持目标公司的控制权而在收购者和目标公司之间展开的一场争夺战。

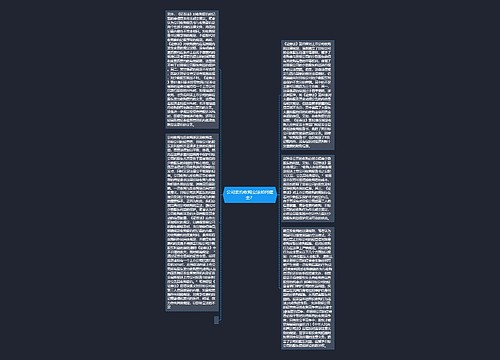

这场激烈的商战必将对目标公司的权利配置产生巨大的影响,并引发包括少数股东在内的多方主体的利益冲突。要约收购与协议收购相比的显著特点是,要约收购尤其是敌意收购,收购者主要是通过在股市上大量收购分散的少数股东手中的股票而取得公司的控制权。由于要约收购的股份数量很大,且交易的时间有限,必然冲击股市价格,对目标公司的股东产生很大的压力。与收购者相比,目标公司的少数股东因缺乏信息、专业知识和讨价还价的能力而处于弱者地位。这使目标公司的少数股东面对收购者的歧视、逼迫和掠夺无能为力,在股份的出售与否上难以作出维护自己利益的抉择。公司收购对股东以外的其他利益相关者也必然产生很大的影响。收购成功后,一个新的公司控制者往往改变过去的经营计划,甚至将所收购的公司肢解后分别出售。这有可能导致目标公司工人的失业,供应商失去主顾,消费者失去某种商品,社区的文化和环境遭到破坏

收购者则以较低的收购价,换取了目标公司巨额的财产利益。即使收购失败,收购者也能通过高价向目标公司出售其已有的该公司股票的方式获取高额收益。在敌意收购中,目标公司的经营者处于一种极其微妙的地位。在伴随收购而进行的股票交易法律关系中,经营者显然是收购者与目标公司股东双方当事人之外的第三人。但是,目标公司的董事无疑是敌意收购的最大利益受损者,一次成功的敌意收购,往往意味着目标公司的经营者工作的丧失和名誉扫地.收购者发动标购时,“目标公司经营者的工作处于危险之中。寻找一种对他们自己同时也是对公司和股东最佳利益的借口(如公司的股票价值被低估),挥霍公司的财产挫败袭击者(花别人的钱总是更容易些),甚至不惜牺牲股东的利益(如为证券讹诈付出昂贵的价格),这些诱惑是非常大的。没有人能够抵挡住”。由于公司收购中目标公司的经营者与股东利益的冲突,允许经营者将自己置于股东和收购者之间是极其危险的

收购行为打破了目标公司旧的利益格局,而在新的利益格局形成的前后,必将引发收购者与目标公司的股东及其利益相关者的多种利益的矛盾和冲突。目标公司的反收购行为使标购由收购者与目标公司股东的股票交易关系,演化为一场完全由大股东支配的为夺取和固守目标公司控制权的争夺战。收购一方企图以公开要约的方式收购分散的不特定的少数股东持有的股票,夺取公司的控股权和经营管理权,驱逐公司现在的经营者;目标公司经营者作为另一方面,实际上是现在处于控股地位的大股东的化身,在大股东的操纵下竭力维护已经掌握的公司控制权。收购者认为标购是一项健康的业务,它将权力交回到拥有企业的那些股东手中;企业领导人如无能力将职工的价值真正发挥出来,就应该被撤换下来。收购者将自己装扮成“股东民主”的捍卫者,几乎都被看作是为不满现实的小投资者伸张正义的“救世主”。目标公司的经营者则指责收购者对公司的袭击是“经济恐怖主义”,是“工业强盗”。因为“破坏性”标购的典型靶子并不是那些处于困境的集团,而是一些拥有雄厚资本,负债不多且现金充足的企业

目标公司的经营者采取反收购措施, 往往以维护公司的发展计划、长远利益和阻止收购者对股东利益的掠夺作为托词。对目标公司的少数股东而言,无论是收购者或是本公司的经营者在公司控制权的争夺战中均不值得信赖。因为在这场角逐中不管谁获胜,都无法改变其弱者的地位,只有以最高的价格出售其股票,才能实现其自身利益的最大化。在工会和雇员看来,收购者在获得目标公司后的“改组”与“解雇”差不多就是同义词。因此,工会和雇员在收购中往往站在公司的经营者一边,支持公司经营者的反收购行动。美国地方上的政治家们对设立在他们所辖区域内的公司利益和损失以及由此而对就业机会产生的威胁都十分敏感,他们总是设法保护受袭击的企业

总之,公司收购与反收购是一场规模宏大的工业结构改革运动,必然导致公司权利和利益结构的重新配置。法律的导向应该是坚持“股东民主”这一公司运行的制度基础,以股东利益为本位,并侧重少数股东利益的保护,同时兼顾相关者的利益,在股东、经理、老板、顾客、公司所在的当地等各个不同构成部分之间,寻求权力和利益的平衡点。

U633687664

U633687664

U582679646

U582679646