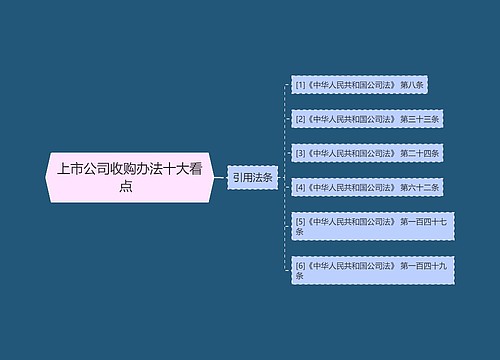

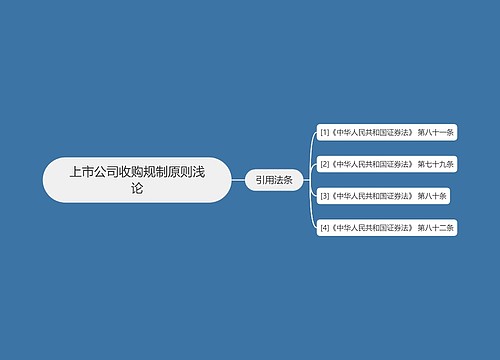

(一)收购主体的限定放宽。《暂行条例》中规定进行收购的主体只能是法人,而《证券法》第41条和第79条将持有公司已发行股票5%的主体称为“股东” 和“投资者”,并没有限定是法人还是自然人,说明两者都有同等的权利和义务,这就为自然人收购上市公司提供了法律保障。这与国际上的做法是一致的。

(二)增持比例提高。收购方从持有公司5%的股权到全面收购上市公司,首先要经过竞价收购阶段,即通过公开市场竞价增持上市公司发行在外的普通股,直至持有该公司30%的股份。(暂行条例)规定每增持该公司2%的股份,应予以公告,公告起两个工作日内不得继续买进或卖出该种股票。这使得收购方从持有目标公司5%的股份到要约收购启动点,至少需要13次举脾和39个工作日。而(证券法)规定,收购方每增持5%的股份,才需要报告并发出公告。因此只需要五次举牌和15个交易日就可以实现相对控股30%,进入要约收购阶段。这无疑降低了收购人的负担。

(三)要约收购价格由法定价格变为收购方提出收购价。(暂行条例)对要约价格的规定是比较苛刻的,它要求以收购要约发出前12个月内收购要约人购买该种股票所支付的最高价格、在收购要约发出前 30个工作日内该种股票的平均市场价格中较高的价格作为收购价格。而证券法对此没有硬性规定,只是要求收购方向国务院证券监督管理机构报送包括收购价格的上市公司收购报告书,这显然有助于降低收购方的收购成本。

(四)收购支付方式从现金向多元支付手段转变。(暂行条例)明确规定支付手段只能是现金,这导致收购方无法运用国际资本市场通行的股权互换方式,解决数额庞大的收购资金问题,从而限制了收购。而(证券法》完全废除了这一规定,对支付手段并没有做出硬性规定,表明了未来收购的支付方式将趋向于多元化,收购价格完全由收购人根据市场情况自主决定。所以,股权互换式和定向发行新股实现绝对控股有可能会成为未来两种主要的收购支付手段,这与国际上通行的做法是一致的。

(五)“失败收购”从有到无。(暂行条例)规定:“要约期满,收购方持股未达到公司发行在外普通股总数50%的,为收购失败;收购方除发出新的收购要约外,以后每年购买的该公司发行在外的普通股,不得超过该公司发行在外的普通股总数的5%。”这样的规定,使得要约收购一旦失败,很难在短期内实现绝对控股收购,一些有收购愿望的公司就因此而放弃了收购计划。而 {证券法)中却没有出现“收购失败”一词,这意味着收购方获得上市公司30%的股权后,即或其要约收购没有实现50%以上的绝对控股,他也仍然可以通过相对控股成为第一大股东而实现收购的愿望。”