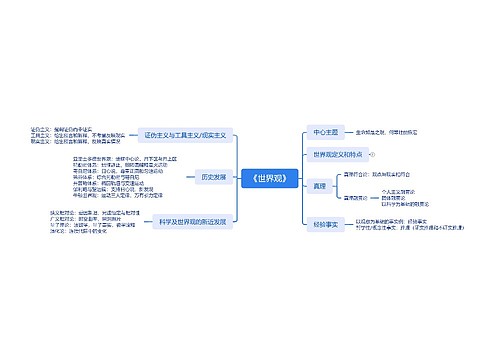

“假外资”挤出“真外资”表现为来源地的两个结构变化:一是东亚地区。2005年之前,日本、韩国、新加坡和中国台湾等地流入的FDI(“真外资”)与中国香港并驾齐驱,而2005年后两者表现发生了“脱钩”——前者占比呈现下降趋势(2008年占比较2005年下降了12个百分点),而后者占比直线上升(2008年占比较2005年上升了15个百分点)。二是欧美地区。2000年后欧美流入的FDI(“真外资”)占比逐步下降,从2000年的22.5%降至2008年的9.3%,下降了13个百分点。然而观察一下绝对规模,我们发现真相是香港流入的FDI规模异军突起,特别是2005年后,而香港以外的东亚地区和欧美国家并没有发生显著下降。所以,“假外资”挤出“真外资”实际上是结构性的“挤出”。

如何解释这一“反常”现象?长期以来,国内经济学界不少人士将“真外资”和“假外资”混集于FDI与经济增长、技术进步等变量的关系研究。“假外资”虽众所周知,但多半为实务界津津乐道,如借壳上市、SPV资本运作等时髦话题,然始终难以上升到理论层面,恐与思路囿于绝对规模及数据难以获得有关,而深层次的原因或是未区别真假外资的利润函数特性,模糊近似的研究导致“假外资”认知的长期缺失。当前,“假外资”不仅挤出“真外资”主导着FDI的走势,而且缔造了国际金融危机中中国FDI的“独立行情”。

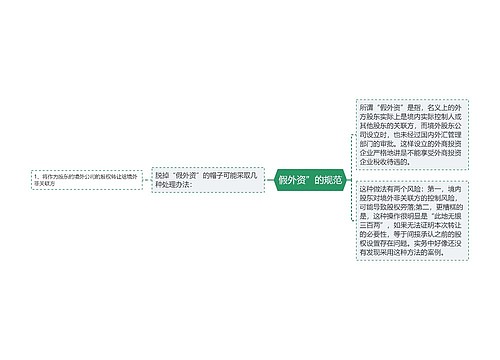

美国经济学家Dooley 等在分析返程投资的福利效应时,认为资本管制并不是抑制其福利“漏出”的最好办法,因为在资本完全流动的状态下,国内外的边际资本产出会趋于相等,如果实施资本管制,当国内储蓄完全转化为投资时,本国的边际资本产出有可能低于国外。这一标准的新古典模型解释对于中国显然失灵了,却启发了我们对“假外资”本质的思考。如果考虑放松其暗含的假定——本国储蓄等于投资,就会发现在储蓄远大于投资的当今中国,边际资本产出应当较低,但是由于储蓄向投资转化的中介——金融体系的低效,加之电力、金融等部分行业的进入门槛较高,管制及其改革滞后使得国内资本回报率在短期内高于国外,出现大量资本以“假外资”的身份回到本国追逐超额利润则不足为奇。因此笔者认为,“假外资”本质上是本国储蓄向投资的一种转化形式,只不过并非通过自有资本或是金融机构进行转化,而是经由国际收支账户进行。

“假外资”正是具备了国内投资和FDI兼而有之的特征,才使其从本质上与“真外资”相区别。两者差异肇始于运动形式,“真外资”一般是单向流入,“假外资”是双向流动——先流出再流入。这一表象差异直接渗入本质差异:两者虽然都依托国内经济,但是从利润函数角度看,基于绕道返程,“假外资”相对于国内投资存在超额利润,这是审视两者本质差异的核心视角。

不妨设想一下,“假外资”的生产活动可以分为两个步骤:第一步是使资本返程流动,第二步是在国内组织生产,比普通的国内投资者多出一步。由于绕道套利要经由国际收支平衡表,存在资本管制和汇率等风险,企业还需要考虑风险。“真外资”一般采取绿地投资或是并购的方式进入东道国市场,资金受制于母国经济,同时又受东道国经济影响。因此“假外资”与“真外资”的利润函数差异至少有三处:差别待遇(Discriminatory Treatment)的套利、盈利模式和风险偏好。“假外资”挤出“真外资”的故事则围绕这三者推演。

国外经济学家一直将“假外资”归为资本外逃的范畴,认为差别待遇是导致资本双向流动的原因。我国最受诟病的差别待遇是内外资企业的税收差异,然而2008年初的“两税合一”亦未能抑制“假外资”的上升。笔者认为,“可实现差别待遇”是转型经济中更加有益的概念和视角。转型是制度约束的逐步放松。从内外差别待遇角度看,转型过程可以视为建立初始差别待遇→扩展差别待遇→消除差别待遇的三阶段动态过程,其决定力量是制度变迁的边际收益与边际成本的权衡。

转型经济的初始阶段是全封闭的,差别待遇不可实现,随着开放领域的扩大和制度变迁的深化,制度收益不断扩大,差别待遇从早期创设的税收差异拓展到金融业,逐步在多个领域显现。某些制度的边际收益进入递减阶段,“可实现差别待遇”达到极值,进入消除差别待遇的阶段(如“两税合一”);而有些制度约束则刚刚打开,“可实现差别待遇”崭露头角。税收仅是差别待遇的雏形。新千年左右发生的一系列制度变革事件使得“可实现差别待遇”的外延逐步扩展,其中影响较为深远的当属房地产和汇率的市场化改革。1998年我国实行了住房制度改革,推动城市化进程,2005年后全国房地产价格出现较大幅度的上升。从FDI的行业分布看,2008年房地产占比较2004年翻了一倍。2005年我国进行了汇率制度改革,实行弹性浮动汇率,人民币出现较长时间的升值,四年间人民币实际有效汇率累计上升16.5%,人民币兑美元累计升值21.2%,呈单边上涨趋势。

房地产和汇率都具有差别待遇的性质。房地产业具有较高的资金门槛,同时其经济效益显著,因而是地方政府招商引资的重点,也是政府创设差别待遇较多的行业。汇率囿于人民币不可自由兑换、强制结售汇等制度使国内居民和企业缺乏可资使用的基于汇率的套利产品,因此人民币汇率实质性浮动的制度变革创设了新领域的“可实现差别待遇”。经济主体通过返程投资获得汇率波动的收益,一般被视为风险因素的汇率在中国现阶段成了差别待遇。

然而,同样享受差别待遇,为什么对“假外资”的激励如此之大?这又不得不谈到两类外资的赢利模式和风险偏好问题。首先,“假外资”多数属于外销型,而“真外资”越来越内销化。投资规模可以管中窥豹,规模越大的内销倾向越大。据统计,欧美流入的FDI单个项目的投资额往往非常大,欧盟平均每个项目投资额是400万美元、美国是220万美元,而中国香港单个投资额最小。这说明欧美流入的“真外资”志在庞大的中国内地市场,而东亚地区流入的FDI(很多是“假外资”)往往是外贸战略,意在套取制度收益和劳动力差价。内销型的“真外资”更多地关注中国经济的成长性,而非差别待遇。

更为紧要的是两者的风险偏好差异。由于我国实行资本项目管制,所以双向流动的“假外资”比“真外资”更惧怕风险。2005年资本管制方向的转变是个转折点,我国修订了《中华人民共和国外汇管理条例》,资本管制政策基调从1997年的“宽进严出”转向“宽出严进”的流入流出均衡管理,希望缓解高速增长的外汇储备压力。另外,2005年国内A股市场停止融资,国内大量企业(以大型国有企业和民营企业为代表)纷纷赴港上市;2004年大陆和香港之间CEPA协议生效,两地经贸往来包括资本便利化提高,这两个因素也大大降低了“假外资”的风险,刺激了“假外资”的大规模流动。

至此,我们抓拍了一个有趣的历史现象——2005年汇率改革、资本管制放松、A股市场停止融资以及2004年CEPA协议这一系列事件的“偶然”巧合成就了“假外资”的繁荣,构成“假外资”挤出“真外资”的故事梗概。