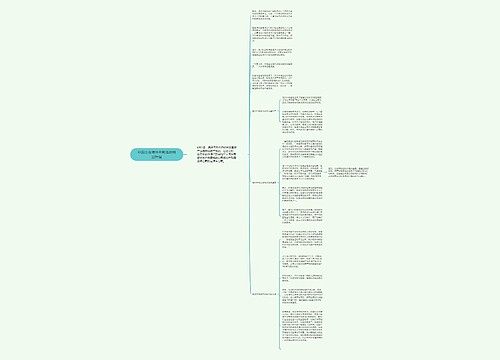

企业并购的财务尽职调查思维导图

没说出口的安慰

2023-02-15

近些年来,在经济全球化的大背景下,随着中国经济的高速增长和市场化程度的提高,国内越来越多的企业通过并购、产业重组和企业IPO上市等资本运作方式,寻求企业的集团化发展道路、产业链完善和整体规模快速扩张。

树图思维导图提供《企业并购的财务尽职调查》在线思维导图免费制作,点击“编辑”按钮,可对《企业并购的财务尽职调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b767d7bb7cd7bd5feb6ea72b086e1449

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

北京鲁迅博物馆思维导图

U982669071

U982669071树图思维导图提供《北京鲁迅博物馆》在线思维导图免费制作,点击“编辑”按钮,可对《北京鲁迅博物馆》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:46dd5fb39ac0566fc4fa2033f0feb486