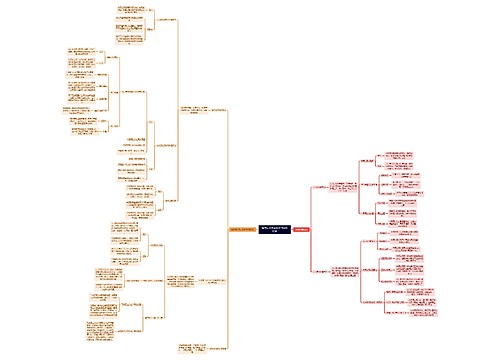

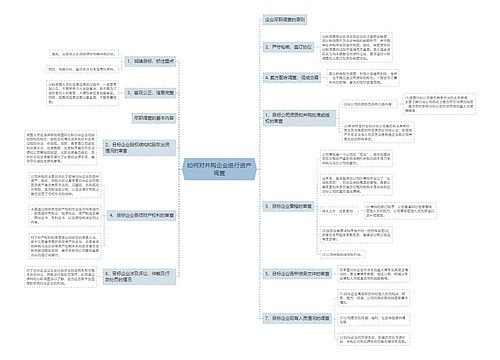

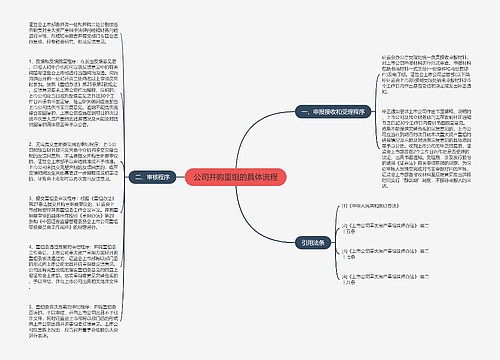

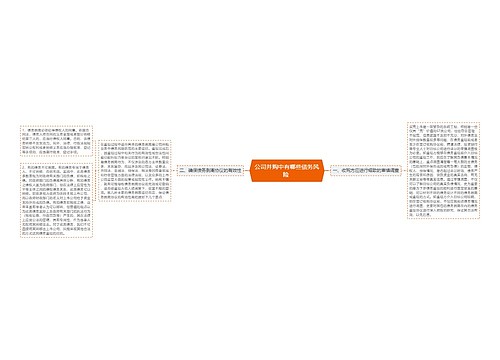

企业并购资产收购双方如何纳税思维导图

千百回

2023-02-15

企业并购资产收购双方如何纳税?资产收购涉及两个独立主体:收购资产的企业(购买方)和转让资产的企业(转让方)。资产收购双方在税务处理上涉及多个税种,企业必须弄清税法相关规定并尽量利用好优惠政策,以减少不必要的税款支出。下面由树图网小编在本文整理介绍。

树图思维导图提供《企业并购资产收购双方如何纳税》在线思维导图免费制作,点击“编辑”按钮,可对《企业并购资产收购双方如何纳税》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:672de7cd5c7c26dd503a078bdd50761e