析外资企业上市的路径及其影响思维导图

自我孤立

2023-02-15

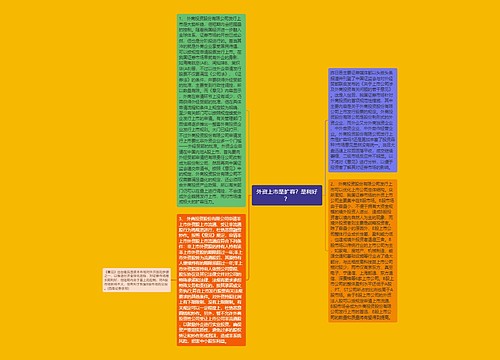

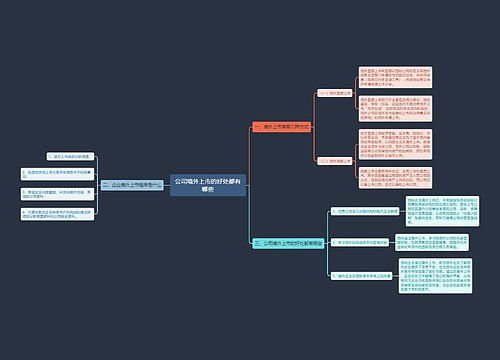

日前,外经贸部和中国证监会联合发布的《关于上市公司涉及外商投资有关问题的若干意见》规定,允许外资企业发行A、B股。该项政策的出台,充分表明我国在加入WTO之后证券市场将坚定不移的走国际化发展道路,不仅仅给国内券商带来崭新的商业机会,并将对中国证券市场上市公司的整体质量提高以及二级市场投资者投资行为产生重大影响,对我国资本市场发展来说具有重要的意义。

树图思维导图提供《析外资企业上市的路径及其影响》在线思维导图免费制作,点击“编辑”按钮,可对《析外资企业上市的路径及其影响》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:8b2acf40d4de1edc09c81852d1febf5b

思维导图大纲

相关思维导图模版

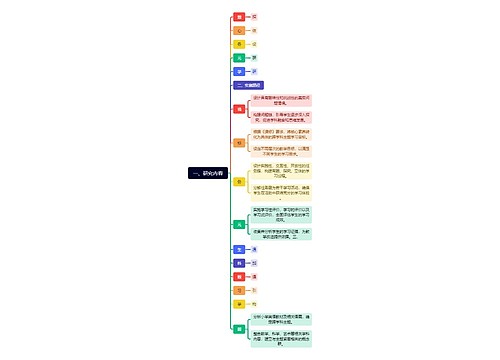

一、研究内容思维导图

U682687144

U682687144树图思维导图提供《一、研究内容》在线思维导图免费制作,点击“编辑”按钮,可对《一、研究内容》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4f21797dd3e8b08f1951dfc24e7be94f

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc