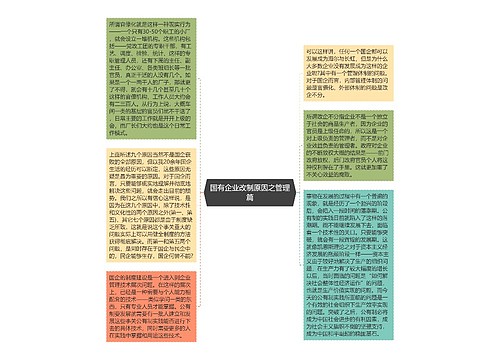

总的方向是:中海油依然主力于上游业务,中石化致力开拓及发展上下游业务,以平衡上下游业务的盈利贡献,而中石油主力开发“西气东输”项目。

总括来说,三大石油公司上游业务的整合为公司带来正面影响,而中下游的产业整合存在失误。

中石油和中石化对中下游业务重组的最明显失误是,不顾及市场的反应,一方面贱卖中游资产,另一方面则贵买下游资产,透过香港股市由上市公司圈钱给母公司。这种做法虽然短期之下看似有利,但将严重影响公司的长远发展。

特别是公司港股股价下跌,却不见中石油和中石化有何不安的反应,这说明中石化、中石油等公司的思维仍然没有与国际接轨。

三大石油公司都尽力整合自己的上游业务,取得成效,为股东带来正面价值,市场给予肯定。

由于地域划分策略导致中石化上游资源不足,国务院将新星石油并入中石化,按原计划新星石油是准备成立的第四家石油公司。

2001年6月15日,中石化宣布以总作价91.3亿元人民币向母公司收购中国石化集团新星石油有限责任公司的全部权益。 中石化新星的每桶石油开采成本约为2.8美元,远低于中石化每桶开采成本6.8美元。此外,中石化新星位处石油和天然气资源丰富的四川、东海及新疆,该公司拥有的储量为中石化的三分一,因此可以填补中石化在石油上游业务之不足。

以中石化新星2000年纯利人民币6亿元计算,这次收购市盈率为15.8倍,远较中石化2000年市盈率5.8倍为高。再者,中国石化新星的资产回报率达13.9%,比一般国内同业为高。在中石化宣布收购中石化新星后,中石化股价1星期内升幅达12%,由此可知道此交易为股东带来正面价值。

2002年1月18日,中海油宣布收购印尼五大油田资产, 总值5.85亿美元。此交易能协助提高公司探明储量及增加储备。在中海油宣布收购后,中海油股价1星期内升幅达25%。

中石油、中石化、中海油三家公司对中游业务都没有投入新的资源,似乎采取了放弃的策略。在放弃的过程中,涉嫌贱卖资产。

出售中游业务(炼化、成品加工)是中石油产业重组的重要一步。原因在于,以整个业务架构分析,中石油的收益主要依靠上游的石油勘探与生产业务,中游业务的预期增长低、回报率不高,而旗下很多子公司经营的两项主营业务包括炼油与化工销售均告亏损(因此无力上市)。

在这种情况下,为了能将资源集中至上游开发业务,炼化类企业这种中游业务必然是中石油重组的首要对象。

中石油旗下三星石化(600764)主要从事中游业务。三星石化于2002年刚转亏为盈,市场预期增长持续,前景理想。但是中石油2002年7月却将其持有法人股以每股 2.925元,共2.76亿的三星石化股份出售与中国电子讯息。消息公布后中石油股价跌幅达6%。

中石油放弃中游业务的另一个实例为中石油出售旗下石油龙昌(600772)。石油龙昌主业为投资石油天然气管道。中石油于2002年5月将其持有的 35.90%法人股以每股3.128元共2.69 亿分别出售给西安飞天(27%)、武汉绿洲(8.9%)。

中石油出售这两项资产解释为解决中石油与母公司的“管理矛盾及同业竞争”,出售劣质资产可提高公司生产效率,快速瘦身,也可已为其他发展项目如“西气东输”提供大笔资金。但是实情可能是贱卖资产而导致股价下跌。

中石化也同样放弃中游业务。中石化旗下湖北兴化(600886)于1996年在上海交易所挂牌,总资产 11.67亿元人民币,每股账面值1.7元人民币。连年亏损,2001年亏损4,000万,三年合共亏损1.09亿。2002年4月中石化以每股以 3.32元共5.39亿出售所持57.6%股份给国家开发投资公司。

市场对该项交易反应负面,消息公布后中石化股价跌幅达14%。贱卖资产而导致股价下跌。

中石油、中石化上市后,都在加强下游业务进行一系列的收购活动,然而这一过程涉嫌将资产转移到母公司。

U633687664

U633687664

U482683014

U482683014