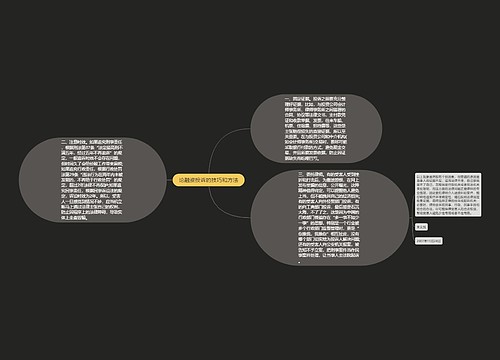

如何正确看待和对待证券投资咨询的分析,是广大中小投资者必须正视的一个重大投资理念、投资策略和投资决策方式问题。综合我国证券投资咨询分析,不难发现其普遍存在着分析动机多元性、依据局限性、信息披露选择性、结论模糊性、预测非准确性和投资者采纳风险性等六大问题。

1、分析动机多元性问题。证券投资咨询机构或个人发布的分析报告、表明的观点,可能存在着动机多元化的问题:(1)有的可能是为了表现其证券投资咨询专业能力、忠于职业操守、为广大中小投资者提供专业服务的考虑,此类投资咨询分析报告的水准可能比较高,结论可能比较客观,对投资者投资决策可能有部分参考价值;(2)有的可能是基于扩大证券投资咨询机构或个人知名度的考虑,在不同的媒体广泛发布内容相同的投资咨询分析报告,追求的是曝光率、上镜率、转载率,强调的市场轰动效应。此类投资咨询分析极富诱惑力和煽动性,是鼓动中小投资者盲目入市的强大工具,极有可能误导投资者甚至直接损害投资者的利益;(3)有的是基于“雇用”单位上市承销业务的需要,故意渲染上市公司的投资价值;或直接为庄家打压吸筹、拉高出货等市场操纵服务,蒙骗广大中小投资者。此类投资咨询分析对中小投资者危害极大。

2.分析依据局限性问题。证券市场是一个信息市场,证券投资咨询分析的结论需要全面的、充分的依据作支撑。然而,受客观条件和专业能力的限制,我国许多机构或个人的证券投资咨询存在着明显的分析依据局限性问题:(1)证券市场是一个众多因素影响的市场,并且各影响因素处在变化难测之中,市场走势存在着极大的不确定性,任何一个证券咨询机构或个人都不可能掌握所有的分析依据,证券投资咨询分析必然存在着分析依据的局限性;(2)一些证券投资咨询机构或个人在较少调研、缺乏原始或一手资料的情况下,大量使用二手的、衍生的资料甚至市场传闻作为证券投资咨询分析的依据,这些二手的、衍生的资料和市场传闻可能本身就是错误的,据此形成的分析结论肯定是错误的,根本不能作为证券投资咨询分析的依据;(3)一些证券投资咨询机构或个人经常利用局部的、片面的甚至单一的资料对整个市场或个股作出“以偏概全”的分析,分析结论缺乏说服力和可信度;(4)一些证券投资咨询机构或个人基于特定分析目的需要,有可能捏造事实依据,歪曲事实真相。

3.分析信息披露选择性问题。一些证券投资咨询机构或个人很大程度上承受着“雇用”机构和所评价的上市公司的双重压力。当投资者利益、投资咨询机构或个人自身利益、其所供职的证券公司利益之间发生冲突时,缺乏职业操守的投资咨询机构或个人往往牺牲中小投资者的利益。为此,我国一些证券咨询机构或个人存在着明显的选择性信息披露问题:(1)一些证券投资咨询机构或个人违背信息隔离制度的有关规定,将有价值的投资咨询报告或事先提供给“雇用”的证券公司或基金公司,或提前推荐给相关利益者然后再公开发布,为主力打压吸筹、拉高出货服务;或有可能在不同时段为不同级别的会员投资者提供相同的投资咨询报告;(2)一些证券投资咨询机构或个人为了优先考虑一些客户利益而不失损害公众投资者的利益,甚至有可能同时为不同的投资者提供分析结论截然不同的投资咨询报告。即使是有投资参考价值的证券咨询报告,如果不是同时、全面提供给所有的投资者,而是先后提供给不同的投资者,或提供的内容详细程度不同,那么对于后来得到该咨询报告的投资者和仅仅知道该咨询报告部分内容的投资者来说,不仅是毫无投资参考价值的,而且可能是极为有害的。

4.分析结论模糊性问题。准确预测证券市场或个股的走势是一件极为困难的事情。较多证券投资咨询机构或个人不是把主要精力放在证券市场、行业、上市公司的系统分析、综合分析、比较分析上,而是重点放在股价走势和买卖建议上。他们甚至比投资者更坚信这种预测的准确性极低,于是就翻来覆去地拿一些股评术语来糊弄投资者,或来源不明、闪烁其词,或模棱两可、左右逢源:如“低吸高抛”或“逢低吸纳、逢高出货”、“牛市久盘必涨,熊市久盘必跌”、“顺势而为”、“久涨必跌、久跌必涨”等,这些听起来似乎没错,但关键是什么是“低”、“高”?什么是“牛市”、“熊市”?什么是“势”、“久”?却是不加界定、模糊不清、任其解释的。似乎未来市场或推荐个股涨了他也对,跌了他也对,并且可以不承担任何责任。

5.分析预测非准确性问题。我国较多证券投资咨询机构或个人的市场分析报告针对性差、质量不高、独立性不强、公正性不足;其所传递的信息或原始、重复的居多,或夸大其实,有的甚至含有虚假成分;其所表明的观点正面性居多,中立和负面性的观点相对较少,很少有专门的看空分析。这些因素进一步降低了证券投资咨询分析的准确性。中国证券网曾对三大证券报某一时期证券投资咨询人员发表的各种形式的股评和荐股文章进行过统计分析,并按荐股在有效期内的涨跌幅给出评分,实际情况是:(1)按所统计的股评人士(证券投资咨询人员,下同)人数计,304人中152人得了负分,胜负各占50%。由于股市不涨即跌,永远看涨或看跌都有50%的胜算概率,因此这类股评人士预测的准确性实际上总体为零;(2)按平均得分计,304位股评人士总共得了60.32分(每人满分应为100分),平均得0.1980分,其股市预测的准确性总体归零;(3)按所荐股票的数量计算,在43个交易日中股评人士共推荐股票4937只(次),平均每只(次)得分为0.0122分,其股市预测总体上几乎无效。

6.分析报告采纳风险性问题。从证券投资咨询的应用效果上看,我国目前证券投资咨询的情况大致可概括为:广大中小投资者既对证券投资咨询信息存在较大程度的依赖性,又对其可信性持怀疑态度;许多证券分析人士既热衷于证券投资咨询这一影响力很大的行业,又为这一行业的公信力社会评价很低而沮丧。具体来说:(1)较多低质量的投资咨询信息泛滥,个人投资者难辨真假,不但投资参考价值不大,反而混淆视听,增加了投资者决策成本和不确定性;(2)较多投资咨询机构或个人观点高度趋同,直接影响到市场资金的流向,容易成为市场助长助跌的影响因素;(3)众多夸张不实的评论信息造势性强、渲染性高,往往营造非理性普遍乐观或过度恐慌的舆论氛围,对股市波动推波助澜,影响了市场的稳定性;(4)据调查,较多个人投资者都曾有过盲从、听信劣质股评而上当受骗、蒙受亏损的经历。例如在银广厦案件中,由于股评人士推荐而上套的投资者占到了29%;(5)另据调查,投资者参照股评进行投资赚赔差不多的人占到65.7%,赚钱者和赔钱者的比例分别为16.7%和17.6%,基本上没有什么差别

U633687664

U633687664

U678146910

U678146910