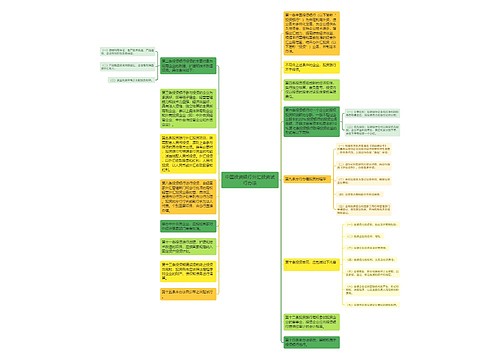

并购业务在国外早已成投资银行的核心业务 , 也是最能体现投资银行实力和身价的业务 , 投资银行之间的竞争集中反映在并购重组市场上。 在世界经济增长、资源配置、直接融资、企业扩张等方面 , 投资银行发挥了无法比拟的作用。每一次经济格局变动 , 每次产业结构升级 , 每一次企业并购浪潮 , 幕后都有投资银行的导演和制作。

近年来 , 由于国有经济战略性重组的深入以及股份制改革的深化 , 以及企业资本运营观念的不断强化 , 进行资本运营、资产重组已经在中国资本市场上运作起来 , 投资银行的资本配置资本动员乃至财务顾问的作用将在这场改革中充分体现出来。 越来越多的券商和财务咨询公司、金融信托公司等意识到 , 投资银行的服务对象主要是企业 , 企业的需求就是投资银行业务开拓的方向 ;谁能不断“创造市场”(Market Making), 创新业务 , 在企业兼并重组浪潮中担当起中坚 , 谁就将脱颖而出 , 傲视群雄。

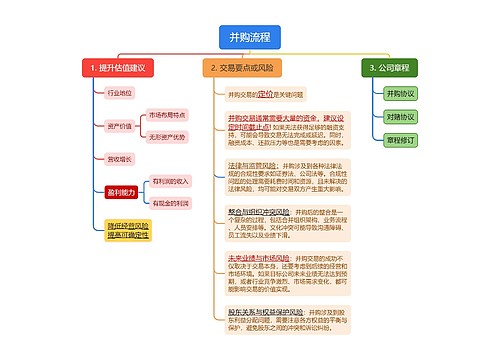

并购是一种复杂和专业技术性很强的投资活动 , 并购过程中涉及多种专业知识。因此 , 被称为“财力与智力的高级结合”, 仅靠并购企业单枪匹马是难以完成的 , 需要专业中介机构提供服务 ;同时兼并与收购又是一项高收益与高风险伴生的业务 ,融资风险、债务风险、经营风险、反收购风险、法律风险、信息风险及违约风险等都为并购的失败埋下隐患 , 风险分析是一项关键但企业又无能为力的一场硬仗。研究表明 , 世界各国的企业并购平均成功率并不高 , 但只要积极与投资银行合作 , 并购的失败概率就可能大大减半。

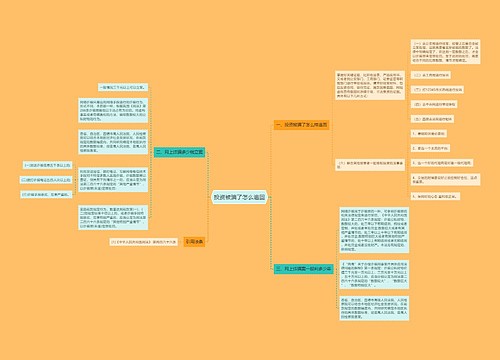

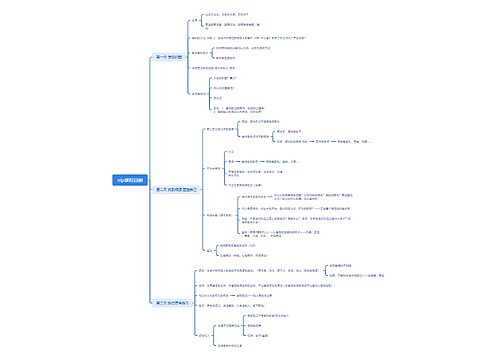

我国的海尔集团是成功实施并购的典型例子。 海尔以其不断的管理创新、技术创新和产权创新 , 实现了近 16 年来平均每年 81.6% 的高速稳定的增长 , 创造了中国企业发展的一个奇迹。自 1988 年起 , 海尔集团迄今共兼并了 18 家企业 , 海尔自身也在兼并重组中获得了超速发展 , 总资产已突破 100 亿元 , 销售收入超过 400 亿元 , 成为中国家电企业的排头兵。海尔集团的兼并历程可以归结为这样三个阶段 :

(3) 不花一分钱 , 以无形资产盘活有形资产阶段 , 把海尔企业文化、管理模式移植过去 , 使自标企业起死回生。

海尔之所以能娴熟自如地运用并购策略 , 使得投入的资金越来越少 , 品牌的效用越来越大 , 盘活的资金越来越多 , 低成本扩张的速度越来越快 , 其实离不开众多准投资银行的鼎力相助 :

(1) 为海尔进行自我分析和市场分析提供帮助 , 在理性的基础上制定并购战略 , 寻找合适的目标公司 ;

(2) 全面参与海尔并购方案的设计 , 包括融资计划、目标企业定价、谈判策略、选择并购方式、预测并购影响等 ;

(3) 协助海尔与目标公司管理层或大股东洽谈并购条件 , 或者在市场中公开标购和全面收购 ;

(4) 与银行等金融机构联手 , 为并购提供资金融通的便利条件 ;

(5) 发挥在公关方面的特有优势 , 为海尔的兼并重组计划顺利通过有关部门审批立下汗马功劳 ;

(6) 参与海尔制定并购完成后的经营计划 , 包括经营方法和管理办法适应性调整、安排还款计划、人员重新安置等 , 并在客观情况发生变化时 , 策划海尔采取相应策略 , 以避免不必要的损失。

我国企业间的兼并重组和产权交易为投资银行的成长提供了更大的空间 , 同时我国准投资银行在向投资银行转型的过程中也促进了有限资源的战略性整合 , 比如 , 推动现代企业集团的形成 , 盘活庞大的国有资产存量资产池、调整产业结构 , 活跃并规范产权交易市场 , 在并购重组中促进企业家的成长等等。 企业与投资银行形成了互动发展的良性循环。

可乐的米饭班主

可乐的米饭班主

U143510745

U143510745