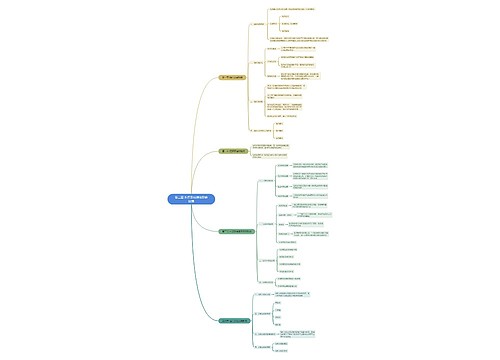

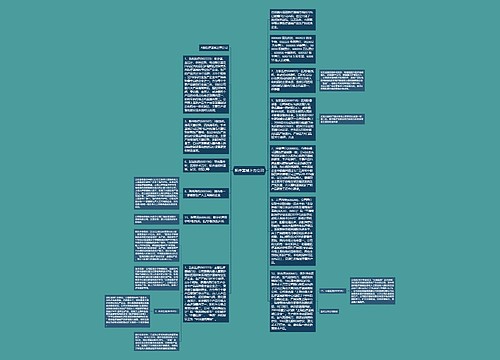

上市公司的盈余管理模式及其特征思维导图

当居者的迷

2023-02-14

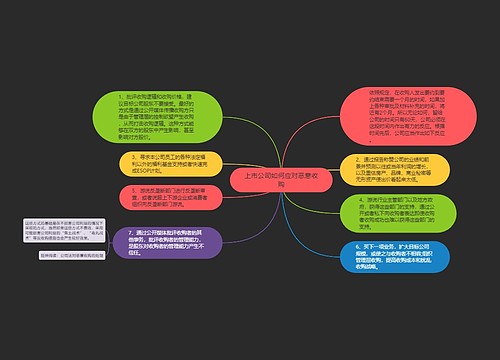

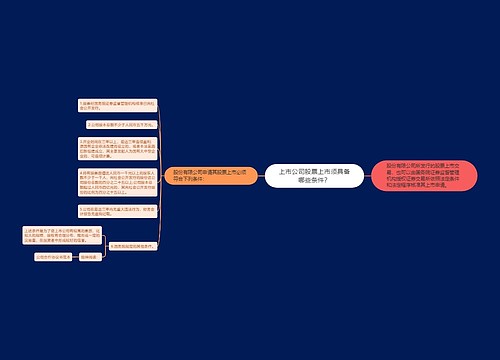

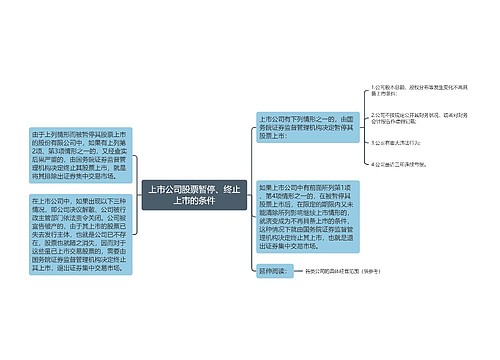

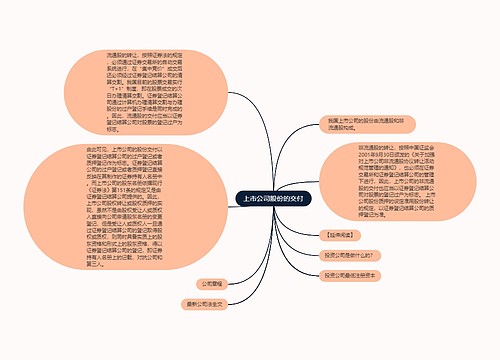

构建盈余管理模式以分析盈余管理的动机为起点。预期后果产生盈余管理动机,进而产生盈余管理的主体,主体一经产生,便开始设计盈余管理的。在的导向下,盈余管理主体选择盈余管理的,运用盈余管理的手段,盈余管理的,并对盈余管理的结果评价。此过程构成盈余管理的循环。盈余管理的循环并各要素的简单重复,而是动机的不同,各要素而盈余管理的不同后果,不同的盈余管理模式。盈余管理的动机,可分为个人自利型盈余管理、制度诱发型盈余管理和组织型盈余管理。它们分别出不同的特征。

树图思维导图提供《上市公司的盈余管理模式及其特征》在线思维导图免费制作,点击“编辑”按钮,可对《上市公司的盈余管理模式及其特征》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5e1bdff605416dad57f94c39af8969c3

思维导图大纲

相关思维导图模版

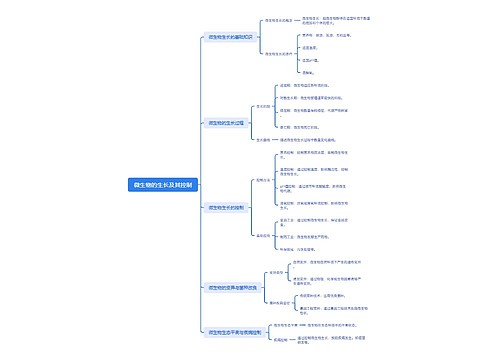

微生物的生长及其控制思维导图

U881803229

U881803229树图思维导图提供《微生物的生长及其控制》在线思维导图免费制作,点击“编辑”按钮,可对《微生物的生长及其控制》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e3f7508625536c9f8227e5d0a05aa35f

第二章 组织及其绩效影响因素思维导图

U381347999

U381347999树图思维导图提供《第二章 组织及其绩效影响因素》在线思维导图免费制作,点击“编辑”按钮,可对《第二章 组织及其绩效影响因素》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1919a947f88bc2d8550efe05fd639dac