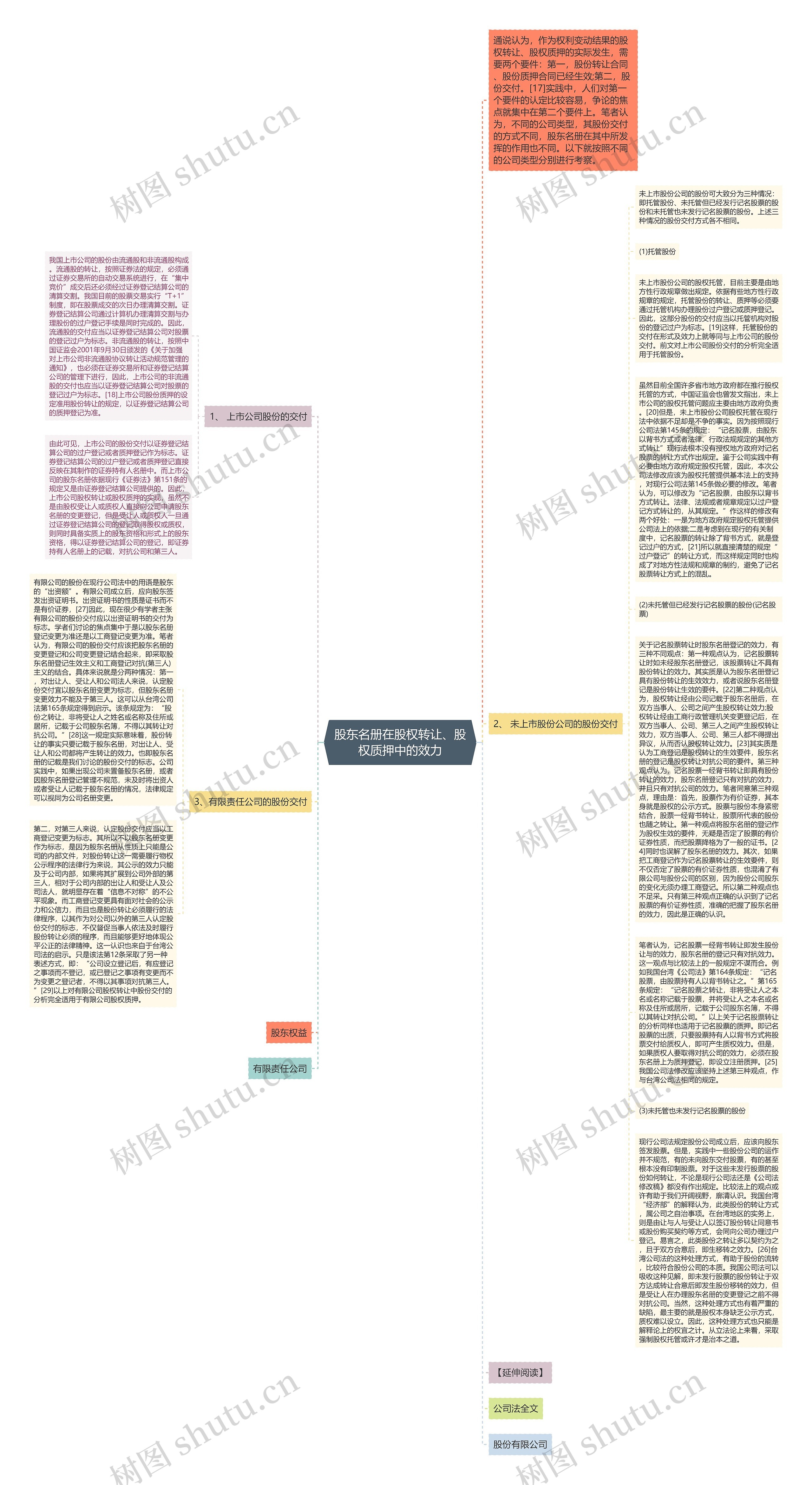

未上市股份公司的股份可大致分为三种情况:即托管股份、未托管但已经发行记名股票的股份和未托管也未发行记名股票的股份。上述三种情况的股份交付方式各不相同。

未上市股份公司的股权托管,目前主要是由地方性行政规章做出规定。依据有些地方性行政规章的规定,托管股份的转让、质押等必须要通过托管机构办理股份过户登记或质押登记。因此,这部分股份的交付应当以托管机构对股份的登记过户为标志。[19]这样,托管股份的交付在形式及效力上就等同与上市公司的股份交付。前文对上市公司股份交付的分析完全适用于托管股份。

虽然目前全国许多省市地方政府都在推行股权托管的方式,中国证监会也曾发文指出,未上市公司的股权托管问题应主要由地方政府负责。[20]但是,未上市股份公司股权托管在现行法中依据不足却是不争的事实。因为按照现行公司法第145条的规定:“记名股票,由股东以背书方式或者法律、行政法规规定的其他方式转让”现行法根本没有授权地方政府对记名股票的转让方式作出规定。鉴于公司实践中有必要由地方政府规定股权托管,因此,本次公司法修改应该为股权托管提供基本法上的支持,对现行公司法第145条做必要的修改。笔者认为,可以修改为“记名股票,由股东以背书方式转让。法律、法规或者规章规定以过户登记方式转让的,从其规定。”作这样的修改有两个好处:一是为地方政府规定股权托管提供公司法上的依据;二是考虑到在现行的有关制度中,记名股票的转让除了背书方式,就是登记过户的方式,[21]所以就直接清楚的规定“过户登记”的转让方式,而这样规定同时也构成了对地方性法规和规章的制约,避免了记名股票转让方式上的混乱。

关于记名股票转让时股东名册登记的效力,有三种不同观点:第一种观点认为,记名股票转让时如未经股东名册登记,该股票转让不具有股份转让的效力。其实质是认为股东名册登记具有股份转让的生效效力,或者说股东名册登记是股份转让生效的要件。[22]第二种观点认为,股权转让经由公司记载于股东名册后,在双方当事人、公司之间产生股权转让效力;股权转让经由工商行政管理机关变更登记后,在双方当事人、公司、第三人之间产生股权转让效力,双方当事人、公司、第三人都不得提出异议,从而否认股权转让效力。[23]其实质是认为工商登记是股权转让的生效要件,股东名册的登记是股权转让对抗公司的要件。第三种观点认为,记名股票一经背书转让即具有股份转让的效力,股东名册登记只有对抗的效力,并且只有对抗公司的效力。笔者同意第三种观点,理由是:首先,股票作为有价证券,其本身就是股权的公示方式。股票与股份本身紧密结合,股票一经背书转让,股票所代表的股份也随之转让。第一种观点将股东名册的登记作为股权生效的要件,无疑是否定了股票的有价证券性质,而把股票降格为了一般的证书。[24]同时也误解了股东名册的效力。其次,如果把工商登记作为记名股票转让的生效要件,则不仅否定了股票的有价证券性质,也混淆了有限公司与股份公司的区别,因为股份公司股东的变化无须办理工商登记。所以第二种观点也不足采。只有第三种观点正确的认识到了记名股票的有价证券性质,准确的把握了股东名册的效力,因此是正确的认识。

笔者认为,记名股票一经背书转让即发生股份让与的效力,股东名册的登记只有对抗效力。这一观点与比较法上的一般规定不谋而合。例如我国台湾《公司法》第164条规定:“记名股票,由股票持有人以背书转让之。”第165条规定:“记名股票之转让,非将受让人之本名或名称记载于股票,并将受让人之本名或名称及住所或居所,记载于公司股东名簿,不得以其转让对抗公司。”以上关于记名股票转让的分析同样也适用于记名股票的质押。即记名股票的出质,只要股票持有人以背书方式将股票交付给质权人,即可产生质权效力。但是,如果质权人要取得对抗公司的效力,必须在股东名册上为质押登记,即设立注册质押。[25]我国公司法修改应该坚持上述第三种观点,作与台湾公司法相同的规定。

现行公司法规定股份公司成立后,应该向股东签发股票。但是,实践中一些股份公司的运作并不规范,有的未向股东交付股票,有的甚至根本没有印制股票。对于这些未发行股票的股份如何转让,不论是现行公司法还是《公司法修改稿》都没有作出规定。比较法上的观点或许有助于我们开阔视野,廓清认识。我国台湾“经济部”的解释认为,此类股份的转让方式,属公司之自治事项。在台湾地区的实务上,则是由让与人与受让人以签订股份转让同意书或股份购买契约等方式,会同向公司办理过户登记。易言之,此类股份之转让多以契约为之,且于双方合意后,即生移转之效力。[26]台湾公司法的这种处理方式,有助于股份的流转,比较符合股份公司的本质。我国公司法可以吸收这种见解,即未发行股票的股份转让于双方达成转让合意后即发生股份移转的效力,但是受让人在办理股东名册的变更登记之前不得对抗公司。当然,这种处理方式也有着严重的缺陷,最主要的就是股权本身缺乏公示方式,质权难以设立。因此,这种处理方式也只能是解释论上的权宜之计。从立法论上来看,采取强制股权托管或许才是治本之道。

U182637395

U182637395

U381614141

U381614141