我国中小企业融资需求无外乎包括生存为本、适度发展和规模壮大几方面。在中小企业融资欲望强烈的情况下,其实际能够获取融资的可能性往往比较小。或者说,在现有融资渠道下,只有一小部分企业获取的融资能够满足其需求、大多数中小企业融资难成为市场上一种司空见惯的现象。原因很多,主要包括以下几点:

信用缺陷。中小企业成立时间往往不长,缺乏良好的信用记录与足够的信用积累;管理不规范,不能提供令人信服的管理、财务、销售等方面资料,也使得企业可以获得的信任度远低于其实际偿付能力;除在股权融资、借款、发债等方面融资困难外,中小企业的商业信用融资能力同样欠缺,使得其同等的生产销售规模,比大企业需要更多的自有资金。

实力缺陷。中小企业没有大量的土地、厂房等固定资产,可供抵押进行融资的资产严重缺乏,使得一些金融机构(尤其是银行)根本不愿意与其合作;销售规模有限,很多中小企业的交易以现金结算,在银行账户中没有大额的现金流量,有限的现金流不能为结算银行带来更多的边际收益;缺乏资金积累和资金调配能力,银行贷款周转时一次性大额资金缺乏,费时费力。与此同时,没有实力强大的外部互保单位愿意与中小企业达成互保关系,独立担保机构要么银行不予认可,要么单笔融资规模额度非常小,融资时经常由于无法提供符合投资机构认可的担保单位,融资无法实现。

资本市场融资门槛过高。我国多层次的资本市场体系已经初步建立,但股本融资的门槛与难度依然很高。一方面,我国中小企业经营均以低利润或微利的加工制造业为主,按照创业板连续两年净利润不少于1000万元或最近年份净利润不少于500万元的起点要求,可以考虑融资的企业年销售额应在1亿万元左右,这使得大部分中小企业无法实现融资。其次,我国资本市场融资实行审批制。虽然,2009年以来新股发行速度较快,但对于广大的中小企业需求而言,仍然是杯水车薪,绝大部分企业很难通过资本市场直接融资。

缺乏专门为中小企业提供服务的金融机构。我国现有的融资渠道包括股权融资、银行借款、发债、信托等方式,其中股权融资与发债的门槛过高,根本不适用于中小企业;信托融资近年来以投向利润率较高的房地产业为主;银行借款占融资市场的70%以上份额,但某些银行抓大放小、锦上添花的经营理念与考核制度,使得众多中小企业只能是作为其业务的补充,而不是主流。

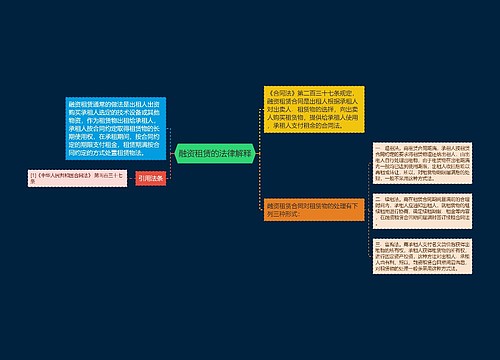

中小企业地位与其融资能力严重不相匹配的状况,极大地制约着我国国民经济的活跃度与创造力,已经引起了我国各级政府的重视,破除中小企业融资难问题已是迫在眉睫,推动融资租赁行业发展对整个国民经济的发展尤为重要。