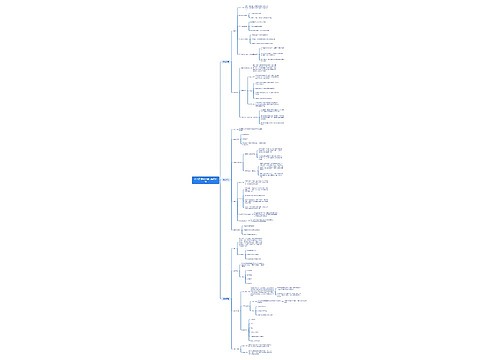

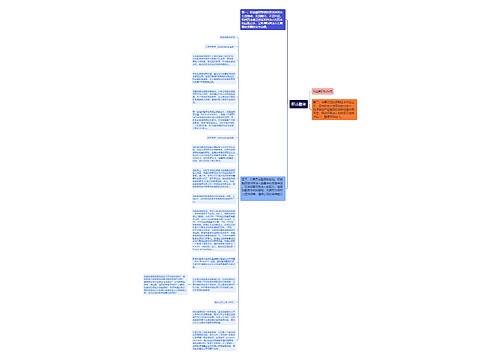

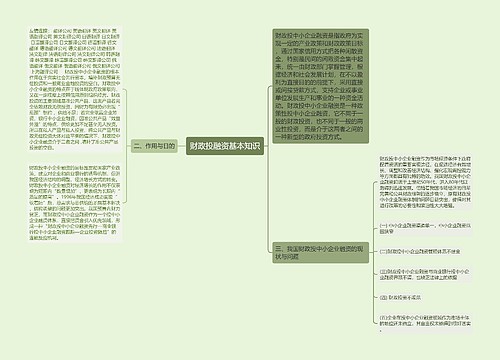

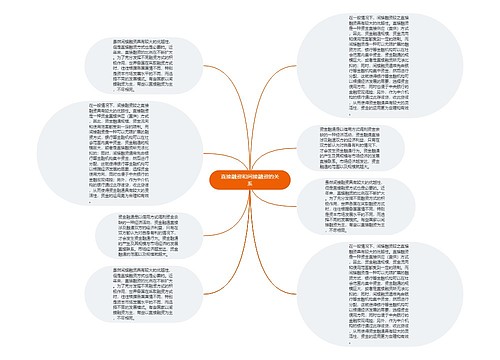

上市策划与融资思维导图

落花凄凉

2023-02-13

企业发展到一定的阶段,为了可持续发展的长远目标,或者解决资金缺口的瓶颈,将企业推向资本市场,将其市场化,以此获得所需资金,无疑是一条切实可行的道路。

树图思维导图提供《上市策划与融资》在线思维导图免费制作,点击“编辑”按钮,可对《上市策划与融资》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:201834b6aca5e1fe8cd06f695876ceaa

思维导图大纲

相关思维导图模版

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

第六章 群体传播与组织传播_副本思维导图

U882673919

U882673919树图思维导图提供《第六章 群体传播与组织传播_副本》在线思维导图免费制作,点击“编辑”按钮,可对《第六章 群体传播与组织传播_副本》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49