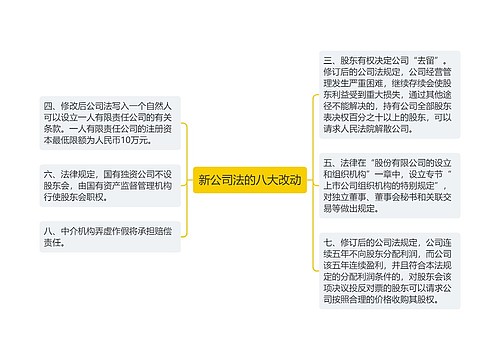

新公司法排除股权激励制度障碍思维导图

时光静好

2023-02-13

作为一种流行于欧美的员工绩效激励制度,股权激励近年来也受到中国企业的高度关注。在各界强烈的呼吁声中,新《公司法》修改了公司股权回购和高管股权转让限制的规定,事实上排除了股权激励的主要法律障碍。“这两条改动最大的价值就是可以用来设计股权激励的制度架构。”李明良告诉《上海国资》。

树图思维导图提供《新公司法排除股权激励制度障碍》在线思维导图免费制作,点击“编辑”按钮,可对《新公司法排除股权激励制度障碍》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d687696bcbecdd5f0a43047444ac4b61

思维导图大纲

相关思维导图模版

二手书销售平台新航标思维导图

U482683014

U482683014树图思维导图提供《二手书销售平台新航标》在线思维导图免费制作,点击“编辑”按钮,可对《二手书销售平台新航标》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a92403b70afada50cf4fa4f56e0981c9

(一)诸子百家学说——儒学产生的土壤(23分钟)思维导图

U982226919

U982226919树图思维导图提供《(一)诸子百家学说——儒学产生的土壤(23分钟)》在线思维导图免费制作,点击“编辑”按钮,可对《(一)诸子百家学说——儒学产生的土壤(23分钟)》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:61d7b901b01e24c661b919301dc1d26a