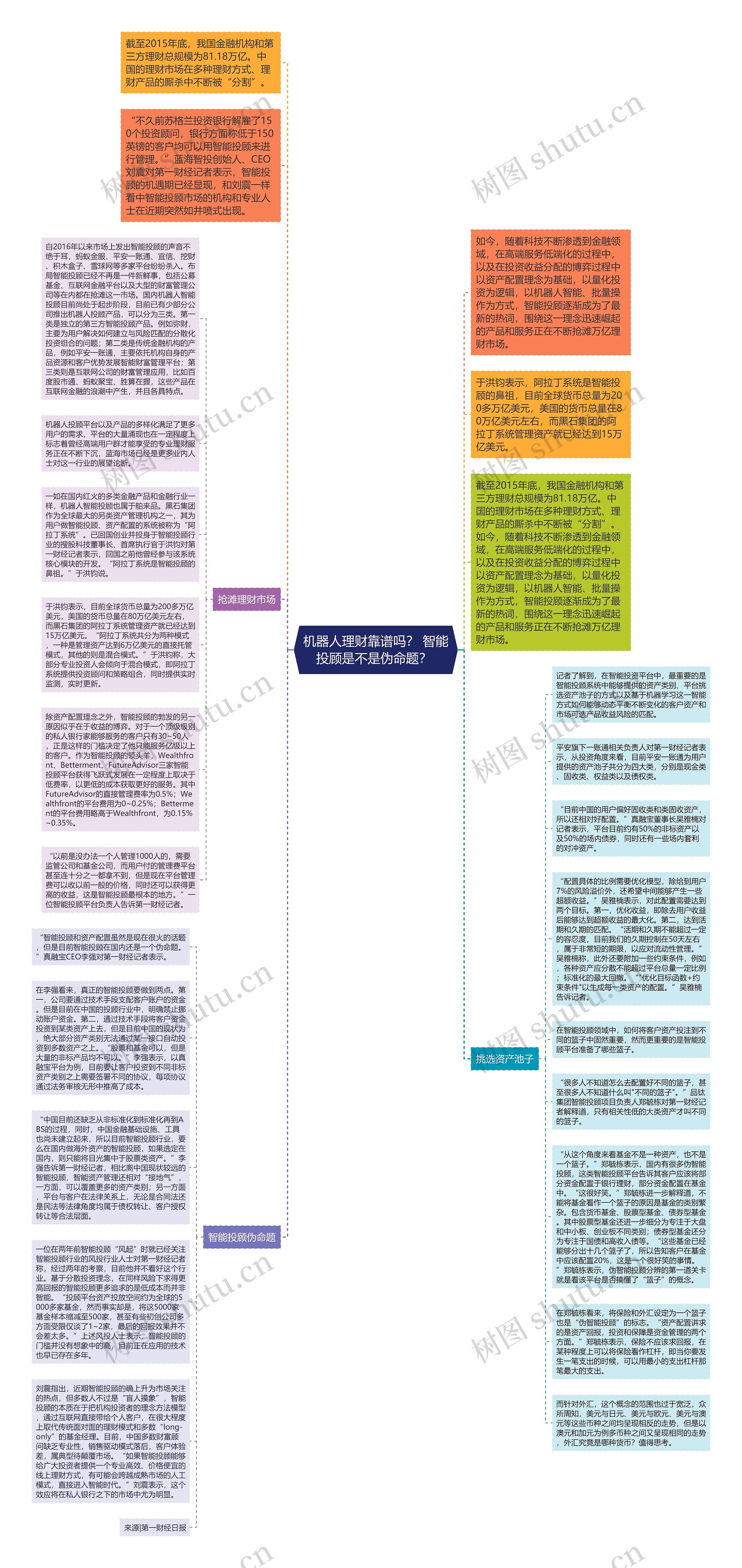

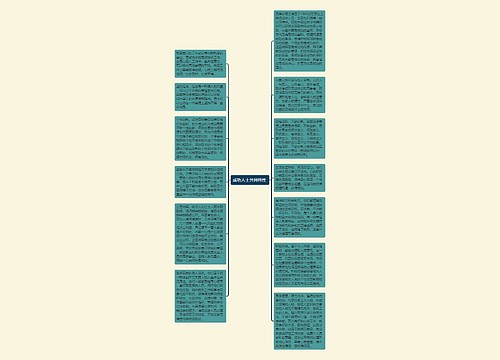

记者了解到,在智能投资平台中,最重要的是智能投顾系统中能够提供的资产类别、平台挑选资产池子的方式以及基于机器学习这一智能方式如何能够动态平衡不断变化的客户资产和市场可选产品收益风险的匹配。

平安旗下一账通相关负责人对第一财经记者表示,从投资角度来看,目前平安一账通为用户提供的资产池子共分为四大类,分别是现金类、固收类、权益类以及债权类。

“目前中国的用户偏好固收类和类固收资产,所以还相对好配置。”真融宝董事长吴雅楠对记者表示,平台目前约有50%的非标资产以及50%的场内债券,同时还有一些场内套利的对冲资产。

“配置具体的比例需要优化模型,除给到用户7%的风险溢价外,还希望中间能够产生一些超额收益。”吴雅楠表示,对此配置需要达到两个目标。第一,优化收益,即除去用户收益后能够达到超额收益的最大化。第二,达到活期和久期的匹配。“活期和久期不能超过一定的容忍度,目前我们的久期控制在50天左右,属于非常短的期限,以应对流动性管理。”吴雅楠称,此外还要附加一些约束条件,例如,各种资产应分散不能超过平台总量一定比例;标准化的最大回撤。“"优化目标函数+约束条件"以生成每一类资产的配置。”吴雅楠告诉记者。

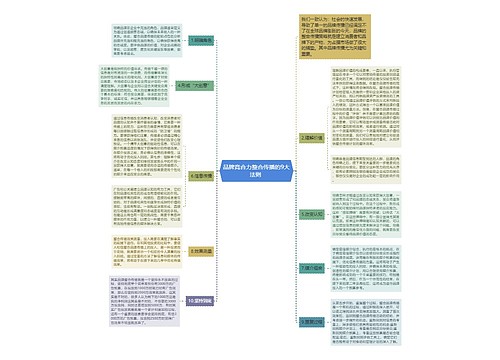

在智能投顾领域中,如何将客户资产投注到不同的篮子中固然重要,然而更重要的是智能投顾平台准备了哪些篮子。

“很多人不知道怎么去配置好不同的篮子,甚至很多人不知道什么叫"不同的篮子"。”品钛集团智能投顾项目负责人郑毓栋对第一财经记者解释道,只有相关性低的大类资产才叫不同的篮子。

“从这个角度来看基金不是一种资产,也不是一个篮子。”郑毓栋表示,国内有很多伪智能投顾,这类智能投顾平台告诉其客户应该将部分资金配置于银行理财,部分资金配置在基金中。“这很好笑。”郑毓栋进一步解释道,不能将基金看作一个篮子的原因是基金的类别繁杂。包含货币基金、股票型基金、债券型基金。其中股票型基金还进一步细分为专注于大盘和中小板、创业板不同类别;债券型基金还分为专注于国债和高收入债等。“这些基金已经能够分出十几个篮子了,所以告知客户在基金中应该配置20%,这是一个很好笑的事情。”郑毓栋表示,伪智能投顾分辨的第一道关卡就是看该平台是否搞懂了“篮子”的概念。

在郑毓栋看来,将保险和外汇设定为一个篮子也是“伪智能投顾”的标志。“资产配置讲求的是资产回报,投资和保障是资金管理的两个方面。”郑毓栋表示,保险不应该求回报,在某种程度上可以将保险看作杠杆,即当你要发生一笔支出的时候,可以用最小的支出杠杆那笔最大的支出。

而针对外汇,这个概念的范围也过于宽泛,众所周知,美元与日元、美元与欧元、美元与澳元等这些币种之间均呈现相反的走势,但是以澳元和加元为例多币种之间又呈现相同的走势,外汇究竟是哪种货币?值得思考。