最新枸杞产业调研报告范文共5篇思维导图

放手你走

2023-05-09

最新枸杞产业调研报告范文 第一篇(一)生产枸杞种植面积将小幅增加。2018年,一些地区调减了枸杞种植面积。随后枸杞价格回调,2019年部分地区增加了种植。预计未来5年,受价格、人工和土地等限制,种植面积将小幅增加。(二)消费消费将保持小幅增长。

树图思维导图提供《最新枸杞产业调研报告范文共5篇》在线思维导图免费制作,点击“编辑”按钮,可对《最新枸杞产业调研报告范文共5篇》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:45e06cc4d08462ba5e9398e97ba2ee47

思维导图大纲

相关思维导图模版

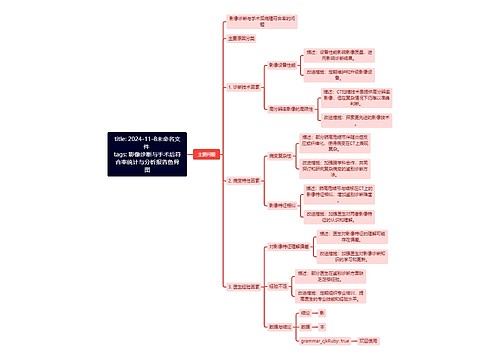

title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图思维导图

U880271396

U880271396树图思维导图提供《title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图》在线思维导图免费制作,点击“编辑”按钮,可对《title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f19c198bf7435acf7735ee5051a89d7b

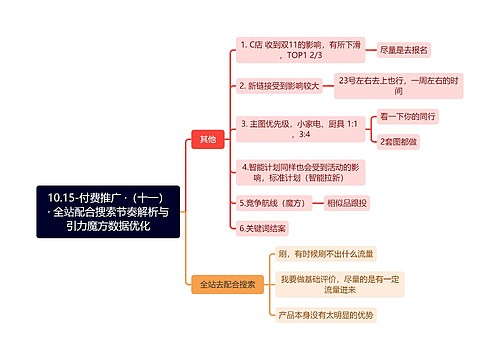

10.15-付费推广 ·(十一)· 全站配合搜索节奏解析与引力魔方数据优化思维导图

U249128194

U249128194树图思维导图提供《10.15-付费推广 ·(十一)· 全站配合搜索节奏解析与引力魔方数据优化》在线思维导图免费制作,点击“编辑”按钮,可对《10.15-付费推广 ·(十一)· 全站配合搜索节奏解析与引力魔方数据优化》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ca82ce4ec961ffd61f0a484a5c579820