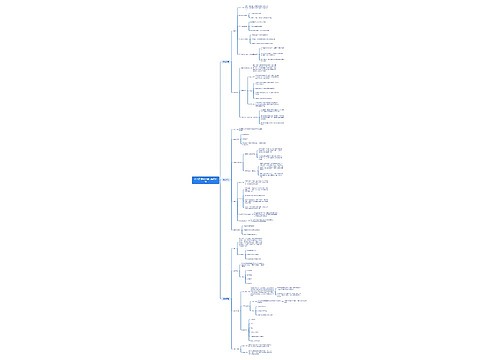

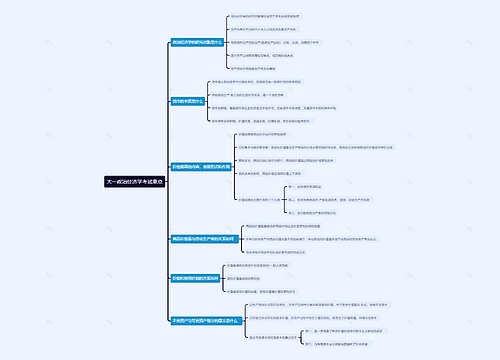

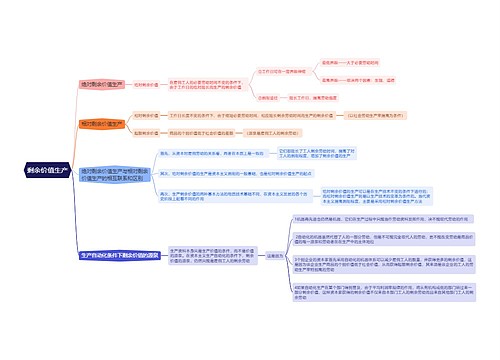

《薛兆丰经济学讲义》第6章 耐心思维导图

U916954142

2022-10-28

想象力决定生产力

树图思维导图提供《《薛兆丰经济学讲义》第6章 耐心》在线思维导图免费制作,点击“编辑”按钮,可对《《薛兆丰经济学讲义》第6章 耐心》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b5d22d4a07faa1b122f47dffdf7531df

思维导图大纲

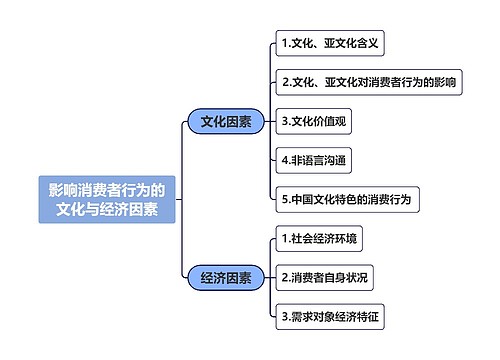

相关思维导图模版

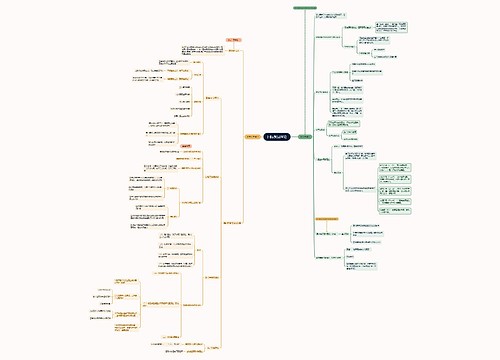

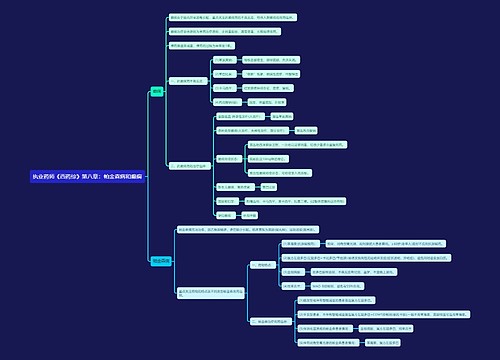

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

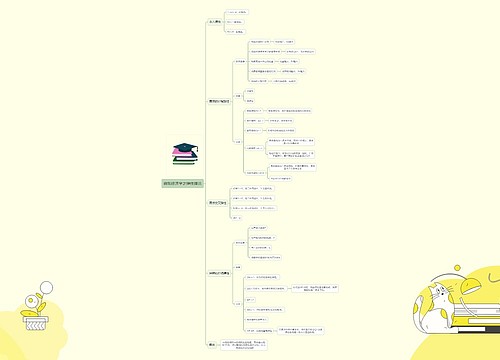

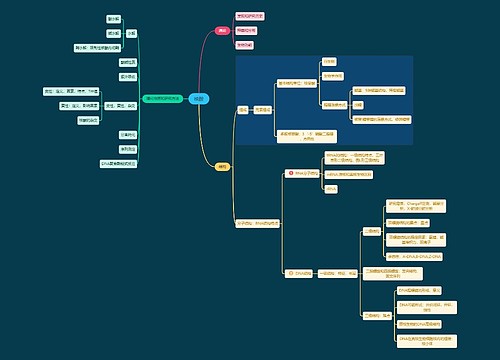

第六章 群体传播与组织传播_副本思维导图

U882673919

U882673919树图思维导图提供《第六章 群体传播与组织传播_副本》在线思维导图免费制作,点击“编辑”按钮,可对《第六章 群体传播与组织传播_副本》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49