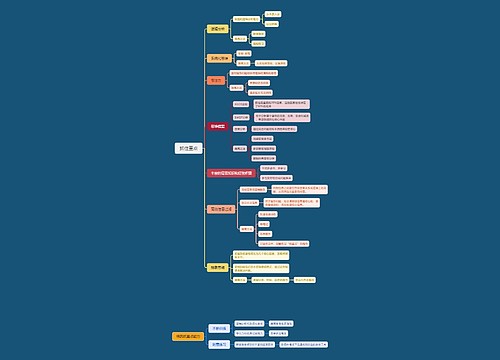

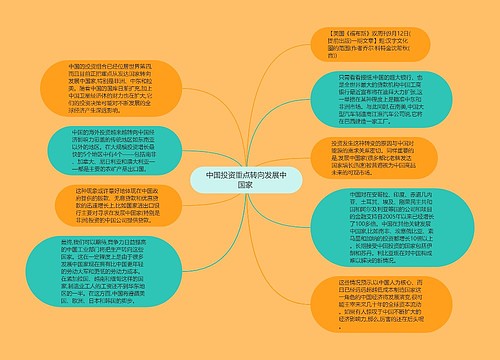

企业年金调查:多数企业从未考虑过购买企业年金 思维导图

橘味猫

2023-03-18

对于私企,福利没有国企好;收入没有大型外企稳定,特别在创业初期,想要留住人真是难啊。

树图思维导图提供《企业年金调查:多数企业从未考虑过购买企业年金 》在线思维导图免费制作,点击“编辑”按钮,可对《企业年金调查:多数企业从未考虑过购买企业年金 》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:09721176eb65f315643f825adae78ddb

思维导图大纲

相关思维导图模版

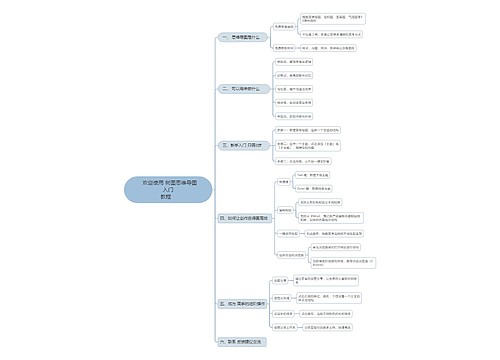

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

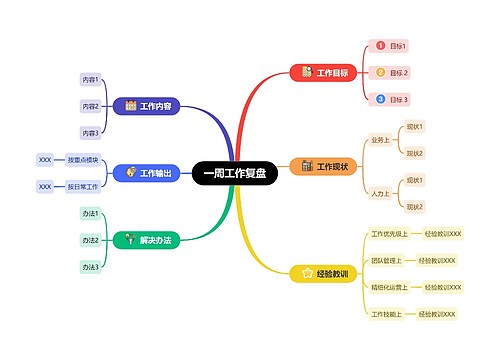

抓住重点思维导图

~漫埗陽茪~

~漫埗陽茪~树图思维导图提供《抓住重点》在线思维导图免费制作,点击“编辑”按钮,可对《抓住重点》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4c49e4799ddf94a339c56e46eb96a826