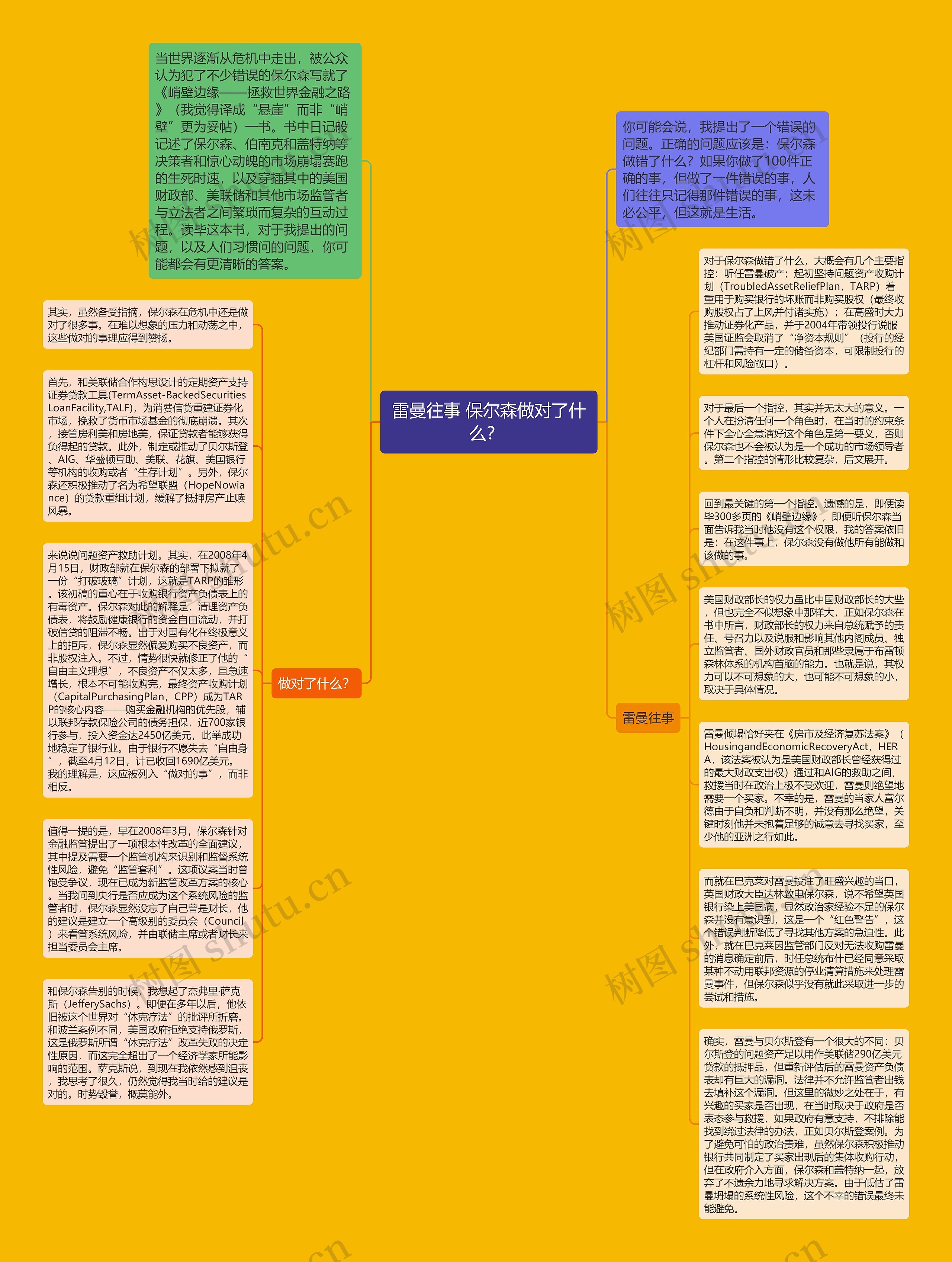

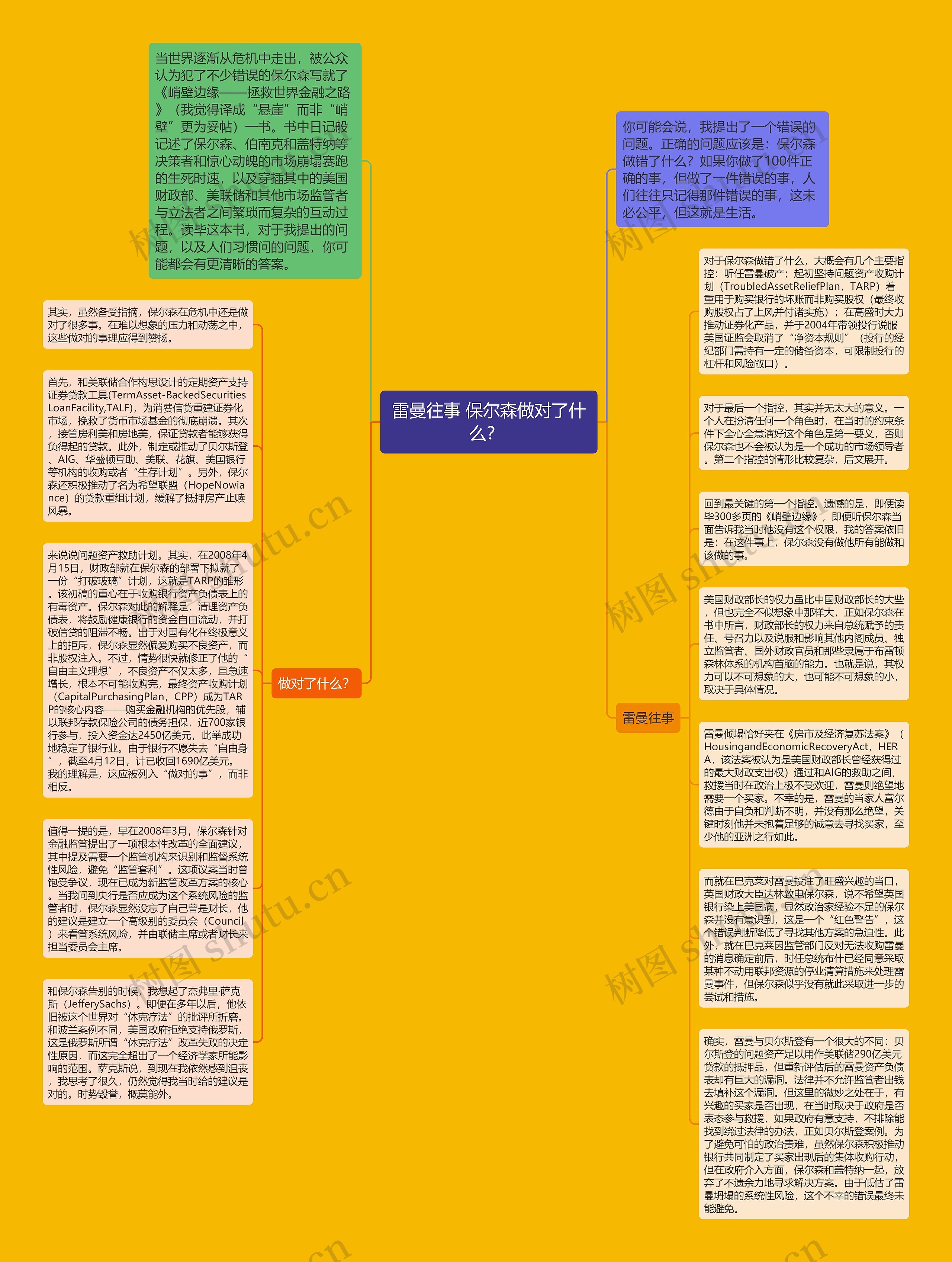

对于保尔森做错了什么,大概会有几个主要指控:听任雷曼破产;起初坚持问题资产收购计划(TroubledAssetReliefPlan,TARP)着重用于购买银行的坏账而非购买股权(最终收购股权占了上风并付诸实施);在高盛时大力推动证券化产品,并于2004年带领投行说服美国证监会取消了“净资本规则”(投行的经纪部门需持有一定的储备资本,可限制投行的杠杆和风险敞口)。

对于最后一个指控,其实并无太大的意义。一个人在扮演任何一个角色时,在当时的约束条件下全心全意演好这个角色是第一要义,否则保尔森也不会被认为是一个成功的市场领导者。第二个指控的情形比较复杂,后文展开。

回到最关键的第一个指控。遗憾的是,即便读毕300多页的《峭壁边缘》,即便听保尔森当面告诉我当时他没有这个权限,我的答案依旧是:在这件事上,保尔森没有做他所有能做和该做的事。

美国财政部长的权力虽比中国财政部长的大些,但也完全不似想象中那样大,正如保尔森在书中所言,财政部长的权力来自总统赋予的责任、号召力以及说服和影响其他内阁成员、独立监管者、国外财政官员和那些隶属于布雷顿森林体系的机构首脑的能力。也就是说,其权力可以不可想象的大,也可能不可想象的小,取决于具体情况。

雷曼倾塌恰好夹在《房市及经济复苏法案》(HousingandEconomicRecoveryAct,HERA,该法案被认为是美国财政部长曾经获得过的最大财政支出权)通过和AIG的救助之间,救援当时在政治上极不受欢迎,雷曼则绝望地需要一个买家。不幸的是,雷曼的当家人富尔德由于自负和判断不明,并没有那么绝望,关键时刻他并未抱着足够的诚意去寻找买家,至少他的亚洲之行如此。

而就在巴克莱对雷曼投注了旺盛兴趣的当口,英国财政大臣达林致电保尔森,说不希望英国银行染上美国病,显然政治家经验不足的保尔森并没有意识到,这是一个“红色警告”,这个错误判断降低了寻找其他方案的急迫性。此外,就在巴克莱因监管部门反对无法收购雷曼的消息确定前后,时任总统布什已经同意采取某种不动用联邦资源的停业清算措施来处理雷曼事件,但保尔森似乎没有就此采取进一步的尝试和措施。

确实,雷曼与贝尔斯登有一个很大的不同:贝尔斯登的问题资产足以用作美联储290亿美元贷款的抵押品,但重新评估后的雷曼资产负债表却有巨大的漏洞。法律并不允许监管者出钱去填补这个漏洞。但这里的微妙之处在于,有兴趣的买家是否出现,在当时取决于政府是否表态参与救援,如果政府有意支持,不排除能找到绕过法律的办法,正如贝尔斯登案例。为了避免可怕的政治责难,虽然保尔森积极推动银行共同制定了买家出现后的集体收购行动,但在政府介入方面,保尔森和盖特纳一起,放弃了不遗余力地寻求解决方案。由于低估了雷曼坍塌的系统性风险,这个不幸的错误最终未能避免。