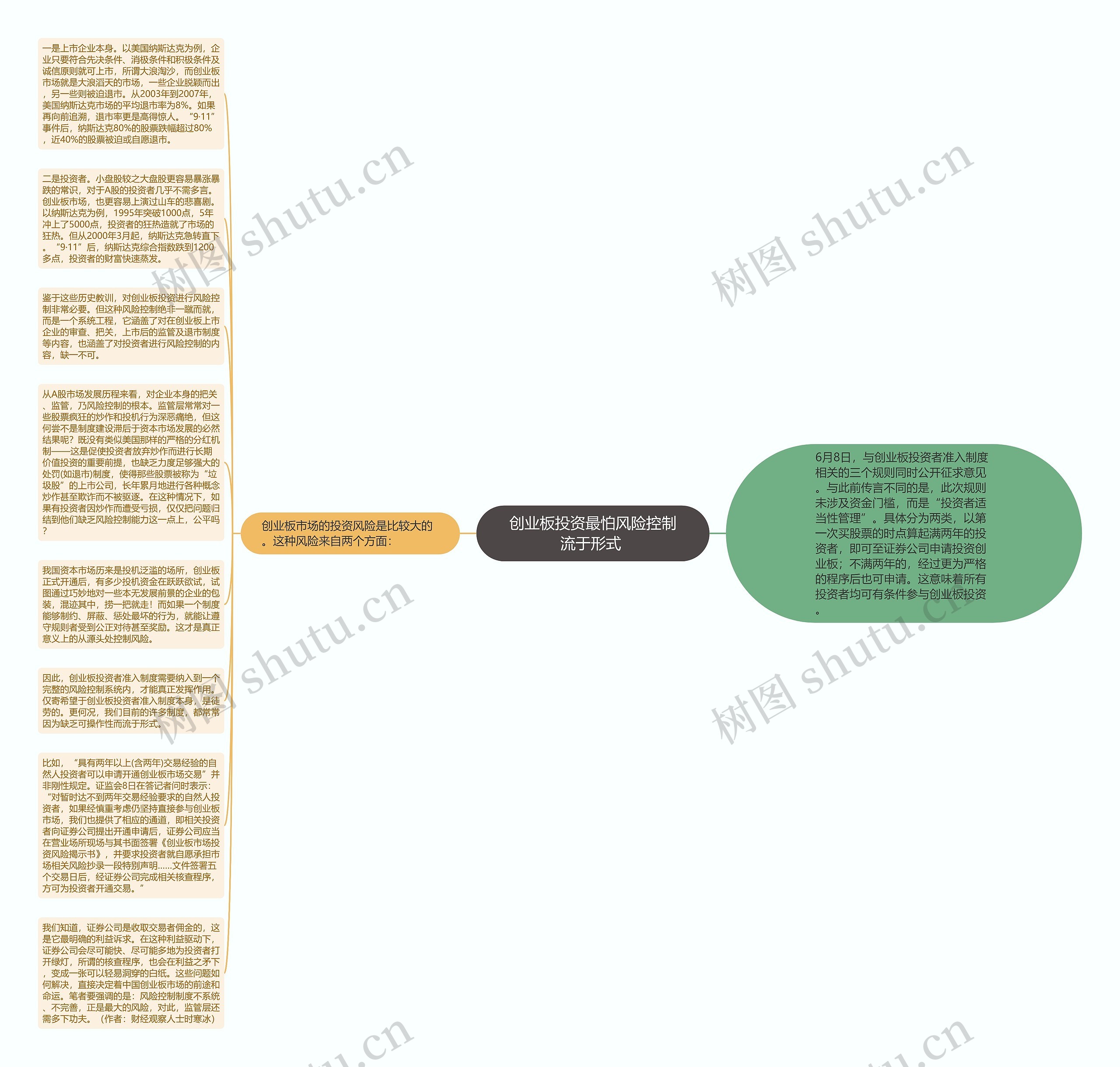

一是上市企业本身。以美国纳斯达克为例,企业只要符合先决条件、消极条件和积极条件及诚信原则就可上市,所谓大浪淘沙,而创业板市场就是大浪滔天的市场,一些企业脱颖而出,另一些则被迫退市。从2003年到2007年,美国纳斯达克市场的平均退市率为8%。如果再向前追溯,退市率更是高得惊人。“9·11”事件后,纳斯达克80%的股票跌幅超过80%,近40%的股票被迫或自愿退市。

二是投资者。小盘股较之大盘股更容易暴涨暴跌的常识,对于A股的投资者几乎不需多言。创业板市场,也更容易上演过山车的悲喜剧。以纳斯达克为例,1995年突破1000点,5年冲上了5000点,投资者的狂热造就了市场的狂热。但从2000年3月起,纳斯达克急转直下。“9·11”后,纳斯达克综合指数跌到1200多点,投资者的财富快速蒸发。

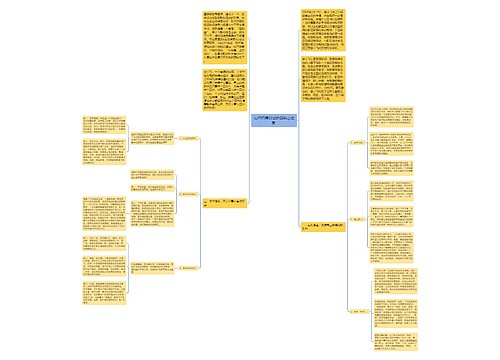

鉴于这些历史教训,对创业板投资进行风险控制非常必要。但这种风险控制绝非一蹴而就,而是一个系统工程,它涵盖了对在创业板上市企业的审查、把关,上市后的监管及退市制度等内容,也涵盖了对投资者进行风险控制的内容,缺一不可。

从A股市场发展历程来看,对企业本身的把关、监管,乃风险控制的根本。监管层常常对一些股票疯狂的炒作和投机行为深恶痛绝,但这何尝不是制度建设滞后于资本市场发展的必然结果呢?既没有类似美国那样的严格的分红机制——这是促使投资者放弃炒作而进行长期价值投资的重要前提,也缺乏力度足够强大的处罚(如退市)制度,使得那些股票被称为“垃圾股”的上市公司,长年累月地进行各种概念炒作甚至欺诈而不被驱逐。在这种情况下,如果有投资者因炒作而遭受亏损,仅仅把问题归结到他们缺乏风险控制能力这一点上,公平吗?

我国资本市场历来是投机泛滥的场所,创业板正式开通后,有多少投机资金在跃跃欲试,试图通过巧妙地对一些本无发展前景的企业的包装,混迹其中,捞一把就走!而如果一个制度能够制约、屏蔽、惩处最坏的行为,就能让遵守规则者受到公正对待甚至奖励。这才是真正意义上的从源头处控制风险。

因此,创业板投资者准入制度需要纳入到一个完整的风险控制系统内,才能真正发挥作用。仅寄希望于创业板投资者准入制度本身,是徒劳的。更何况,我们目前的许多制度,都常常因为缺乏可操作性而流于形式。

比如,“具有两年以上(含两年)交易经验的自然人投资者可以申请开通创业板市场交易”并非刚性规定。证监会8日在答记者问时表示:“对暂时达不到两年交易经验要求的自然人投资者,如果经慎重考虑仍坚持直接参与创业板市场,我们也提供了相应的通道,即相关投资者向证券公司提出开通申请后,证券公司应当在营业场所现场与其书面签署《创业板市场投资风险揭示书》,并要求投资者就自愿承担市场相关风险抄录一段特别声明……文件签署五个交易日后,经证券公司完成相关核查程序,方可为投资者开通交易。”

我们知道,证券公司是收取交易者佣金的,这是它最明确的利益诉求。在这种利益驱动下,证券公司会尽可能快、尽可能多地为投资者打开绿灯,所谓的核查程序,也会在利益之矛下,变成一张可以轻易洞穿的白纸。这些问题如何解决,直接决定着中国创业板市场的前途和命运。笔者要强调的是:风险控制制度不系统、不完善,正是最大的风险,对此,监管层还需多下功夫。(作者:财经观察人士时寒冰)

U882642901

U882642901

U982199398

U982199398