美加息恐传染外部危机 中国应先“打预防针”思维导图

钻石心

2023-03-15

上周举行的美联储“议息”会议被普遍视为美联储货币政策调整的一种信号。很多市场分析人士预期,美联储将很有可能在下半年的两次货币政策会议上加息。6月30日,中国社科院世界经济与政治研究所国际金融研究中心研究员何帆发表研究报告,指出下半年美联储加息的可能性较大,并可能因其“外部性”,为其他国家带去危机。文中表示,从历史经验来看,“美国利率政策的调整往往是引发危机的时刻”,美国经济政策走向正在发生反转,对全球经济的影响将是深远的,各国都应该警惕这种政策取向的变化,“做好相关的准备与预案,以防危机的发生。”

树图思维导图提供《美加息恐传染外部危机 中国应先“打预防针”》在线思维导图免费制作,点击“编辑”按钮,可对《美加息恐传染外部危机 中国应先“打预防针”》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:975078ae9141e1af0e65a9d7b6c10861

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

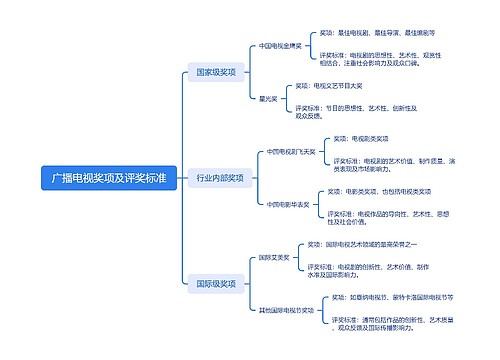

广播电视奖项及评奖标准思维导图

U782682106

U782682106树图思维导图提供《广播电视奖项及评奖标准》在线思维导图免费制作,点击“编辑”按钮,可对《广播电视奖项及评奖标准》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a4210651fa3a78355ac9f5101bb2c616