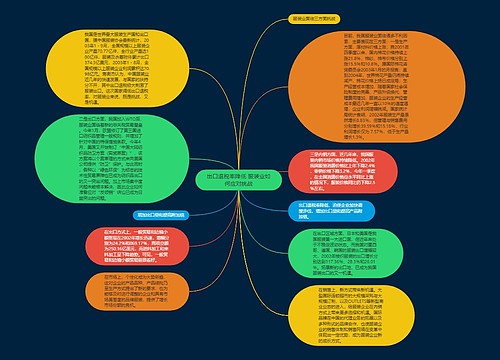

近5年来厦门国内生产总值平均每年增长14%,出口拉动经济增长的贡献率就高达10%以上。对于出口依存度非常高的厦门,如何认识新的出口退税机制,如何化解矛盾,焕发活力,是一道颇为重要的经济课题。为此,我们采访了厦门市国税局局长张贻奏,请他谈谈与出口退税机制改革相关的话题。

●背景:至2002年末全国累计应退未退税额高达2477亿元,成为中央财政一笔巨大的隐性负债,给经济社会发展带来一定的负面影响。

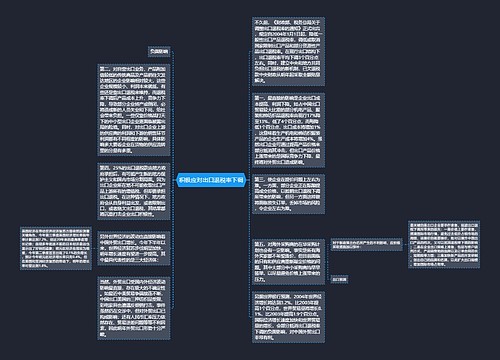

谈出口退税,绕不开出口欠退税这个敏感话题。张贻奏乐观地告诉我们,今天我们在谈论出口欠退税,而再过一、两年,或许“出口欠退税”问题已淡出我们的视野。“新账不欠,老账要还”:中央已明确表示了彻底解决出口欠退税问题的决心。

张贻奏告诉我们,出口欠退税同样困扰着厦门出口企业。目前,厦门出口企业有2100多家,虽然厦门极力向中央争取退税指标,2000年至2002年分别退税19亿元、27.5亿元、30.67亿元,退税指标年年递增,但出口欠退税问题仍客观存在。如今年厦门已争取出口退税指标47.33亿元,但2002 年应退税额至今仍欠22亿元,今年1—9月除5000万元农产品退税已兑现外,其余都没有指标办退。这对于外贸出口企业起到一定的负面影响,如厦门建发 2002年至2003年上半年,出口欠退税数亿元。

张贻奏说,出口欠退税使许多企业的利润只能在账面上体现出来。实行新的退税机制后,“新账不欠”,意味着新发生的出口退税有了保障;“老账要还”意味着陈欠不仅可以得到偿还,并可以得到贴息。由此,企业获得了稳定的预期,明晰了政策成本,减少了经营的不确定性。所以说,相比之下,新机制大大优于旧机制。因此,应该乐观其成。

分析:从表面上看,出口欠退税问题是由于中央财政没有能力足额安排出口退税资金来满足出口贸易迅速增长的需要,但从深层次分析,是原有出口退税机制不合理并与外贸经营体制改革要求不相适应。主要表现在:出口退税结构不合理,不适应产业结构调整优化的要求;出口退税数额超出了中央财政的承受能力;出口退税的负担机制不够科学,不利于出口贸易的科学、规范管理。由于企业增值税收入由中央和地方分享,而企业出口退税由中央财政全额负担,势必导致出口增长越快,中央财政负担越重,难免产生欠退税问题。

●背景:这次出口退税率进行结构性调整,区别不同产品调整退税率:对国家鼓励出口的产品退税率不降或少降,对一般性出口产品的退税率适当降低,对国家限制出口的产品和一些资源性产品多降或取消退税。调整后的出口退税率为17%、13%、 11%、8%、5%五档,自2004年1月1日起实行。按出口产品结构分别不同的退税率测算,全国平均出口退税率由15.11%调整为12.17%,降低了2.94个百分点。

张贻奏说,国家政策只能统一,但经济活动形式千差万别,新的退税机制使一些企业经济效益受到影响,也是客观的。重要的是要勇敢正视它,认真消化它。他给我们算了一笔企业账,按2003年厦门出口预计应退税款69亿元计算,出口退税率平均下调约3 个百分点后,厦门出口企业的退税款预计减少13亿多元,这必然相应增加出口企业的出口成本。目前,纺织品出口平均利润率仅为2%至3%,出口退税率下调 4%将使这一行业面临变数,电子元器件、家用电器等行业也会受到一定影响。

退税率下调带来的负面影响,张贻奏认为至少可以通过三条途径化解。一是提高出口商品价格,出口企业可以利用出口政策和出口退税率调整这一契机,在与外国进口商的价格谈判中,要求对方让利,提高出口商品销售价格以增加企业出口利润;二是适当转嫁供货企业,要求供货企业适当降低出口商品的销售价格,以减少出口企业的进货成本;三是外贸企业通过内部挖潜、苦练内功,推行外贸代理制,加强内部经营管理,减少经营成本。因此,若上述三条途径能各消化一个百分点,把退税率下调约3个百分点的影响分别在国际进口商、供货企业及外贸企业三者之间共同分担,那么,降低退税率的负面影响就可以得到消除,从这个意义上看,退税改革是挑战也是机遇。

??分析:调低退税率是企业的直接损失吗?从理论上看,退税率降低,企业收入明显减少,这是很简单的算术题;但从实际上看,名义上的高未必真高,名义上的低未必真低。比如,欠退税使许多企业的利润只能体现在账面上,看得到摸不着;许多外贸出口企业迫于资金压力,放弃了一些微利的订单,损失是客观存在的;有些企业贷款经营,其支付的利息也影响了企业的出口效益。相反,新机制使企业及时、足额得到退税款,企业可以大大缩短资金运作周期。“小果实”虽然小一点,但实实在在,比起空壳的“大果实”强多了。俗话说,宁要实价800,不要虚价1000。孰利孰弊,商家心中自有一本账。

●背景:从2004年起,以2000年至2003年8月实际出口退税平均数为基数,对超基数部分的应退税额,按中央75%与地方25%的比例分别负担。

张贻奏告诉我们,现行增值税属共享税,增值税地方直接分享25%,并以1994年税改前增值税收入为基数,超基数部分中央按30%返还地方,而出口退税则由中央财政全额负担,利益分享与责任分担不对称。因此,建立出口退税共同负担机制,能够在保持分税制财政体制稳定的前提下,实现利益与责任的统一,有利于建立中央和地方共同加强出口退税管理、打击出口骗税违法行为的有效机制,有利于从根本上解决出口欠退税问题,有利于推进外贸体制改革,促进我国外贸和经济持续发展。

在分析了共同负担出口退税机制的重要意义后,张贻奏也对厦门财政负担表示关注,因为按照共同负担机制,厦门出口退税基数在45亿元左右,而2003年出口应退数预计有69亿元,即使明年厦门市保持今年的出口水平,扣除退税率下调减少退税额13.6亿元后,超基数退税达 10.4亿元,其中厦门市财政需分担2.6亿元。

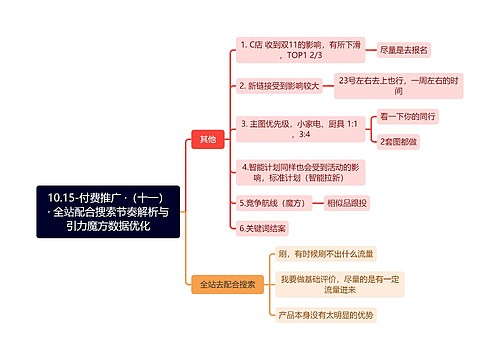

□引导出口企业延长在厦产业链 □增加出口产品在厦增值率 □发挥厦门的出口加工区优势

厦门企业要稳步发展,厦门外向型经济要持续成长,厦门海湾型城市建设要迅速推进,面对出口退税新机制的出台,厦门如何走好这步棋?张贻奏说,对于厦门,首先要考虑的是,由于出口退税机制的改革,中央和地方政府在负担出口退税的同时,可能出现厦门外贸出口形势越好、出口量越增加,厦门财政压力越大的新问题。

如何实现这一目标?张贻奏认为:

第一,要引导出口企业延长其出口产品在厦门的产业链,增加在厦门原材料、零配件的采购量,促进更多的出口产品在厦门加工、在厦门征税。

第二,要鼓励深加工出口产品、特别是高附加值出口产品在厦门加工、在厦门征税,提升出口产品增值率,增加出口产品的地方财政效益。

第三,要考虑的是,如何发挥厦门优势,凸显出口加工区的优势,提高企业竞争力。由于国家出口退税机制改革后,不少出口产品按17%缴税、按13%退税,两者相差4个百分点。但是,如果企业进入出口加工区,其出口产品在加工环节享受不征不退政策,就不必为加工环节的4个百分点而“操心”。而且,加工区由海关实行统一监管,可以提高通关速度。目前,已有一些规模较大的进料加工企业看准出口加工区的投资优势,纷纷落户位于海沧的出口加工区。

![国税局长解析出口退税[厦门] 国税局长解析出口退税[厦门]](https://pic.shutu.cn/shutu/static/2023/03/07/416ee8/416ee8f0b58a74dcd014da9b4fde5cdc.jpeg!w2560?v=37154883)

U249128194

U249128194

U277031069

U277031069

![你将如何面对“退税”[山西] 你将如何面对“退税”[山西]](https://pic.shutu.cn/shutu/static/2023/03/07/a0b5d9/a0b5d9be84dd399f08c05886f961da80.jpeg!w500?v=37154891)