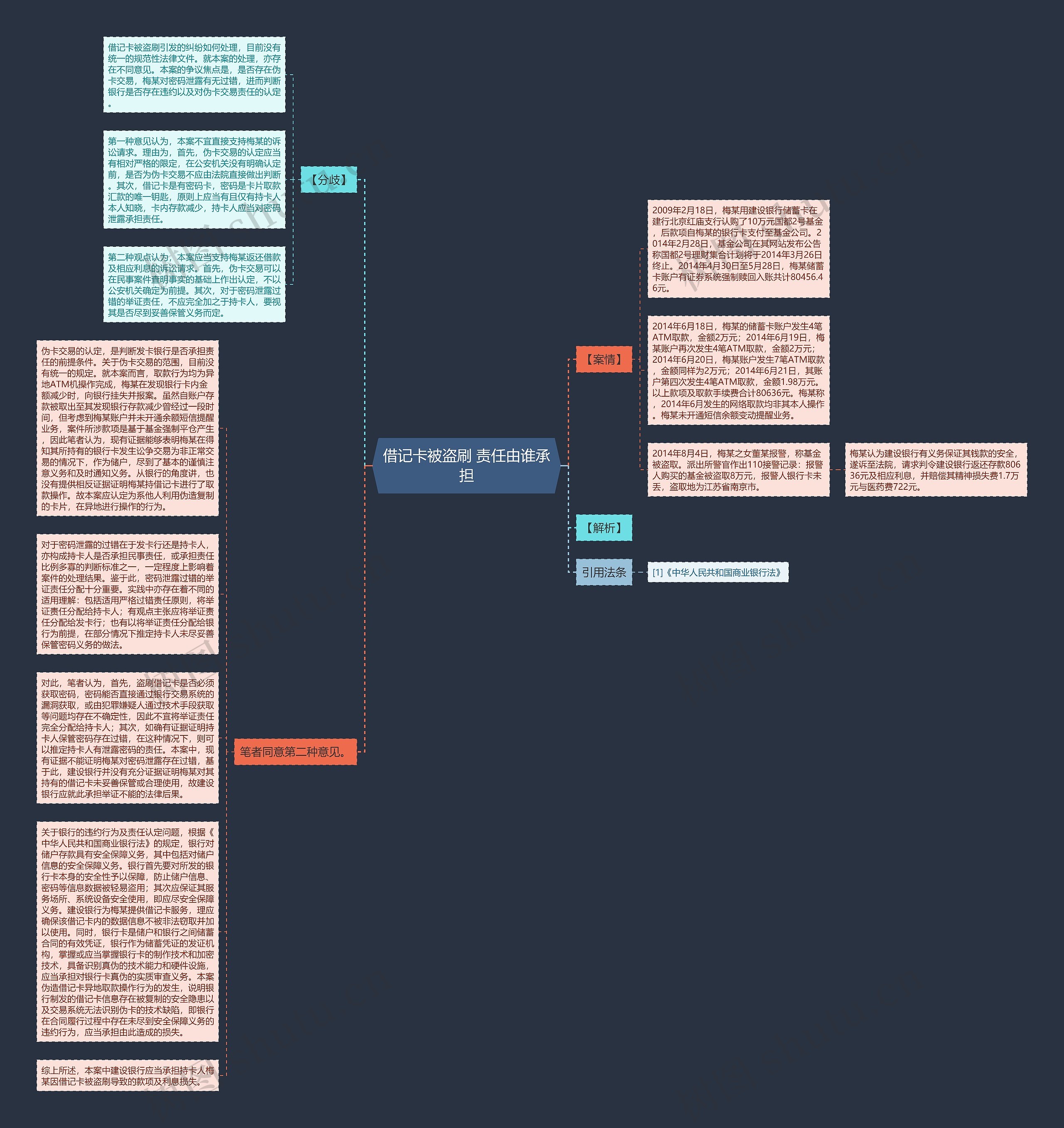

借记卡被盗刷 责任由谁承担思维导图

活在故事里

2023-03-05

借记卡被盗刷,责任由谁承担?首先,盗刷借记卡是否必须获取密码,密码能否直接通过银行交易系统的漏洞获取,或由犯罪嫌疑人通过技术手段获取等问题均存在不确定性,因此不宜将举证责任完全分配给持卡人;其次,如确有证据证明持卡人保管密码存在过错,在这种情况下,则可以推定持卡人有泄露密码的责任。

树图思维导图提供《借记卡被盗刷 责任由谁承担》在线思维导图免费制作,点击“编辑”按钮,可对《借记卡被盗刷 责任由谁承担》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a3725387abc7f025001e40bc33957888

思维导图大纲

相关思维导图模版

第三章 管理者思维导图

U381347999

U381347999树图思维导图提供《第三章 管理者》在线思维导图免费制作,点击“编辑”按钮,可对《第三章 管理者》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:cbedec8bf441ab9fcc1f2cbf47ddcc4e

鄂尔多斯市校园安全网格化管理清单 思维导图

U380994165

U380994165树图思维导图提供《鄂尔多斯市校园安全网格化管理清单 》在线思维导图免费制作,点击“编辑”按钮,可对《鄂尔多斯市校园安全网格化管理清单 》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b0ff1d16fc853ad7fd07941a4952693d