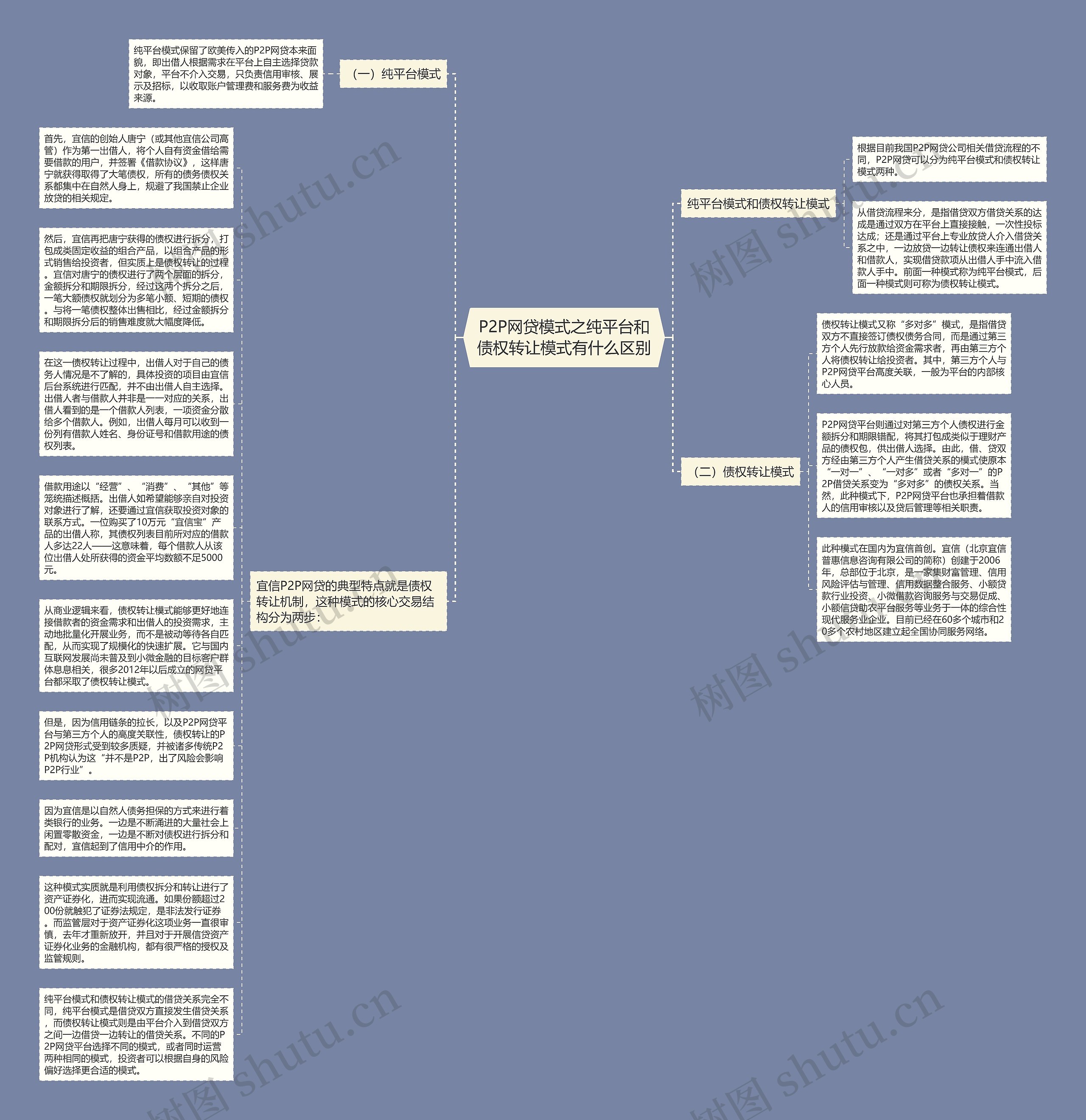

P2P网贷模式之纯平台和债权转让模式有什么区别思维导图

心奴

2023-03-03

核心内容:根据不同的角度来划分,我国P2P网贷平台模式可以分为纯平台模式和债权转让模式、纯线上模式和线上线下相结合模式和无担保模式和有担保模式。下文,树图网小编将为您详细介绍P2P网贷模式之纯平台和债权转让模式有什么区别。

树图思维导图提供《P2P网贷模式之纯平台和债权转让模式有什么区别》在线思维导图免费制作,点击“编辑”按钮,可对《P2P网贷模式之纯平台和债权转让模式有什么区别》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:c5ad4bc9753e933d689537d374020acb

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

二手书销售平台新航标思维导图

U482683014

U482683014树图思维导图提供《二手书销售平台新航标》在线思维导图免费制作,点击“编辑”按钮,可对《二手书销售平台新航标》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a92403b70afada50cf4fa4f56e0981c9