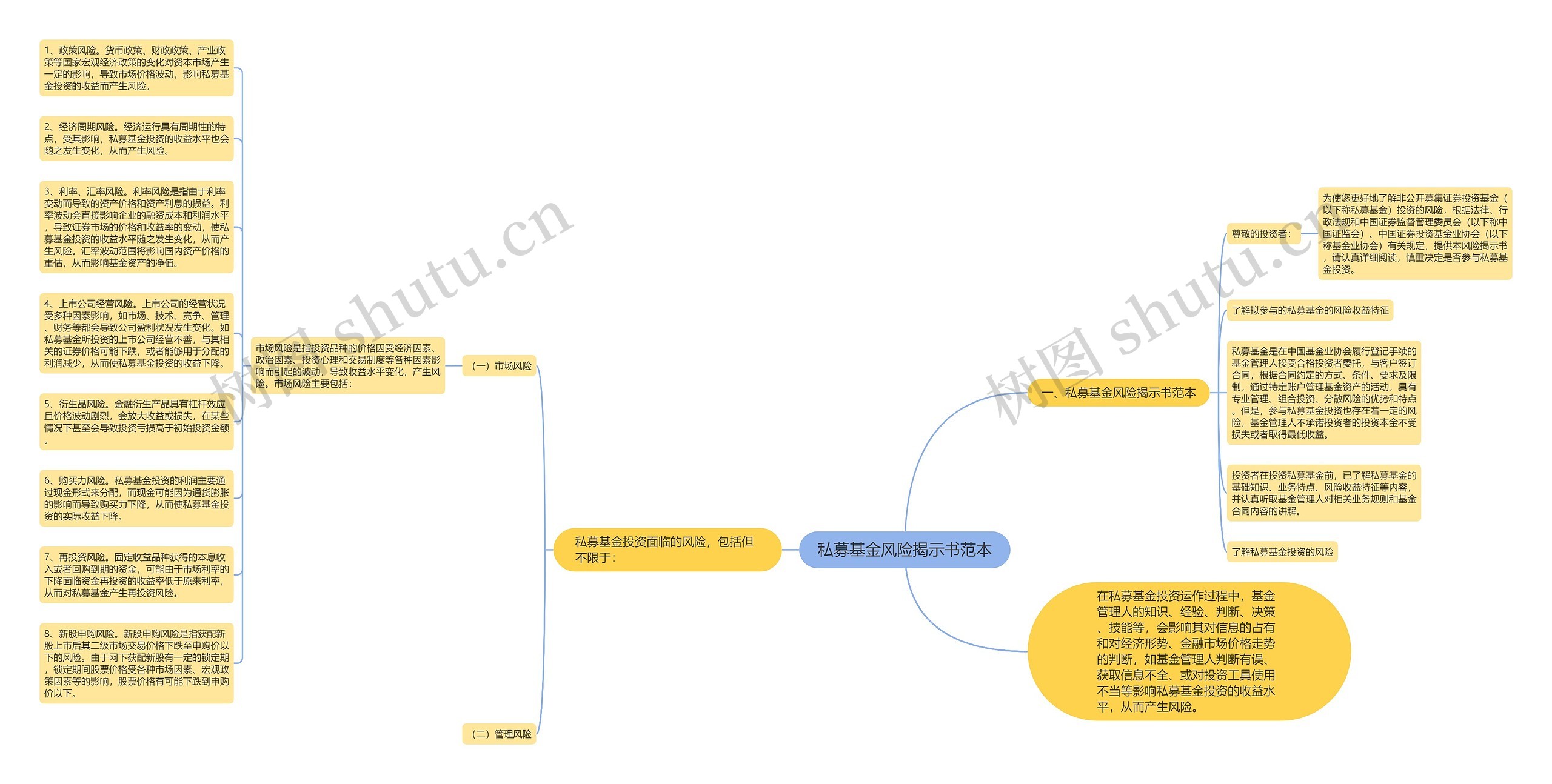

1、政策风险。货币政策、财政政策、产业政策等国家宏观经济政策的变化对资本市场产生一定的影响,导致市场价格波动,影响私募基金投资的收益而产生风险。

2、经济周期风险。经济运行具有周期性的特点,受其影响,私募基金投资的收益水平也会随之发生变化,从而产生风险。

3、利率、汇率风险。利率风险是指由于利率变动而导致的资产价格和资产利息的损益。利率波动会直接影响企业的融资成本和利润水平,导致证券市场的价格和收益率的变动,使私募基金投资的收益水平随之发生变化,从而产生风险。汇率波动范围将影响国内资产价格的重估,从而影响基金资产的净值。

4、上市公司经营风险。上市公司的经营状况受多种因素影响,如市场、技术、竞争、管理、财务等都会导致公司盈利状况发生变化。如私募基金所投资的上市公司经营不善,与其相关的证券价格可能下跌,或者能够用于分配的利润减少,从而使私募基金投资的收益下降。

5、衍生品风险。金融衍生产品具有杠杆效应且价格波动剧烈,会放大收益或损失,在某些情况下甚至会导致投资亏损高于初始投资金额。

6、购买力风险。私募基金投资的利润主要通过现金形式来分配,而现金可能因为通货膨胀的影响而导致购买力下降,从而使私募基金投资的实际收益下降。

7、再投资风险。固定收益品种获得的本息收入或者回购到期的资金,可能由于市场利率的下降面临资金再投资的收益率低于原来利率,从而对私募基金产生再投资风险。

8、新股申购风险。新股申购风险是指获配新股上市后其二级市场交易价格下跌至申购价以下的风险。由于网下获配新股有一定的锁定期,锁定期间股票价格受各种市场因素、宏观政策因素等的影响,股票价格有可能下跌到申购价以下。