在国际金融机构监管体系的发展演变中,对银行、证券公司等金融机构强调以净资本为核心的风险监管体系,已经体现和包涵在不同国家、不同监管机构的要求中。所谓净资本,是指根据证券公司的业务范围和资产负债的流动性特点,在净资产的基础上对资产负债等项目进行风险调整后得出的综合性风险控制指标,反映的是净资产中的高流动性部分。2000年9月,中国证监会曾在我国证券行业引入以净资本为核心的风险监管理念,但所实施的净资本核算体系从核算指标、测算方式、监管体系等各个方面与成熟市场相比都有一定的差异和不足。特别是我国证券市场上存在的一些制度性缺陷所导致的一系列问题,如盈利模式单一、融资渠道狭窄、资本金运用效率不高等都进一步制约了以净资本为核心的风险监管制度实施的有效性。2006年7月20日,中国证监会发布了《证券公司风险控制指标管理办法》(第34号令)(以下简称《管理办法》)。《管理办法》是在参照成熟市场的先进做法,总结多年来证券公司监管经验的基础上,结合我国证券行业发展现状作出的一项制度革新。该《管理办法》也是贯彻落实新《证券法》,构建以净资本等风险控制指标为核心的证券公司风险监控体系的核心文件,将于今年11月1日起正式施行。为配合《管理办法》的实施,证监会还根据证券市场和法律环境的变化,及时修订了目前证券公司净资本的计算标准,使其计算比以前更加科学、合理。《管理办法》将证券公司风险控制指标分为两个层次:

一、规定了证券公司净资本绝对指标和相对指标的标准,使证券公司业务范围与其净资本水平相匹配。《管理办法》规定证券公司经营证券经纪业务的,净资本不得低于2000万元;经营证券承销与保荐、证券自营、证券资产管理、其他证券业务等业务之一的,净资本不得低于人民币5000万元,经营上述业务中两项及两项以上的,净资本不得低于人民币2亿元;经营证券经纪业务,同时经营证券承销与保荐、证券自营、证券资产管理、其他证券业务等业务之一的,净资本不得低于人民币1亿元。若要申请成创新类证券公司,其净资本应不低于12亿元。《管理办法》还规定,证券公司净资本与净资产的比例不得低于40%,证券公司净资本与负债的比例不得低于8%,证券公司净资产与负债的比例不得低于20%,流动资产与流动负债的比例不得低于100%。

二、引入风险准备概念,实行直接控制和间接控制相结合,建立各项业务规模与净资本水平动态挂钩的机制。《管理办法》关于计算风险准备的规定,例如:证券公司经营证券经纪业务的,应按托管客户的交易结算资金总额的2%计算风险准备;承销股票的,应按承担包销义务的承销金额的10%计算风险准备;承销公司债券的,应按承担包销义务的承销金额的5%计算风险准备等规定,使得公司开展各项业务均有相应的净资本来支撑,实现了对各项业务规模的间接控制。《管理办法》同时直接控制部分高风险业务规模,例如证券公司经营证券自营业务的,其自营股票规模不得超过净资本的100%,证券自营业务规模不得超过净资本的200%;证券公司对单一客户开展融资融券规模不得超过净资本的5%。

《管理办法》还明确当证券公司净资本等指标低于规定标准时应限期补足,否则证券监管部门将有权采取限制其业务活动直至关闭公司等监管措施。由此可见,《管理办法》的实施将促进证券公司风险管理理念的转变,促使公司由被动地进行风险管理过渡到主动、自发地进行风险管理,从而不断完善和深化内部控制机制。《管理办法》的有关规定,降低了某些证券业务的门槛,提高了证券公司经营有关业务的规模,为证券公司拓展业务提供了更多的机会,也增大了证券行业的竞争性,有利于发挥市场机制的作用,引导证券公司结合自身特点走差异化发展的道路,实现行业的优胜劣汰。

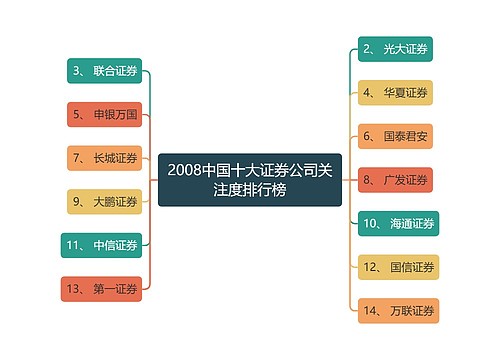

按照新的净资本计算标准,经对辖内6家证券公司的净资本进行测算,截至今年6月底,辖内6家公司的平均净资本仅为5.18亿元(其中广发证券净资本测算数为21.21亿元),与上海、北京、江苏等地证券公司相比存在较大差距,与证券公司业务开展需求也不适应,亟需通过增资扩股、发行次级债、改善资产负债结构等方式尽快提升净资本水平。