宏图烟草股份有限公司是一家专营乙类卷烟的国有烟厂,长期以来,该公司自己生产乙类卷烟所需烟丝,并将烟丝进一步加工制成宏图牌乙类卷烟。随着人民生活水平的提高,消费者对卷烟质量的要求也不断提高,对甲类卷烟的需求明显增多。为了拓展业务,扩大自己的经营范围,公司决定生产甲类卷烟。由于自身的技术有限,公司无法生产甲类卷烟所需烟丝,因而只能委托其他烟厂加工。1999年6月,该公司发生如下业务:

1.生产乙类卷烟烟丝15万元,其中5万元外销给其他烟厂,其余10万元直接用于本厂加工乙类卷烟。

2.销售乙类卷烟12万元,烟已发出并办妥托收手续,但货款尚未收到。

3.委托加工甲级卷烟烟丝价值6万元,由加工单位代扣代缴消费税1.8万元。该烟厂期初无库存的委托加工烟丝,期末库存的委托加工烟丝2万元。

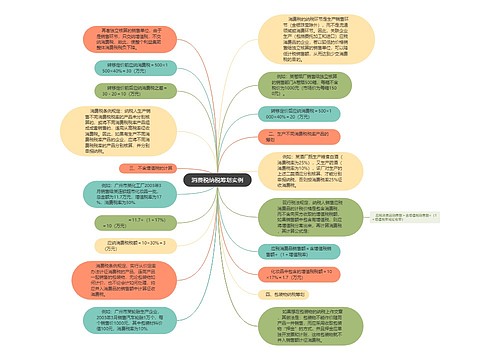

月末,企业计算应缴纳的消费税为14.3万元,其计算方法如下:

15×30%+12×40%+10×50%=14.3万元。

公司领导人觉得税款过多,请有关税务专家进行审核,税务专家立刻指出公司有两处多计算了应纳消费税。

分析:

正如税务专家指出的,公司财务人员由于没有很全面地了解和深入的理解消费税法,因而在计算消费税时,多计算了应纳税额。

1.依税法规定,纳税人自产自用的应税消费品,用于连续生产应税消费品的,不纳税。而用于其他方面,如生产非应税消费品,在建工程、馈赠、集资等,则应视同销售缴纳消费税,该公司对这条税法没有深入理解,将直接用于生产乙类卷烟的10万元烟丝也计算纳税,导致多计算应纳税款3万元。其实,10万元烟丝直接加工乙类卷烟,是生产最终应税消费品的直接材料,属于连续生产应税消费品,因此不纳税。

2.我国消费税暂行条例规定:委托加工的应税消费品因为已由受托方代收代缴消费税,因而对下列加工收回后用于连续生产的应税消费品,在计税时按当期生产领用数量计算,准予扣除委托加工的应税消费品已纳的消费税税款:

(4)以委托加工收回的已税护肤护发品生产的护肤护发品。

(5)以委托加工收回的已税珠宝玉石生产的贵重首饰及珠宝玉石。

(6)以委托加工收回的已税鞭炮焰火生产的鞭炮焰火。

(7)以委托加工收回的已税汽车轮胎(内胎和外胎)生产的汽车轮胎。

(8)以委托加工收回的己税摩托车生产的摩托车(如用委托加工的两轮摩托车改装三轮摩托车)。

上述当期准予扣除委托加工收回的应税消费品已纳消费税税款的计算公式是:

当期准予扣除 期初库存的委 当期收回的委 期末库存的委 的委托加工应税 = 托加工应税 + 托加工应税消 - 托加工应税消 消费品已纳税款 消费品已纳税款 费品已纳税款 费品已纳税款

依据该项条款,该公司委托加工收回的烟丝加工成甲级卷烟出售可以按当期动用数,即生产领用数扣除加工环节已代收代缴的消费税。由于期末仍有库存的2万元加工收回的烟丝,因而当期该公司只动用了部分委托加工收回的烟丝,受托加工方所代扣代缴的1.8万元消费税不能全部扣除。具体扣除数额应为:

宏图公司由于不了解税法中关于“委托加工收回的已税消费品如连续生产应税消费品,已纳消费税可按生产领用数量扣除”的条款。因而少抵扣税款1.2万元。

综合考虑以上两点,该公司多计算应纳消费税4.2万元,其实际应纳税额为:

5×30%+12×40%+10×50%- (6-2)×30%=10.1万元

点评:

企业不仅要了解税法,而且要理解税法有关条款的精要,要善于从众多税法条款中发现有利于减少本单位税额的有关规定。企业在自产自用应税消费品时,应着重注意是否用于连续生产已税消费品,是否不用缴消费税。在用委托加工收回的已税消费品连续生产应税消费品时,应注意已纳的消费税是否可以抵扣。值得注意的是,纳税人用委托加工收回的已税珠宝玉石生产的设在零售环节征收消费税的金银首饰,在计税时一律不得扣除委托加工收回的珠宝玉石的已纳消费税税款。

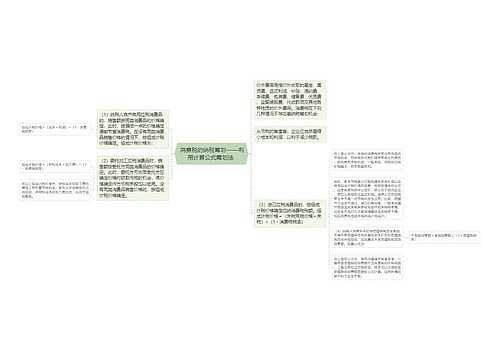

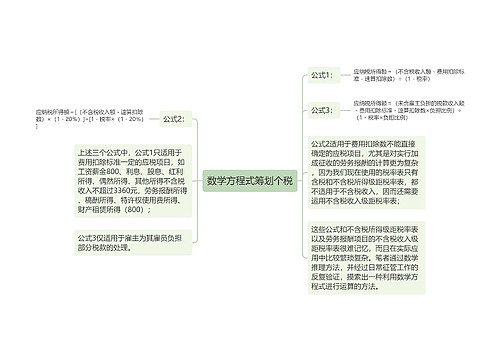

除了委托加工收回的已税消费品连续生产应税消费品,己纳消费税可按当期生产领用数量扣除,税法中还规定上述8种外购的已税消费品,在连续生产应税消费品时,也允许按当期生产领用数量扣除外购已税消费品已纳的消费税税款,但计算公式与委托加工的情况略有不同,其计算方法如下:

当期准予和除的外购应税消费品已纳税款=当期准予扣除的外购应税消费品买价×外购应税消费品适用税率

当期准予扣除的的外购应税消费品买价=期初库存的外购应税消费品的买价+当期购进的应税消费品的买价-期末库存的外购应税消费品的买价

当期准予扣除的委托加工应税消费品已纳税款=期初库存的委托加工应税消费品已纳税款+当期收回的委托加工应税消费品已纳税款-期末库存的委托加工应税消费品已纳税款

此外,从本例中我们还可以看出,在企业财务人员对税法不甚了解的情况下。在月末申报纳税时,聘请有关税收专家是十分有利的,可以有效地防止企业由于不懂税法而造成的多缴税

U633687664

U633687664

U582679646

U582679646