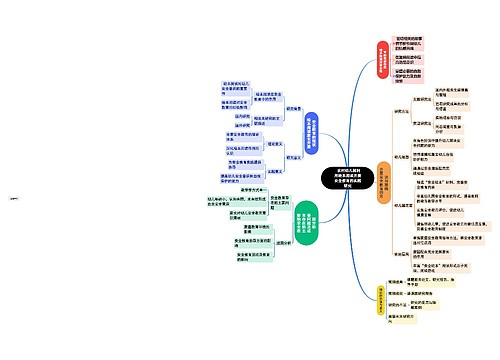

尤其是成为纳税“大户”的三高家庭,完全可以通过灵活利用国家允许的方法合理避税。

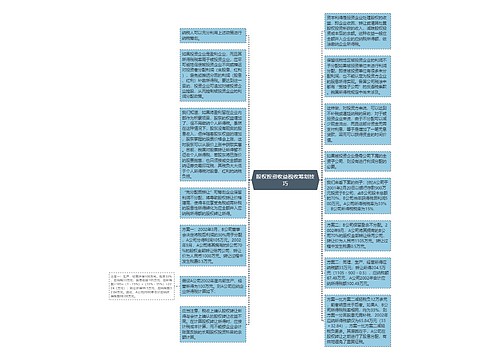

Jack与太太Lydia搬进了新买的郊区大房,环境好了不少,但问题也随之接踵而来。郊区交通不便,买车势在必行,而1年前购入的市区两居室也要卖掉。Jack注意到,近期消费税等税费有重大调整,咨询了理财师后发现,如果购入2.5升以上的车,竟然要交高达12%的消费税,而卖掉原来的住房也要交高达5%的营业税。

Jack突然意识到税费对于自己的家庭并不是一笔小数目,于是开始清查近期家庭所要缴纳的各类税费:

Jack扣除社保及住房公积金后月收入23000元,每月应纳个税3975元,全年共47700元

全职太太Lydia全年兼职收入24000元,缴个人所得税3840元

计划以80万元卖出市区住房,应缴营业税4万元以及其他相关税费

计划购入2.5升的汽车一辆,应缴消费税、购置税以及其他税费

粗略一算,Jack大吃一惊,按自己的情况今年税费开支竟超过10万元。企业可以通过税务策划合理节税,那么,个人与家庭是不是也可以呢?其实,个人税务策划早已不是新鲜事,税务策划师们给出了Jack整套节税方案。

Jack家庭的税费支出中有一项大头,就是Jack每月雷打不动的工资个税。据中国策划学院朱耿洲博士介绍,我国个税适用九级累进税率,当个人收入增加到一定档次,其个人收入可支配收入的边际增加率将低于收入的边际增加率。也就是说有时候增加的收入说不定还弥补不了增加的税负。工资个税项目绝对是个人税务策划的第一要项。其中一个可行的方法就是和企业协商,将部分个人生活中相对固定的支出,转由单位提供福利支付,同时相应调低员工的工资额。这样,个人税后及扣除固定支出后的实际收入反而增加。

朱耿洲分析了Jack的薪金构成后,发现虽然Jack每月工资高达23000元,但每月房租、水电煤气、交通费等固定支出也达到了8600元。正常情况下,Jack每月应纳个税为:应纳个税=应纳收入×适用税率-速算扣除数=(23000-1600)×25%-1375元=3975元

朱耿洲建议Jack的各项支出8600元由公司提供,其工资减至14400元,公司的总成本支出不变,但Jack降工资后,每月应纳个税为2185元。这样,Jack每月节省个税1790元,一年下来等于多领了一个月的工资。

而太太Lydia的兼职收入,也有节税的空间。Lydia为一小企业建立了网站并负责维护一年,可得劳务报酬24000元,计划约定对方事先一次性支付该报酬。按照国家规定个人劳务收入税收计算公式为:(劳务收入-成本)×适用税率(劳务收入4000元以上成本按20%计算,4000元以下成本划一确定为800元)。因此,Lydia应纳个人所得税为24000×(1-20%)×20%=3840元。

税务策划师建议Lydia要求对方按维护期12个月支付,每月支付2000元,这样,Lydia每月应纳个人所得税(2000-800)×20%=240元,比一次支付报酬少缴纳960元。

据税务策划师介绍,劳务报酬收入采取什么方式取得,将产生不同的税费。税法规定,当某项活动带来的收入在1个月以上时期内,支付间隔超过1个月,按每次收入额计入各月计算,而间隔时间不超过1个月的,应合并每次的收入额计算。因此,当我们提供劳务时,可以根据劳务合同书,合理安排纳税年度内每月收取劳务费的数量和实际支付的次数,达到节税的目的。

另外,朱耿洲建议Lydia可与对方企业协商,企业以固定的雇佣关系支付Lydia的报酬。这样,企业支付的2000元作为工资薪金收入,每月应纳税额仅为20元。对于相同数额的收入,劳务报酬和工资薪金适用的税率不同,劳务报酬相当于适用20%、30%、40%的超额累进税率。当纳税人的工资、薪金较高,相对应的边际税率比同等数额的劳务报酬的边际税务高时,可将工资、薪金所得转变为劳务报酬节税。反之亦然。以Lydia为例,其劳动报酬较低,适宜转换成工资、薪金所得。

除了工资、报酬应缴个税外,家庭收入的另一重大税费开支就是售房营业税。

有买家与Jack联系,想以80万元买入其市区房,但是Jack是在一年前购入此房的,根据相关规定,出售不满两年的自住房,需要按出售价5% 的比例缴纳营业税,也就是说,如果Jack现在售出房产应缴营业税4万元。因此,税务策划师建议Jack先将此房出租给购房者,满两年后再正式出售。

于是,Jack改变主意,计划将市区房出租给购房者。朱耿洲却建议Jack不要把水电费等费用计入租金内,而是让租户自己交付这些费用,相应地将租金调低为每月2200元。

据朱耿洲介绍,个人财产租赁收入,要按照其收入额的一定比例缴纳个人所得税,也就是说,个人租赁收入要缴纳的个人所得税是一种从价税。那么,根据从价税的特点,如果计税依据即个人租赁收入额越少的话,其应纳的个人所得税也就相应的越少。

出租人可以采取减少名义收入的办法,将原来自己承担的费用支出改由承租人负担,相应地减少租金收入,这样,个人要缴纳的个人所得税也会降低,最终,税后收入会有所增加。

朱耿洲强调,个人的房屋租赁收入,除案例中的20%个人所得税外(各地方有不同适用税率),居民还应该缴纳营业税(租金的5%)、城建税(营业税额×各地的城建税率)、房产税(房产租金收入×12%),综合税率在总租金的30%左右,税负较重,所以租赁收入的税务策划,有很大运作空间。

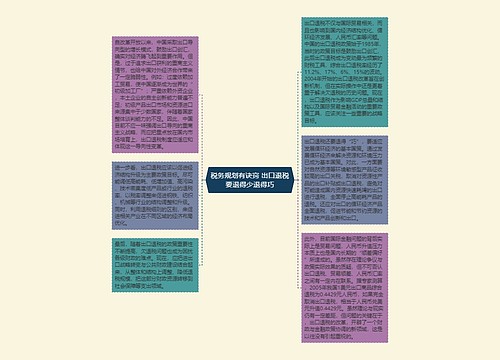

让Jack心疼的还有汽车消费税。在搬到郊区后,喜欢大马力汽车的Jack计划以20万元左右的价格购入2.5升以上的大排量汽车。但据华南理工大学科技园培训中心注册财务策划师(HKRFP)课程班邹海燕讲师介绍,最新的消费税政策规定,乘用车(包括越野车)依据排气量大小来厘定适用不同的税率,排气量越小的汽车,消费税适用税率越低。排气量1.5升以下(含)为税率3%,排气量大于1.5升至2.0升(含)为税率5%,而排气量2.5升以上至3.0升(含)税率为12%.

也就是说,以20万元的总价计算,如果Jack购入2.5升以上的汽车,则需要缴纳2.4万元的消费税,而如果购入1.5~2升的中等排量汽车,则只需要缴纳1万元的消费税,仅此一项就可以节省1.4万元。因此,策划师建议,作为家庭用车,一般用于城市交通,完全不必苛求大排量,而应该根据自身需求进行合理选择,节省税费。

另外,朱耿洲提醒购车一族,根据国家规定,如果是回国服务的留学人员,用现汇购买自用的国产小汽车1辆可免购置税、来华定居的专家也有此优惠;而行政事业单位(财政拨款)可免车辆使用税,有办法的可采用挂靠的方式享受免税。而对于职业相对稳定的自主创业的老板们,以费用转移的方法节税则更加直接有效,将自购车辆以企业的名义购置,甚至可以将当时购车的税费都“省”回来。

至于剩下的最后一小块,银行20万元存款的利息税,朱耿洲也有好的建议。选择无需缴纳利息的投资产品,例如国债、金融债券,开放式基金等。在投资时候应该把需要缴纳的费税考虑入内计算实际收益率以作比较。

我国关于个人和家庭的各类税收制度制定得比较晚,因此人们无论对纳税义务还是合理节税的认识都很薄弱。实际上,我们在这里谈论节税问题一方面是在遵守了合法纳税的前提下帮助三高家庭合理减轻税负。另一方面,也是希望通过讨论国家相关税收的规定让读者建立起消费和投资行为也需要依据国家政策调整的思维。日后随着我国各项税收制度的完善,个人能用以节税的方法会更为丰富,只有真正建立起纳税意识才可能设计完善的个人税务策划。

U382062580

U382062580

U462275894

U462275894