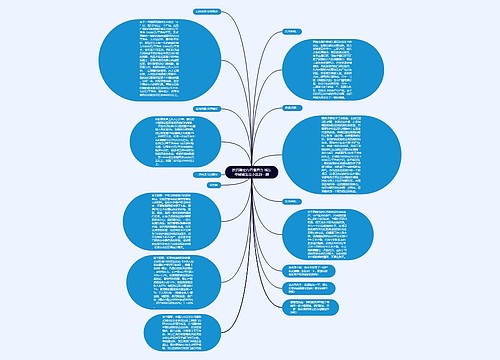

近日,央行在其官方网站上公布了《2005年4季度全国城镇储户问卷调查综述》,报告显示,虽然城镇居民的储蓄意愿继续增强,但是却认为利率水平有点低。央行认为,居民在认为利率低的同时却选择储蓄存款,在很大程度上是因为投资渠道匮乏的无奈之举。央行认为,受房地产宏观调控政策影响,近期房地产市场出现一些新变化,部分城市房价涨幅趋缓,上海甚至还有所下跌,房地产市场观望气氛较浓厚,居民购房意愿不高。在这种观望情绪下,短期的房产投资行为也受到了税收政策的挤压,这样曾经充当居住投资房产以求增值保值的渠道也受到堵塞,居民没有办法,只好选择被动储蓄或者选择其他投资渠道。

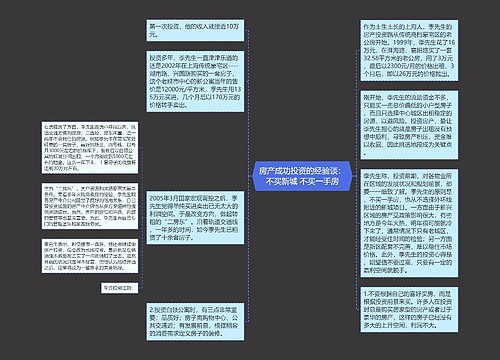

尺度地产山传海认为,最短房产投机行为可称为“炒号”,即交很少的定金来获得某一套住宅的认购权。当其他消费者想要购买这套住宅时,必须出高价来获得这种认购权,从而使最初认购者获得利益。还有一种是买进卖出,即真实购买某套住宅,等其升值后再卖出。这两种行为都是通过买进卖出来获得差价,其所蕴含的风险比较大。这种风险主要来自于三种,一种是系统性风险,即房地产行业下滑所引致的整体价格下跌,使得最初购置的物业贬值;第二种是非系统性风险,即项目的预期升值没有实现,或实现了负增值,使得差价不能实现。如果说还有一类的话,就是政策性风险。由于对经济稳定性与良性的要求,政府往往会抑制房地产投机行为,当房地产投机行为过旺时,政府必然会出台相关的政策来打压,这种打压要么是使再次交易变得很难,要么是增加再次交易的成本,使得差价难以实现。这就使得房地产投机的风险非常大。

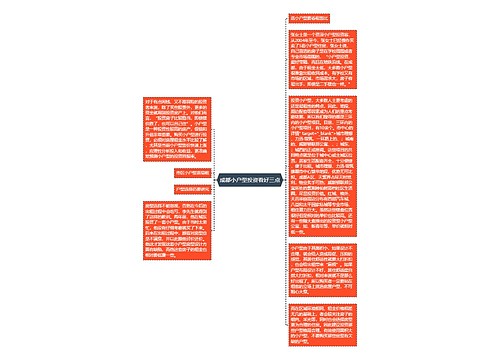

专家认为,相对于房产短期投资,房产长期投资的获利也许不那么丰厚,但风险也相对较小。

西南财经大学会计系博士生导师冯建告诉记者,房产投资回报可以通过现金流来衡量,一次性投入之后,在一个投资者接受的周期内,按照每个月的净现金流(月租回报)来计算投资回报。但是现在投资者也忽略了一些因素,比如预计明年租金收入折现为今年的收入,、入住费、维修基金等前期一次性投入,交易成本等费用,另外,很多人忽视了机会成本,那就是你不投资房子,而是把钱存入银行或者其他投资所得到的收入。而且计算投资房子划不划算,还要考虑很多动态因素,比如利率提高,就让一些投资者,提高了成本。

尺度地产副总经理山传海给记者算了一笔账,就住宅来说,一般的投资回收期为15~20年。以此计算,总价50万元的住宅,每月租金应在2083~2778元,即每年投资回报应在5%~6.7%之间;商业的一般投资回收期在10~12年,同等价值的商铺,则月租金应为3472~4167元,每年投资回报应在8~10%。在实际投资过程中,我们发现两种有趣的现象。一是当住宅经过一定年限出租收回初始投资后,住宅的价值等于甚至高于最初的购置价格;二是有些好的住宅项目,购买者交完首期款后,每个月的租金完全可以支付按揭贷款。这些都显示出了房地产长期投资的价值。

另外,房地产投资的回报水准,还有两个标准可以参照,一是存款利率,应作为投资回报的底限,一般来说,如果高于银行同期存款利率,就是一项好的投资;二是中国上市公司的平均利润率,约在10%。从实际交易来看,成都住宅长期投资的年租金收益一般在7%左右,这一利润水准是相当可观的,而且这里还没有考虑物业升值的因素。

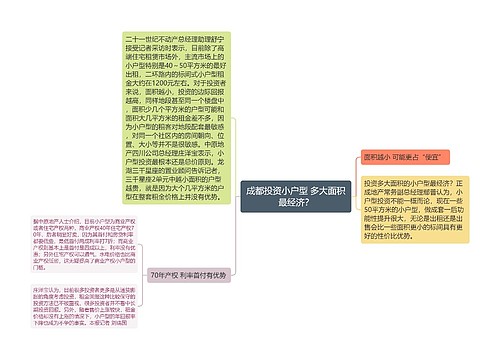

据记者了解,目前成都租赁市场上,的比例是很小的,一般以小户型为主,总价在20万以内,租金在1000元左右,而大部分出都是单位的房改房或者90年代的商品房。但是专家还是提醒,按照目前成都的租金来看,成都楼市的租金一直没有跟随房价上涨,甚至有的地方出现了下跌,这一点需要投资者重视。

U682198976

U682198976

U969740243

U969740243