央行目前不大可能将货币政策重点完全转向“保增长”,也不大可能全面松动货币信贷。

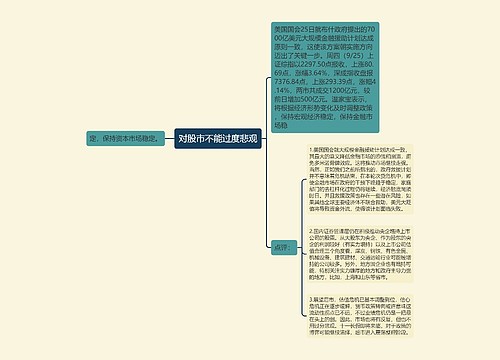

“从紧”的提法在官方表态中消失,以前每月一调的存款准备金率已有两月没调,对“三农”、中小企业等领域的信贷也有所增加——下一阶段,货币政策会不会放松?

正当市场在蛛丝马迹中揣摩未来货币政策取向时,9月1日,央行在其网站上挂出了一篇文章。在文章中央行表示:“当前需要保持必要的总量调控力度。”

“考虑到通胀形势,现在确实不能‘松货币’”,光大证券首席宏观分析师潘向东坦言,CPI(居民消费价格)涨幅虽然从5月份起连续4个月回落,8月份仅为4.9%,但未来物价上涨压力依然不轻,反通胀还不能松劲;PPI(工业品出厂价格)涨幅8月份达到10.1%,超出市场预期,创下了12年来的最高水平。“时下,我国总需求增长保持稳定,消费品市场的竞争十分激烈,企业首先会通过内部消化的方式来承受PPI上扬的压力,也就是说,PPI不会很快传导到CPI,但PPI居高不下毕竟增加了通胀压力。”

“从中长期看,通胀压力也不容低估。”国务院发展研究中心金融研究所副所长巴曙松说,长期以来利用低资源价格、低劳动力价格和低环保成本等推动经济增长的方式已到了非改不可的时候。而在经济转型的过程中,随着土地、劳动力、资金、能源、资源等价格的理顺,以及环保成本的上升,通胀压力很可能如影随形,出现长期化倾向。

因此,保持必要的总量调控力度,有利于为反通胀提供偏紧的总需求约束环境,有利于形成稳定的预期,防止输入型、成本推动型通胀演变为需求拉动型的全面通胀。

另一方面,央行制定货币政策必须平衡好“保增长”与“抑通胀”的关系。“我们认为,目前中国经济的潜在增长率即合理增长区间为9%—10%。如今,经济增长虽然高位回落,但二季度仍然同比增长10.1%,还在合理区间之上。当经济增长正朝着合理区间迈进时,央行是不大可能将货币政策重点完全转向‘保增长’的,从而也不大可能全面松动货币信贷。”潘向东说。

货币政策不是一定下来就3年、5年不变的“长期政策”,而是相机抉择、及时调整的短期政策。它既要保持连续性和稳定性,也要增强预见性、针对性和灵活性。

央行在文章中也表示,在保持必要的总量调控力度的同时,也要考虑国内外形势变化,特别是国际环境不确定因素增多的情况,增强应对多种可能冲击的灵活性,合理把握调控的重点、节奏、力度。

中国社科院金融研究所的彭兴韵博士认为,从国际看,原油等大宗商品价格大幅下挫,减轻了输入型通胀压力;从国内看,PPI向CPI传导仍较轻微,成本推动型通胀压力增加不大,对CPI影响较大的食品价格也已走稳。综合起来判断,未来CPI可能继续回落。

在这样的趋势下,对于央行所说的“灵活性”,专家们的理解见仁见智。

潘向东说,根据这一表态,未来随着通胀压力的有所缓解,如果经济增长进入下行通道,为防止经济惯性下滑,央行可能会调整货币政策的力度,比如渐进放松信贷管制、逐步减少公开市场操作等。

据报道,8月初央行已同意调增2008年度商业银行信贷规模,对全国性商业银行在原有信贷规模基础上调增5%,对地方性商业银行调增10%。

央行在文章中还表示,下一阶段应着力优化信贷结构,确保新增信贷资源向“三农”、小企业、灾后重建倾斜。

央行提出,力争2008年涉农贷款增幅高于各项贷款增幅,增量高于去年,占各项贷款的比例继续有所提高;力争2008年小企业信贷投放增速不低于各项贷款增速,增量不低于去年;加大对灾后重建的金融支持。

“这三个薄弱环节分别是多年积累的老问题、经济回调中出现的新问题和特大自然灾害带来的急问题,货币政策对它们结构性松动,有利于帮助其渡过难关,促进经济增长。”彭兴韵说。

巴曙松认为,虽然农业连年丰收,但未来形势并不容乐观,“加大对‘三农’的信贷支持决不可懈怠。”

加大对中小企业的融资支持也迫在眉睫。今年以来,企业成本在上行,外部需求在下行。两面夹击之下,由于中小企业的消化能力较弱,因而受损也较大。上半年,全国有6.7万家规模以上中小企业倒闭。在货币从紧的背景下,商业银行往往会首先压缩中小企业贷款。资料显示,今年一季度,商业银行发放中小企业贷款3000亿元,同比减少300亿元。

此外,汶川大地震后,灾区的基础设施和居民住房建设、企业发展、百姓就业等,都急需信贷的大力支持。

业内人士认为,向这些领域放贷往往成本高、风险高、收益低,要让商业银行有积极性,不妨在4个“关键词”上下功夫:

“专设”——发展、支持新的专门支持薄弱环节的金融机构,比如村镇银行、小额贷款公司、农村资金互助社等。

“结合”——将行政性资源和商业化资源结合起来,比如地方财政可以为“三农”、中小企业贷款设立风险基金等。

“差别”——实施差别化的银行监管甚至货币政策,使支持薄弱环节的金融机构享受“优惠待遇”。

“创新”——鼓励商业银行进行金融创新,实现既支持薄弱环节,又防范风险、增加收益。

一生孤注掷温柔

一生孤注掷温柔

拾人心

拾人心