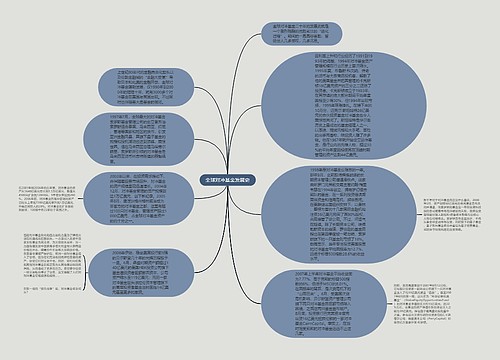

次贷危机不解决,就可能引爆整个金融衍生商品的危机,招致巨大的灾难性后果。因此,美联储不得不暂时抛开对通胀加剧的忧虑,集中力量对抗经济衰退和金融市场的动荡。但源源不断地往金融系统灌钱进去,不可能是无穷尽的。而另一方面基础货币发得太多势必导致美元的恶性贬值和严重通胀。由此将带来一个可能从根本上伤害美国核心利益的重大问题---美元霸主地位的动摇。

实际上,现在导致可能形成这种局面的三个基本条件均已出现:一是美国已从最大的债权国沦为最大的债务国。二是美国持续的经常项目巨额逆差。近几年美国的商品贸易逆差都在七八千亿美元。三是真正可替代美元的货币---欧元正在迅速成长。虽然目前欧元只占世界外汇储备的四分之一(美元占三分之一),但据世界银行报告称,2006年12月中全球流通的欧元纸币为6280亿欧元,而美元纸币则为7600亿美元,仅折合5850亿欧元。另据国际清算银行报告称,2006年末以欧元发行的未偿付债务余额价值约占全球45%,而以美元发行的未偿债务余额只占37%。由此可以看出,欧元在国际金融市场上对美元的挤出效应已非常明显。据分析,欧元将在未来10-15年内取代美元成为世界最主要的储备货币。美元加速贬值,只会缩短这个进程。

以上三个条件,是过去美国实施美元贬值策略让世界为其买单时所从未遇到过的。如果美元失去世界外汇储备的主导地位,不仅会导致美国政治力量的丧失,其唯一超级大国的地位也将由此转向衰落。美国绝不会容忍这一局面的出现,所以美联储也就绝不敢让美元价格"自由落体"。

首先,应当充分认识美国次贷危机的严重性。现在是整个美国金融体系的核心出了问题,而这某种程度上也正是全球经济的核心。前几个月,由于各国央行大量注资,有关金融机构也安排了相应拨备,次贷债在财务上有了一定缓解。但由次贷引起的这场金融危机,还远远没有见底。就次贷本身来说,关键还是要看美国的房价。

最后,应该看到,次贷危机的高峰期将发生在今年的第二、第三季度,因为这正是次贷债券的还款高峰期。在这期间,虽然有时会出现一些利好消息,局势出现某种反弹,但更多的会不断传出坏消息,有的甚至让人胆战心惊。这不,刚看到美国一季度经济增长率好于市场预期的负增长,人们略缓了一口气,7月份就同时传出了大型房屋贷款银行印地麦克银行倒闭并由美国联邦政府接管,以及美国最大的两家住房抵押贷款机构房利美和房地美因传出巨额亏损消息,股票开盘即遭腰斩的重大事件。

另外,就连在历次金融危机中充当"救世主"角色的国际货币基金组织这一次也自身难保。4月8日,国际货币基金组织表示,计划在未来几年中出售403.3吨黄金,同时裁员15%,以稳定资金储备和减少业务调整引发的财务亏损。这是国际货币基金组织1945年成立以来从未发生过的事情。

从以上情况来看,美国次贷危机不仅没有见底,而是正处在发酵期。目前国际金融市场情况总体上持续恶化,不论债券、股票或货币交易市场,都没有好转的迹象。最乐观的预计是,如果能顶过这半年,到今年第四季度末或许会出现转机,美元也可能适度转强。美联储加息之日,便是这种局面开始出现之时。但如果处理得不好,也可能给美国乃至世界经济带来严重后果。

U633687664

U633687664

U582679646

U582679646