业内人士预计,7月基金整体持债量亦会下降,随着A股的反弹,会有越来越多的资金从债市撤出重新流向股市,这也提醒投资者需防范基金高比例配置的信用债调整风险。

作为最直观的市场操作行为,中央国债登记结算公司公布的月度债券托管量统计数据在很大程度上显示出了不同机构对于后市的判断,目前各类机构间的分歧有所显现。

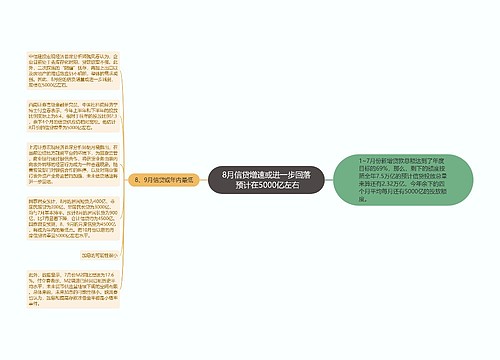

历史数据显示,今年以来,有越来越多的基金开始选择大力增持债券,并在5月达到阶段性高点。数据显示,在全市场债券托管量中,4月之前基金的持债增加量不大,如今年3月基金增持债券仅190.09亿元,占当月市场托管量增加量的3.7%。但到了4月市场开始大跌以来,基金持债量开始迅猛增加,如4月基金增持债券量已高达832.47亿元,占当月市场托管量增加量的19.5%;5月基金新增债券规模更是达到1131亿元,占当月市场托管量增加量的29.9%。但到了6月,情况又出现了变化。

截至2010年6月末,全市场债券托管总量为193202亿元,较5月末增加4334.37亿元。按投资者种类来看,商业银行、保险机构、信用社和证券公司持债数量均出现上升;只有基金持债数量较5月底减少151.77亿元。这也是基金的债券托管量在最近4个月内首度出现下降。不过,基金公司的债券托管总量仍处于高位。

截至发稿时,7月的债券托管数据还未公布,但据业内人士预计,基金继续减持债券,腾出来的子弹将投向股市。一位金牛基金经理表示,今年二季度他大幅降低了组合的股票仓位,把债券持仓比重加到了15%,但到了7月,根据市场形势变化,又重新砍掉了债券仓位,买入股票,将股票仓位提升了10多个百分点。

天相数据显示,截至6月末,偏股基金资产净值约为2万亿元,平均债券仓位为10.2%,如果减持债券5个百分点,即可释放1000亿资金。

根据最新公布的基金二季报统计,整体而言,基金在二季度降低了股票仓位,增持了债券。天相统计数据显示,二季度全部偏股基金的债券仓位较一季度增加了约3个百分点,这其中,混合型基金买债最为积极,加仓了4.8个百分点,达到了16.9%。如嘉实主题基金到二季度末,其股票仓位仅有30.25%,而债券仓位达到了41.76%。

从配置结构来看,有券商统计显示,企业债占比上升到了28.1%,处于历史最高水平。

但按月度来看,在6月,基金整体已出现减持债券的迹象,预计在7月会更加明显。许多基金在7月已纷纷提升股票仓位,有基金经理表示,他目前的策略是要保持高于同行平均仓位的水平。基金减持债券的这点资金量对于体量庞大的债券市场而言不会有什么大影响,但是对基金重仓配置的个别品种可能会有冲击。

因此,有券商也提醒投资者,近期股市出现反弹,信用债面临一定的调整压力,股债跷跷板效应在今年的交易所债市行情中演绎得非常明显,从基金二季报数据来看,信用债的配置仓位达到了2006年以来的最高水平,而信用债的绝对收益率和信用利差都处于较低水平,股市反弹会对交易所信用债造成压力,投资者应增加流动性较好的品种比例。