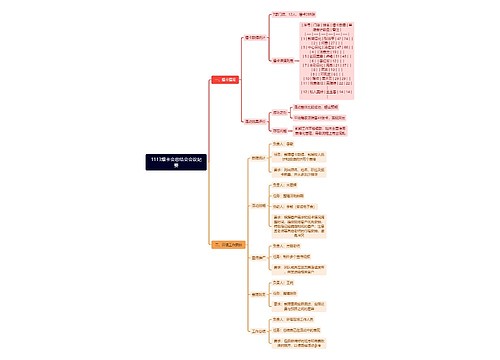

在规模预期大体明确的情况下,我们更关注公开市场操作品种的构成,这主要取决于央行对公开市场操作存量品种的平均剩余期限,即久期的控制。我们对03年至今的央行公开市场操作久期情况进行了分析,分别计算了央票的平均久期以及央票加回购的平均久期。我们发现,近期央行公开市场操作久期出现企稳反弹迹象,主要原因为:7月央行重启了1年期央票发行,并在近期加大了其发行力度,用来替代3个月和6个月央票的发行;而且,近期正回购存量有所下降,这也是央行公开市场操作久期企稳的原因之一。截至9月8日,央票存量为4.13万亿,回购存量为3550亿,央票平均久期为273天,央票加回购久期为253天。

通过历史数据分析比较发现,央行公开市场操作久期与CPI/PPI同比增速的变化情况有着明显的正相关,即当CPI/PPI处于上升趋势时,央行公开市场操作久期也呈上升趋势,当CPI/PPI开始下跌时,央行公开市场操作久期也开始缩短,这在2008年表现的尤为明显。另外,央行公开市场操作久期与货币供应量的增速存在一定的负相关关系,不过有些滞后。

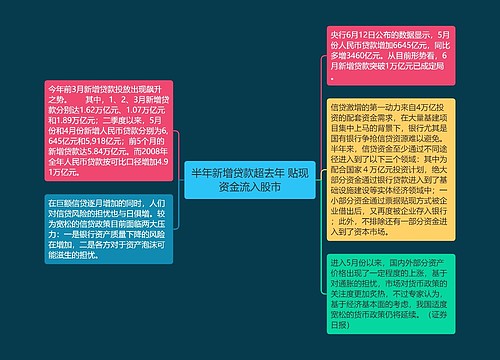

以上现象表明,研究未来的通货膨胀以及货币供应情况,将有助于判断未来央行公开市场操作久期的变化情况。首先来看货币供应情况,我们认为年内流动性依旧充裕,货币供应增速仍然保持快速增长。主要理由为:第一,目前还处于经济复苏敏感时期,基础还不稳固,需要一个合理充裕的货币环境;第二,二季度以来,出现热钱涌入迹象,5月和7月外汇占款两次突破2000亿,这将增加基础货币投放;第三,虽然8月新增信贷很可能再创新低,但后续新增信贷将面临反弹。所以,总的来看,在货币政策微调的环境下,流动性将会比上半年有所收敛,但整体上依旧充裕,货币供应量仍然会较快增长。

接下来分析未来通胀情况,我们判断8月CPI同比降幅将大幅收窄,预计为-1.3%左右,环比增速为 0.4%左右,其中食品环比增速为1%,非食品环比为0.1%。我们认为,7、8月CPI已经触底反弹,未来几个月,随着去年翘尾因素的消失,以及明年春节的临近,CPI同比将快速上行,环比也将稳步上升。

由于去年翘尾因素影响,8月PPI同比降幅仍将有所扩大,预计为-8.9%左右,而环比增速将接近于0。PPI环比增速相对于前几个月有所回落,主要原因在于近一个月来钢价持续下跌,但是我们认为钢价下跌不会持续太久,对后期PPI走势影响有限,在资金仍然充裕,投资保持高速增长的情况下,未来几个月PPI继续正增长的概率较大。

综上所述,我们认为,不论是货币供应情况,还是CPI/PPI走势,都表明目前央行公开市场操作久期已经见底,未来将逐步增加,这意味着央行将在保证流动性适度充裕的情况下,将会增加较长期限公开市场操作工具的运用,目前来看主要是1年央票,当然,如果未来几个月出现热钱大规模涌入,外汇占款激增的情况,不排除央行会择机重启3年央票发行。我们假设9月份央票发行量等于到期量,为7770亿,以8月份1年央票发行占比约为30%来计算,9月份的1年期央票发行规模预计将为2590亿元,而如果以近两周的1年央票发行情况来看,9月央票发行占比可能达到40%至50%,这意味着9月1年央票发行将超过3000亿。(东海证券)

U245265618

U245265618

U882667602

U882667602