资本充足率是指商业银行持有的、符合监管规定的资本与商业银行风险加权资产之间的比率。我国《商业银行资本充足率管理办法》规定,资本充足率=(资本-扣除项)/(风险加权资产+12.5的市场风险资本)。具体来说,资本包括核心资本和附属资本。其中,核心资本包括实收资本或普通股、资本公积(包括捐赠和资本溢价)、盈余公积、未分配利润和少数股权;附属资本包括重估储备、一般准备、优先股、可转换债券、长期次级债和混合资本债;扣除项包括商誉、对未并表金融机构的资本投资、对非自用不动产和企业的资本投资。

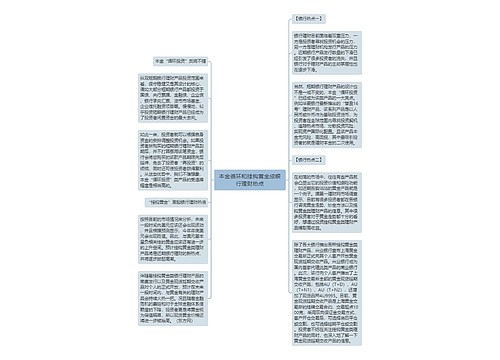

在监管法规要求商业银行资本充足率必须达到某一特定比例(比如8%以上)的情况下,商业银行能够选择的策略有两种:分子策略和分母策略。

分子策略,意味着银行需要通过各种途径补充资本。由于无论是增发新股、配股还是减少分红,一般都需要很高的协调成本,且难以在短期内立即付诸实施,因此,通过发债补充附属资本,就成为了商业银行最为流行的补充资本途径,特别是在周期性的低利率时期。这种逻辑直接导致了今年以来商业银行扎堆大规模发行次级债和混合资本债,年初至今的发行规模已超过2000亿元。

不过,当前发债方式却受到两个方面的制约:第一,盛传未来银监会可能将商业银行间互持的次级债或混合资本债自附属资本中全部扣除。有分析人士估计目前的次级债和混合资本债大约有80%为银行同业间互持,如果传闻成真,则势必大大削弱发债渠道补充资本的能力。第二,监管规则要求,附属资本不得超过核心资本的100%;次级债和混合资本债补充的资本不得超过核心资本的50%。这意味着,在核心资本不足的情况下,补充更多的附属资本不具有实质意义。

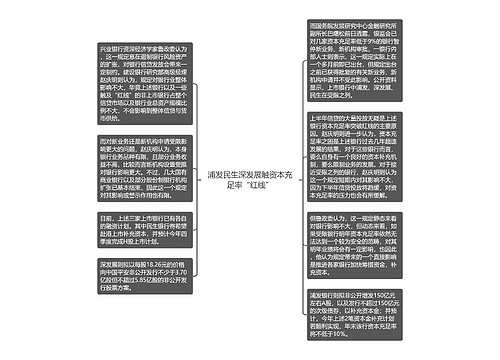

因此,一旦核心资本压力显现,商业银行最终仍不得不努力通过增加所有者权益的方式来补充核心资本。图表显示,核心资本充足率处于相对低位的几家商业银行,都在今年进行了或即将进行配股或增发新股。

分母策略,就是压缩风险资产。一方面,在给定收益率的前提下,从风险权重大的项目开始压缩成为通常的选择;另一方面,在风险权重相同的情况下,银行则倾向于压缩其他风险资产而保住收益率更高的风险资产。

各类资产的风险权重大致为:对个人和企业的一般性贷款和各类企业债券、商业票据、持有的其他商业银行的次级债和混合资本债,风险权重最高,为100%;而公用企业贷款和其发行的债券、居民住房抵押贷款,风险权重次之,为50%;4个月以上的商业银行债权、银票为20%;国债、央票、政策性金融债、四大资产管理公司当初为收购坏账而发行的债券,风险权重为0%。

笔者预期,对企业和居民的普通信贷资产和信用类债券,都将成为未来商业银行压缩的风险资产,国债、央票和政策性金融债则会成为增持对象,而这在季末和年末这些需要达标的时点将表现得尤其明显。考虑到收益相差无几,但风险却降低了1/2,个人住房抵押贷款预计会成为下半年各家银行信贷投放的重点。同时,为尽可能提高收益,借助信贷资产理财的方式,合规压缩表内风险资产,预计也将成为银行的选择。

观察今年第一季度,整个银行业新增信贷4.58万亿元,在第一季度补充了约500亿资本的情况下,整个银行业的加权资本充足率依然由2008年末的12%下降到了第一季度末的9.9%。照此进行粗略估算,大概1个百分点的资本充足率可支持约2.3万亿的新增信贷投放。而到7月份,新增贷款又增加了3.15万亿,这意味着,银行资本充足率可能因此再度下降了约1.4个百分点。即使考虑到第一季度后补充的约2000亿资本,整个银行业加权资本充足率可能仍然下降到了9.0%左右,已逼近监管要求的资本充足率触发比率。

这意味着,当前整个银行的静态放贷潜力已接近极限;在不补充资本的情况下,未来已无法继续支持像上半年那样大规模的信贷投放。为缓解资本充足率压力,配股、增发新股、红利转增资本可能会成为下半年银行业的普遍行为选择,借助债务筹资补充附属资本也会继续成批推进。

而如果银行同业互持的次级债和混合资本债果真自附属资本扣除,那么,根据保守的估计,还将令银行资本充足率在现有水平上下降1个百分点。这样,严厉压缩信贷和企业信用债等高风险权重的资产,增持无风险债,就会成为银行未来无可奈何的行为选择,若果真如此,明年则可能因此而诱发信贷显著下滑。

对于资本充足率和法定存款准备金率来说,二者都是监管部门强制设置的标准,客观上都具有控制银行杠杆过度放大、抑制包括信贷在内的资产扩张的作用。但是,二者也存在明显差别。法定存款准备金率可能“只有等到银行手中差不多没钱了”,才能够对信贷起到遏制作用;而资本充足率却与银行本身所掌握的资金无关,可能手握大量流动性却依然无力放贷。从这个意义上说,资本充足率遏制信贷的潜在威力,其实远甚于法定存款准备金率。

而从前不久银监会公布的《商业银行资本充足率计算指引(第3次征求意见稿)》等7个文件来看,银监会将根据单家银行监管资本要求设定其资本充足率的触发比率。这意味着,未来无法排除银监会会根据某家银行的信贷状况、相机提高或降低资本充足率触发比率的可能。果真如此的话,那么,资本充足率作为第二法定存款准备金率,就真正从幕后走向前台了。(中国证券报)