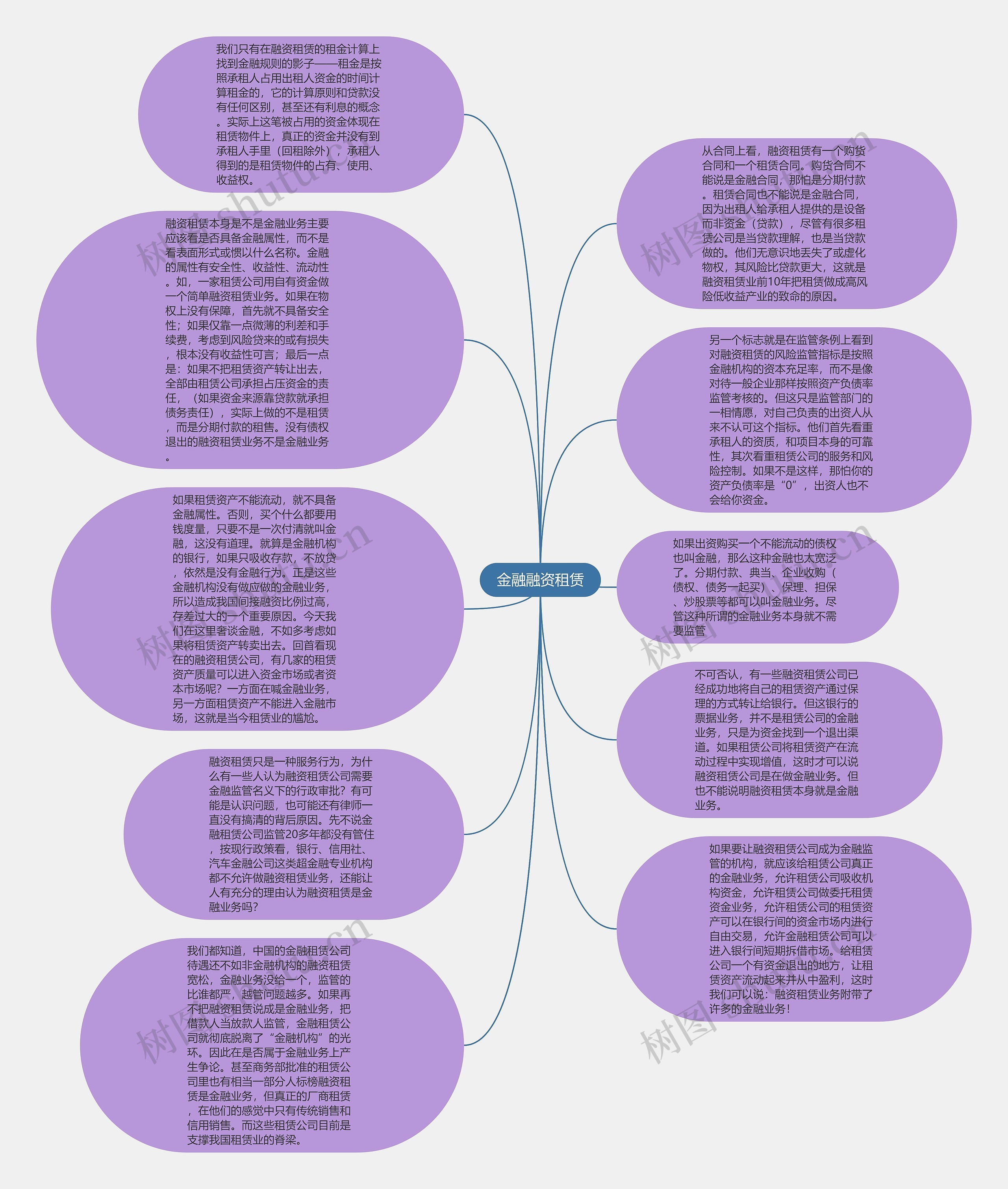

从合同上看,融资租赁有一个购货合同和一个租赁合同。购货合同不能说是金融合同,那怕是分期付款。租赁合同也不能说是金融合同,因为出租人给承租人提供的是设备而非资金(贷款),尽管有很多租赁公司是当贷款理解,也是当贷款做的。他们无意识地丢失了或虚化物权,其风险比贷款更大,这就是融资租赁业前10年把租赁做成高风险低收益产业的致命的原因。

我们只有在融资租赁的租金计算上找到金融规则的影子——租金是按照承租人占用出租人资金的时间计算租金的,它的计算原则和贷款没有任何区别,甚至还有利息的概念。实际上这笔被占用的资金体现在租赁物件上,真正的资金并没有到承租人手里(回租除外),承租人得到的是租赁物件的占有、使用、收益权。

另一个标志就是在监管条例上看到对融资租赁的风险监管指标是按照金融机构的资本充足率,而不是像对待一般企业那样按照资产负债率监管考核的。但这只是监管部门的一相情愿,对自己负责的出资人从来不认可这个指标。他们首先看重承租人的资质,和项目本身的可靠性,其次看重租赁公司的服务和风险控制。如果不是这样,那怕你的资产负债率是“0”,出资人也不会给你资金。

融资租赁本身是不是金融业务主要应该看是否具备金融属性,而不是看表面形式或惯以什么名称。金融的属性有安全性、收益性、流动性。如,一家租赁公司用自有资金做一个简单融资租赁业务。如果在物权上没有保障,首先就不具备安全性;如果仅靠一点微薄的利差和手续费,考虑到风险贷来的或有损失,根本没有收益性可言;最后一点是:如果不把租赁资产转让出去,全部由租赁公司承担占压资金的责任,(如果资金来源靠贷款就承担债务责任),实际上做的不是租赁,而是分期付款的租售。没有债权退出的融资租赁业务不是金融业务。

如果出资购买一个不能流动的债权也叫金融,那么这种金融也太宽泛了。分期付款、典当、企业收购(债权、债务一起买)、保理、担保、炒股票等都可以叫金融业务。尽管这种所谓的金融业务本身就不需要监管

如果租赁资产不能流动,就不具备金融属性。否则,买个什么都要用钱度量,只要不是一次付清就叫金融,这没有道理。就算是金融机构的银行,如果只吸收存款,不放贷,依然是没有金融行为。正是这些金融机构没有做应做的金融业务,所以造成我国间接融资比例过高,存差过大的一个重要原因。今天我们在这里奢谈金融,不如多考虑如果将租赁资产转卖出去。回首看现在的融资租赁公司,有几家的租赁资产质量可以进入资金市场或者资本市场呢?一方面在喊金融业务,另一方面租赁资产不能进入金融市场,这就是当今租赁业的尴尬。

不可否认,有一些融资租赁公司已经成功地将自己的租赁资产通过保理的方式转让给银行。但这银行的票据业务,并不是租赁公司的金融业务,只是为资金找到一个退出渠道。如果租赁公司将租赁资产在流动过程中实现增值,这时才可以说融资租赁公司是在做金融业务。但也不能说明融资租赁本身就是金融业务。

融资租赁只是一种服务行为,为什么有一些人认为融资租赁公司需要金融监管名义下的行政审批?有可能是认识问题,也可能还有律师一直没有搞清的背后原因。先不说金融租赁公司监管20多年都没有管住,按现行政策看,银行、信用社、汽车金融公司这类超金融专业机构都不允许做融资租赁业务,还能让人有充分的理由认为融资租赁是金融业务吗?

如果要让融资租赁公司成为金融监管的机构,就应该给租赁公司真正的金融业务,允许租赁公司吸收机构资金,允许租赁公司做委托租赁资金业务,允许租赁公司的租赁资产可以在银行间的资金市场内进行自由交易,允许金融租赁公司可以进入银行间短期拆借市场。给租赁公司一个有资金退出的地方,让租赁资产流动起来并从中盈利,这时我们可以说:融资租赁业务附带了许多的金融业务!

我们都知道,中国的金融租赁公司待遇还不如非金融机构的融资租赁宽松,金融业务没给一个,监管的比谁都严,越管问题越多。如果再不把融资租赁说成是金融业务,把借款人当放款人监管,金融租赁公司就彻底脱离了“金融机构”的光环。因此在是否属于金融业务上产生争论。甚至商务部批准的租赁公司里也有相当一部分人标榜融资租赁是金融业务,但真正的厂商租赁,在他们的感觉中只有传统销售和信用销售。而这些租赁公司目前是支撑我国租赁业的脊梁。

U382105938

U382105938

zzzshujin

zzzshujin