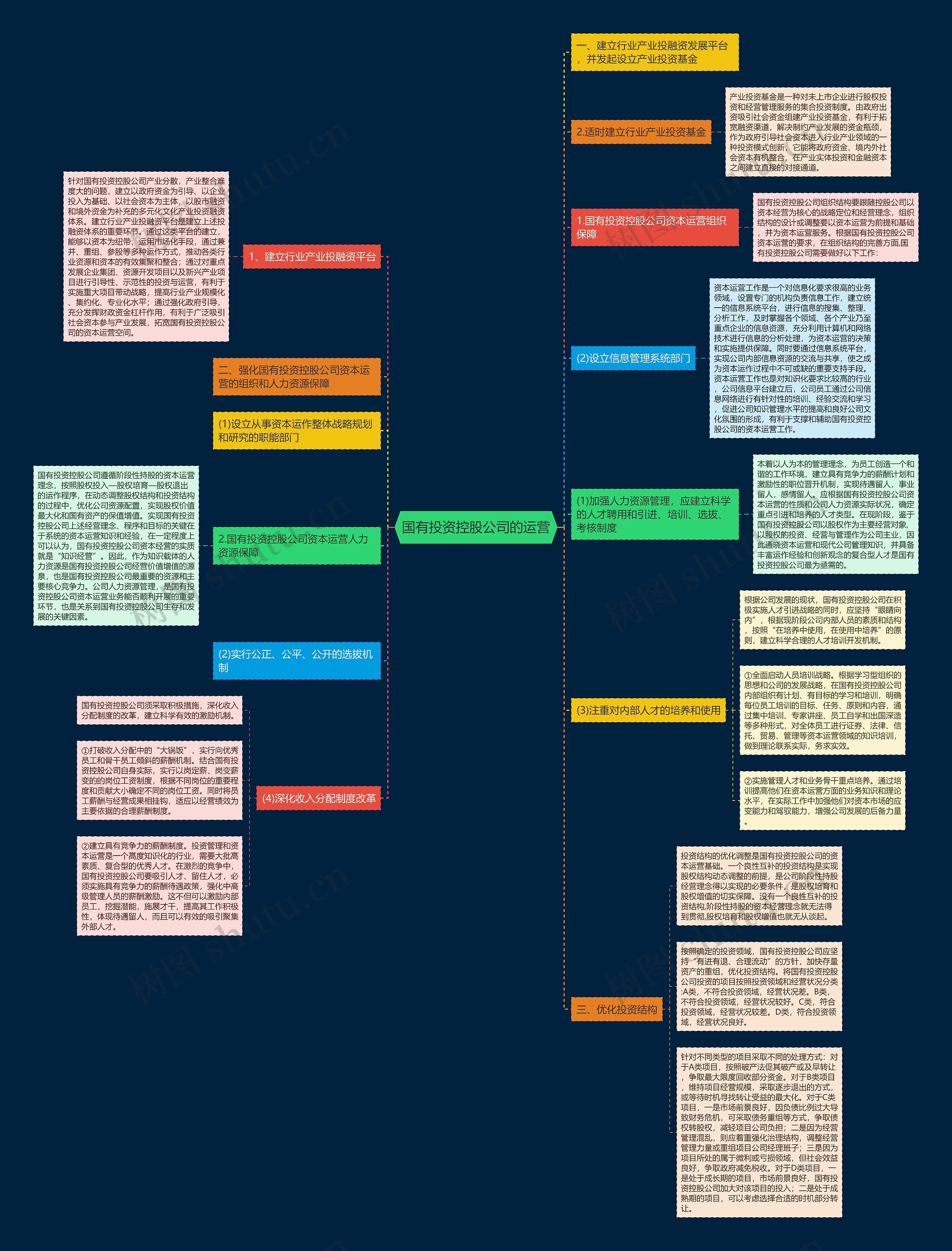

国有投资控股公司的运营思维导图

失落感

2023-02-15

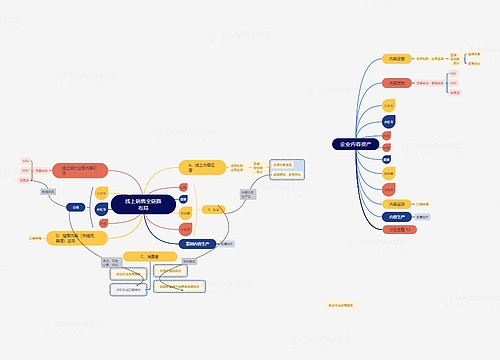

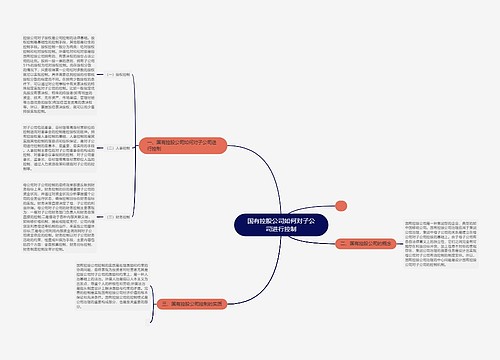

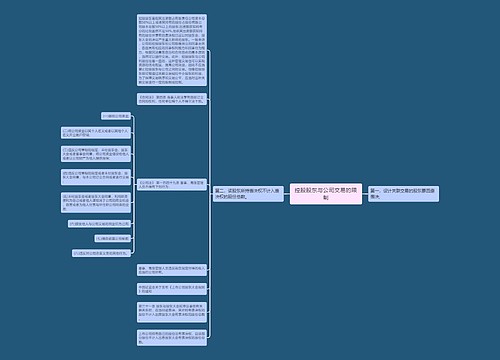

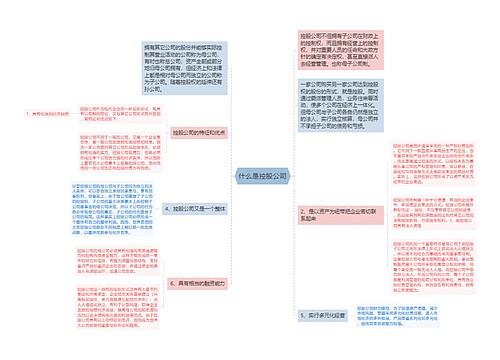

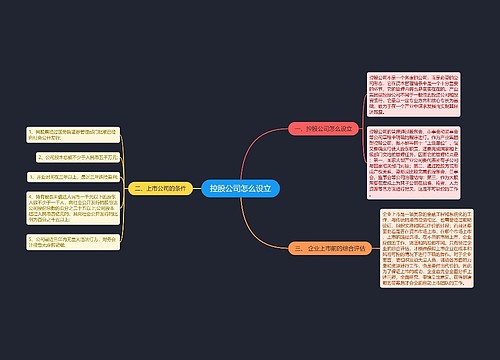

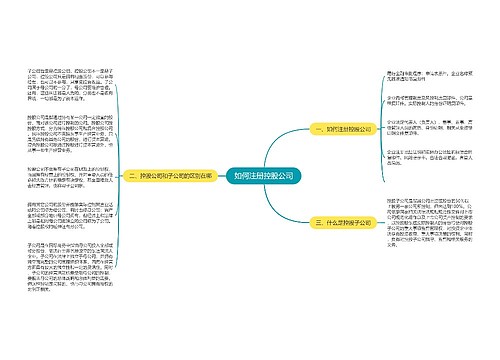

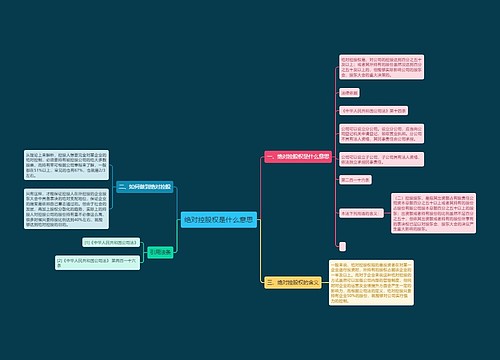

核心内容:树图网的小编在本文中,结合当前国有投资控股公司在资本运营中存在的一系列问题,提出了优化和完善国有投资控股公司资本运作的一些建议和对策:(1)建立行业产业投融资发展平台,并发起设立产业投资基金;(2)优化国有投资控股公司资本运营的组织和人力资源保障。(3)确定投资领域,优化投资结构。(4)强化资本运营风险管理。希望能对您有所帮助。

树图思维导图提供《国有投资控股公司的运营》在线思维导图免费制作,点击“编辑”按钮,可对《国有投资控股公司的运营》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ed8824fa2bcf6a3291c3fe7b6b5d2b5b