其重点内容包括以几个方面:(1)检查和确认目标企业的竞争优势、现在以及可以预见的未来若干年财务和现金流情况;(2)对供应商、客户和分销商的稳定性进行评估,对目标公司现存经营管理和制度上的问题及改进潜力进行研究;(3)收购存在的法律障碍和解决途径,收购有关的税收入事项及安排;(4)员工及养老金问题、公司股东权益的增长和管理层的利益回报等。

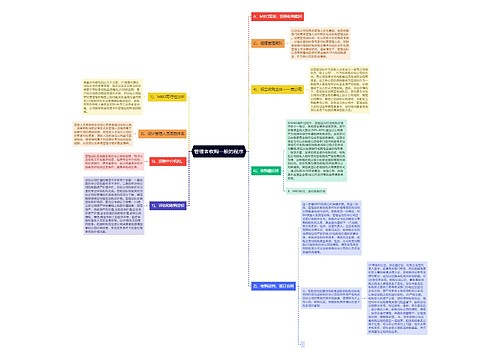

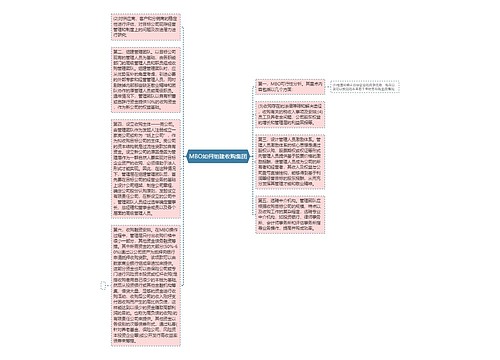

以目标公司现有的管理人员为基础,由各职能部门的高级管理人员和职员组成收购管理团队。组建管理团队时,应从优势互补的角度考虑,引进必要的外部专家和经营管理人员,同时剔除掉内部那些缺乏敬业精神和团队协作的原管理人员或高级职员。通常情况下,管理团队以自有积蓄或自辞行资金提供10%的收购资金,作为新公司的权益基础。

管理人员激励体系的核心思想是通过股权认购、股票期权或权证等形式向管理人员提供基于股票价格的激励报酬,使管理人员成为公司的所有者和经营者,其收入及权益与公司盈亏直接挂钩,能够得到基于利润等经营目标的股东报酬,从而充分发挥其管理才能和敬业精神。

由管理团队作为发起人注册成立一家壳公司或称为“纸上公司”,作为拟收购目标公司的主体。壳公司的资本结构就是过流性贷款加自有资金。设立新公司的原因是因为管理层作为一群自然人要实现对目标企业资产的收购,必须借助于法人形式才能实现。因此,在这种情况下,管理层在组建管理团队后,首先要在目标公司的经营业务的基础上设计公司框架,制定公司章程,确定公司股份认购原则,发起设立有限责任公司,在新设立的公司中,管理团队人员经过选举确定董事长、总经理和董事会成员以及各个层面的高级管理人员。第五,选聘中介机构。管理团队应根据收购目标公司的规模、特点以及收购工作的复杂程度,选聘专业中介机构,如投资银行、律师事务所、会计师事务所和评估事务所指导业务操作,提高并购成功率。

在MBO操作过程中,管理层只付出收购价格中很小一部分,其他资金债务融资筹措。其中所需资金的大部分(50%-60%)通过以公司资产为抵押向银行申请抵押收购贷款。该项款可以由数家商业银行组成辛迪加来提供。这部分资金也可以由保险公司或专门进行风险资本投资或杠杆收购(是指收购者用自己很少的本钱为基础,然后从投资银行或其他金融机构筹集、借贷大量、足够的资金进行收购活动,收购后公司的收入刚好支付因收购而产生的高比例负债,这样能达到以很少的资金赚取高额利润的目的。也称为高负债的收购)的有限责任公司来提供。其他资金以各级别的次等债券形式,通过私募(针对养老基金、保险公司、风险资本投资企业等)或公开发行高收益率债券来筹措。

MBO执行,进行收购行动评估和收购定价目标公司价值的确定不外乎两个依据:一是根据目标公司的盈利水平评价,二是按照目标公司的账面资产价值评价,目标公司的估价可以委托专业评估机构完成。管理团队根据其对目标公司经营情况和发展潜力的充分了解,确定能够接受且合理的总购买价格。管理团队在确定收购价格时,要充分考虑以下因素:(1)建立在公司资产评估基础上的各价值因素:固定资产、流动资产的价值;土地使用价值;企业无形资产价值;企业改造后的预期价值;被转让的债权、债务;离退休职工的退休养老、医疗保险和富余人员安置费用等。(2)外部买主的激烈竞争。把握和利用与原公司决策者的感情因素和公司内幕消息,争取竞争条件下的最可能争取的价格优惠。 收购谈判,签订合同 这一步是MBO的核心和关键步骤。在这一阶段,管理团队就收购条件和价格等条款同目标公司董事会进行谈判。收购条款一经确定,MBO便进入实质性阶段,管理层与目标公司正式签订收购协议书。收购协议书应明确双方享有的权利和义务,其主要内容如下:(1)收购双方的名称、住所、法定代表人,企业收购的性质和法律形式,收购完成后,被收购企业的法律地位和产权归属;(2)收购的价格和折算标准,收购涉及的所有资本、债务的总金额,收购方支付收购资金来源、性质、方式和支付期限;(3)被收购目标公司的债权、债务及各类合同的处理方式以及被收购目标公司的人员安置及福利待遇等。

收购集团按照收购目标或合同约定完成收购目标公司的所有资产或购买目标公司所有发行在外的股票,使其转为非上市公司。收购完成,根据收购具体情况办理下列手续和事项:(1)审批和公正。协议签订后,经双方法定代表人签字,报请有关部门审批,然后根据需要和双方意愿申请法律公证,使收购协议具有法律约束力,成为以后解决相关纠纷的依据。(2)办理变更手续。收购完成以后,意味着被收购方的法人资格发生了变化。协议书生效后,收购双方要向工商等有关部门办理企业登记、企业注销、房产变更及土地使用权转让手续,以保证收购方的利益和权利。(3)产权交接。收购双方的资产交接,须在律师现场见证、银行和中介机构等有关部门的监督下,按照协议办理移交手续,经过验收、造册,双方签证后,会计据此入账。收购目标公司的债权、债务,按协议进行清理,并据此调整账户,办理更换合同、债据等手续。

这是收购过程的最后一道程序。把收购的事实公诸于社会,可以在公开报刊上刊登,也可由有关构发布,使社会各方面知道收购事实,并开始调整与之相关的业务。

U633687664

U633687664

U582679646

U582679646