论上市公司破产重整管理人制度思维导图

轻涟低眉

2023-02-14

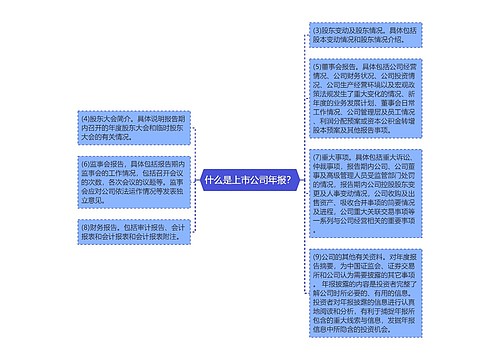

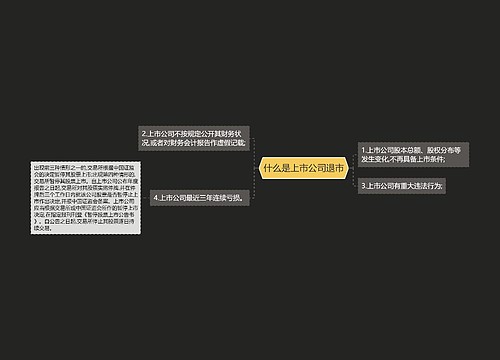

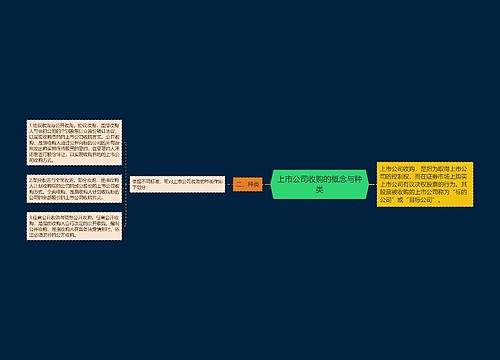

但是,进入破产重整程序的债务人,主要不在于管理财产,而是管理好债务人的经营业务,特别是要制定和执行重整计划,其职责比破产清算复杂得多。因此,企业破产法对进入重整程序的管理人有了不同规定。企业破产法第73条规定“在重整期间,经债务人申请,人民法院批准,债务人可以在管理人的监督下管理财产和营业事务”。第80条规定“债务人自行管理财产和营业事务的,由债务人制作重整计划草案”。该条也提出“管理人负责管理财产和营业事务的,由管理人制作重整计划”。这就是说根据重整与破产清算的不同,企业破产法对管理人的职责有不同的规定

树图思维导图提供《论上市公司破产重整管理人制度》在线思维导图免费制作,点击“编辑”按钮,可对《论上市公司破产重整管理人制度》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:dc6cdb0b3388130427c88c13cdf95f79

思维导图大纲

相关思维导图模版

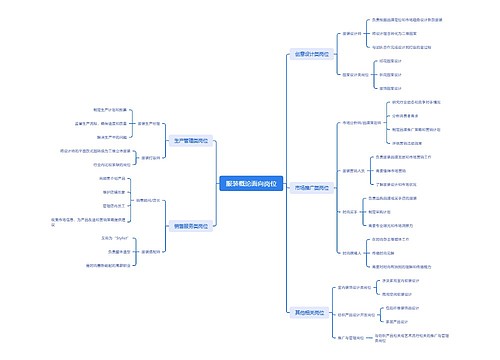

服装概论面向岗位思维导图

U481338081

U481338081树图思维导图提供《服装概论面向岗位》在线思维导图免费制作,点击“编辑”按钮,可对《服装概论面向岗位》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a6572a359960d97cd7b598ce530c1620

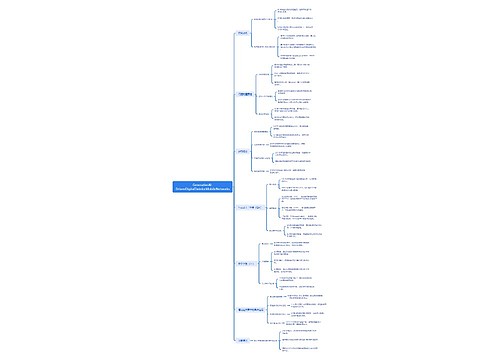

GenerativeAI-DrivenDigitalTwinforMobileNetworks思维导图

U682128769

U682128769树图思维导图提供《GenerativeAI-DrivenDigitalTwinforMobileNetworks》在线思维导图免费制作,点击“编辑”按钮,可对《GenerativeAI-DrivenDigitalTwinforMobileNetworks》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d62506077a8b368e7b1f04f104d70aba