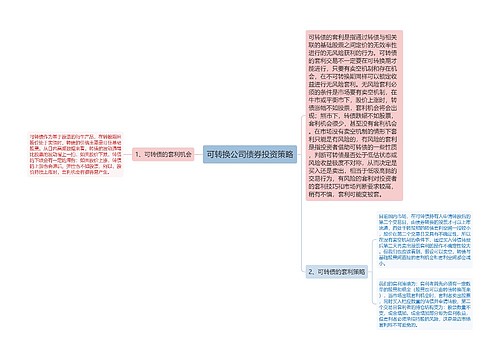

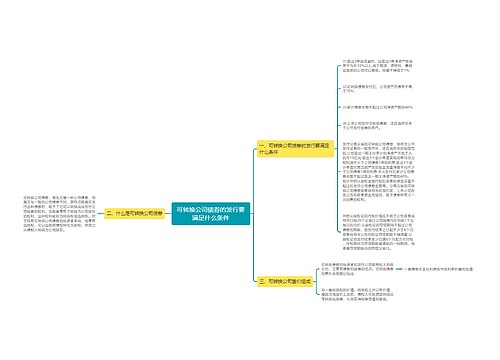

对可转换公司债券进行定价分析思维导图

茶饭无心

2023-02-13

摘要:可转换公司债券代表了发行公司获取利润的能力和增长潜力,作为发行公司向社会公众筹集资金的有价证券的凭证,因此,其基本面是影响可转换公司债券最主要的因素。下面由小编为您介绍可交换债券的定价因素,希望能对您有所帮助。

树图思维导图提供《对可转换公司债券进行定价分析》在线思维导图免费制作,点击“编辑”按钮,可对《对可转换公司债券进行定价分析》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ddc712d0aaa92264d9a89d756530036a

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

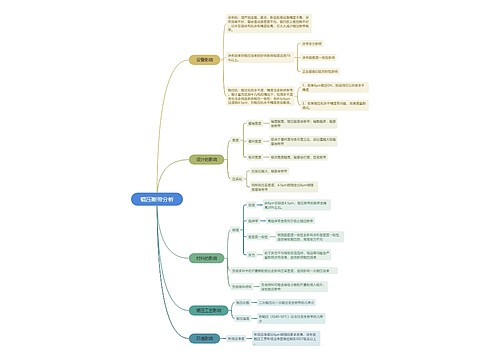

辊压断带分析思维导图

U678146910

U678146910树图思维导图提供《辊压断带分析》在线思维导图免费制作,点击“编辑”按钮,可对《辊压断带分析》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:55fdf0827fa2a220b0b4047d75df5032