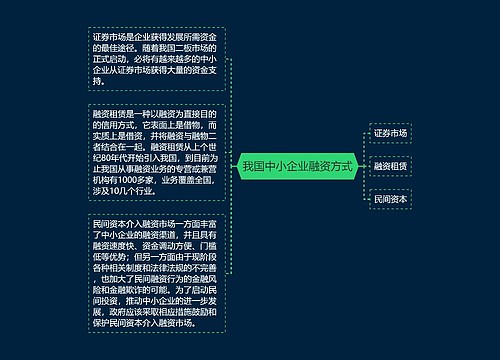

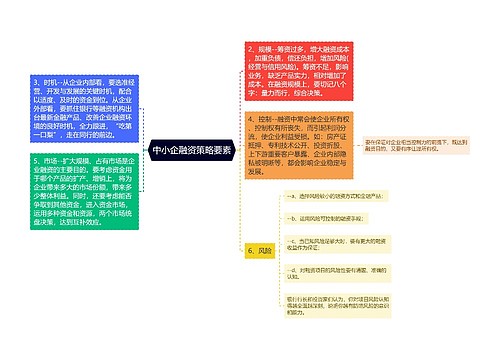

思考之一:中小企业客户的选择要突出重点,有所为有所不为。各金融机构要把中小企业的金融服务与信贷结构调整有机结合起来,努力培育和发展优良客户,做到重点突出。近期应重点支持的企业主要是符合国家产业政策的出口创汇、技术创新型、专业配套型、环保型以及从事“专、精、尖、优”产品生产,并具有成长性强、发展潜力大的各种所有制中小企业,特别是其中的高科技企业;虽属成熟产业,但符合市场要求,产品适销对路,经济效益好,且守法经营的中小企业。坚持有进有退,有所为有所不为的原则。不符合国家产业、行业政策的不贷,不符合国家及地方环保标准的不贷,不符合市场要求,搞小而全,经济效益不佳的不贷,管理混乱,违法经营的不贷。对已发放并形成不良贷款的企业,要在维护银行正当权益的前提下坚决退出,把有限的信贷资源投放到那些效益好的中小企业中去。

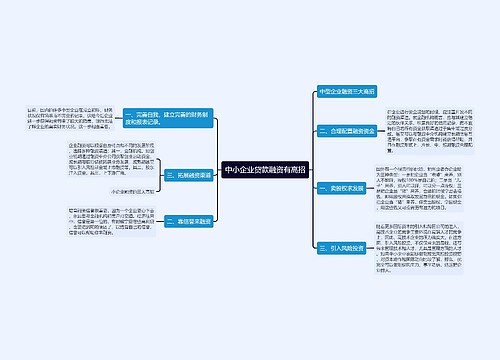

思考之二:积极探索有担保机构提供保证担保的贷款。担保贷款是解决金融机构贷款风险与企业融资需求两者之间矛盾的一种有效办法。银行在对中小企业发放贷款时,要积极采用由担保机构提供保证担保的贷款方式。在这个过程中应注意以下问题:其一,所选择的担保公司应是资金雄厚、管理规范、信誉良好且能按商业化原则运作的担保机构。银行也可在当地政府和人民银行的支持下,联合有关部门、社会团体、中小企业等多渠道设立中小企业担保基金。其二,要控制好最大担保倍数。最大担保倍数是指在贷款发生期内任一时点,担保机构资本金与其全部担保余额之比的最高值。金融机构要严格按照担保机构的资信状况、资金实力、担保记录等因素确定单笔担保贷款的担保倍数。同时,根据担保机构担保能力、资信状况等因素的变化,对其最大担保倍数实施监控,定期评估,及时调整。其三,强化担保登记和公证手续,合理确定抵押担保登记费用,严禁乱收费。

思考之三:以信贷工作为中心,开展全方位金融服务。各金融机构要跟踪现代银行的发展趋势,掌握当前经济形势下银行业竞争的新特点,以信贷工作为中心,积极开展全方位金融服务。要发挥银行联系面广、垂直领导、网点多的优势,为中小企业提供市场行情和产品技术信息的指导;要大力拓展对中小企业的中间业务,完善结算、信用证和理财等业务,探索对中小企业的贸易融资;开发新的业务品种,扶持符合条件、业绩突出的中小企业,特别是高科技企业进入创业板市场,完善客户经理制。

思考之四:优化支持中小企业融资的外部环境,加强法律法规建设,为中小企业创造宽松、公平的法制环境。到目前为止,我国几乎没有专门为中小企业问题而制定法律,致使中小企业在发展中遇到资金、信息、服务、税收、出口等许多方面的制约。我国立法机构应尽快制定并出台《中小企业促进法》、《中小企业法》等相关配套法律法规,明确中小企业的划分标准、基本地位、方针、政策、管理原则和发展方向,为中小企业稳定发展提供法律保障。还要加强政府的扶持作用。根据中小企业实际情况,在不影响公平竞争的条件下,政府可以考虑对其实行较为优惠的税率。

思考之五:改革和完善现有的信贷管理方式。对中小企业的信贷管理应有别于大型企业,对新型行业的贷款管理应有别于传统行业。在贷款限额方面,应降低贷款下限,使更多的中小企业能取得贷款;在贷款额度上,为中小企业在年度贷款总量中留出一定额度,并作为全年重要考核标准;在贷款审批权方面,将一定额度贷款权下放至县一级支行,以缩短审批时间;在贷款利率方面,根据中小企业不同的信用及担保情况施予不同的利率。

U382105938

U382105938

U781856278

U781856278