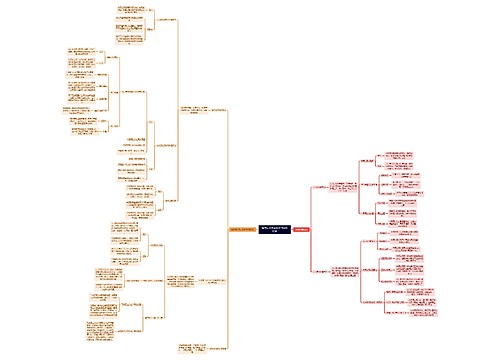

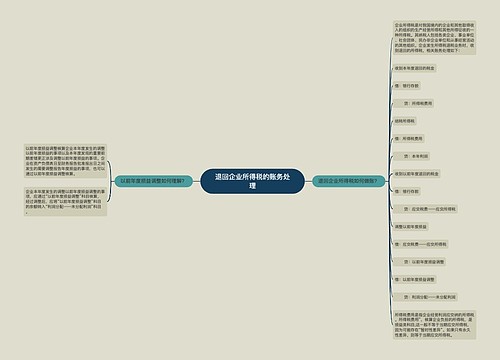

递延所得税资产如何理解和计算?思维导图

泪尽

2022-12-29

递延所得税资产是时间性差异对未来期间的应交所得税金额的影响,具体怎么理解和计算?

树图思维导图提供《递延所得税资产如何理解和计算?》在线思维导图免费制作,点击“编辑”按钮,可对《递延所得税资产如何理解和计算?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:51dbabbcd8e43701fccbb5f189029d90

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

如何从大历史观学习中国历史思维导图

海沙

海沙树图思维导图提供《如何从大历史观学习中国历史》在线思维导图免费制作,点击“编辑”按钮,可对《如何从大历史观学习中国历史》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a22832470b2860422e8670dd763724d