电话费报销会计分录如何编制?思维导图

泪尽

2022-12-28

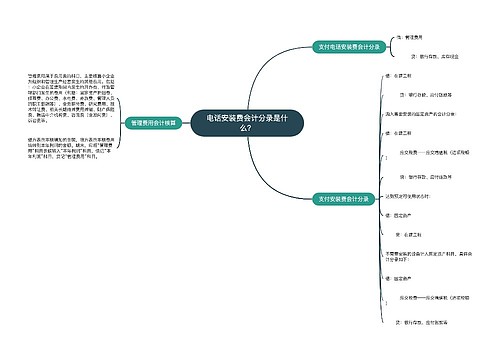

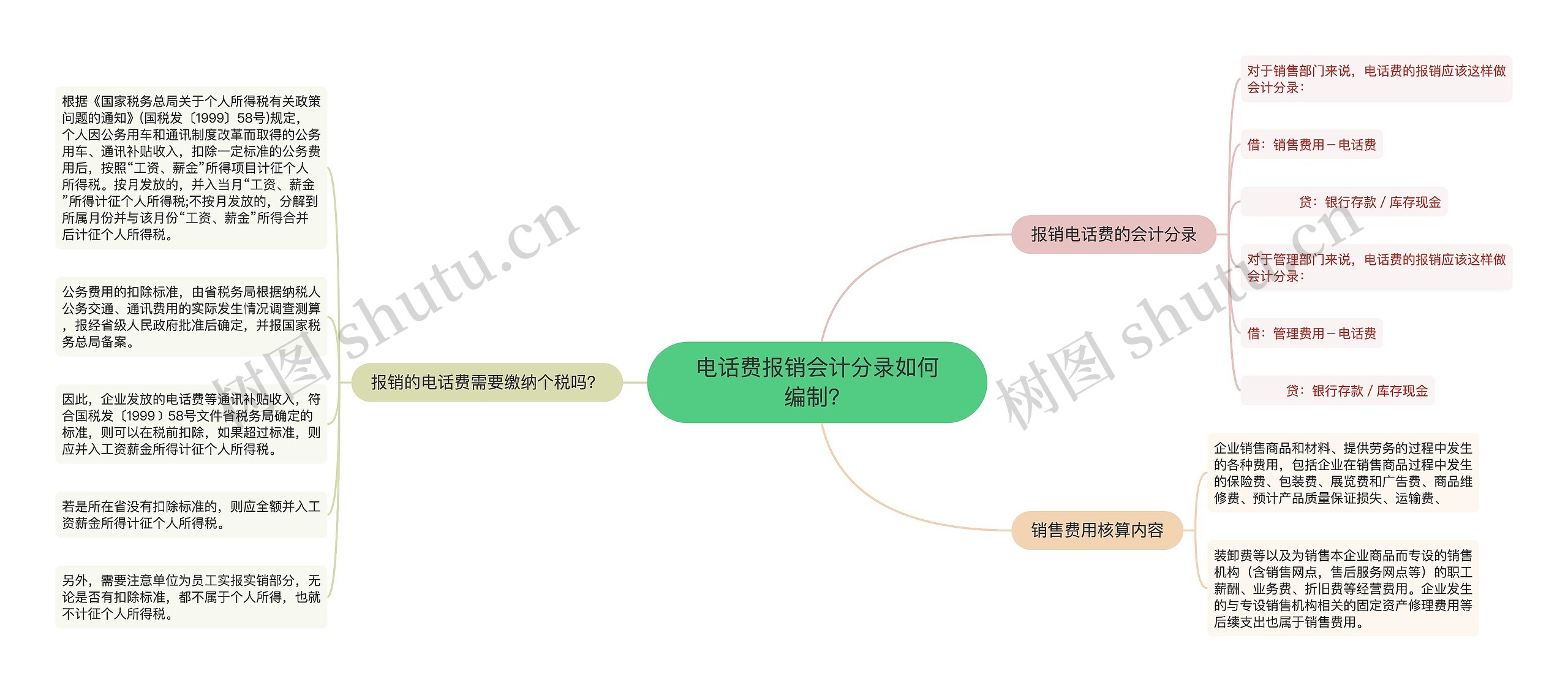

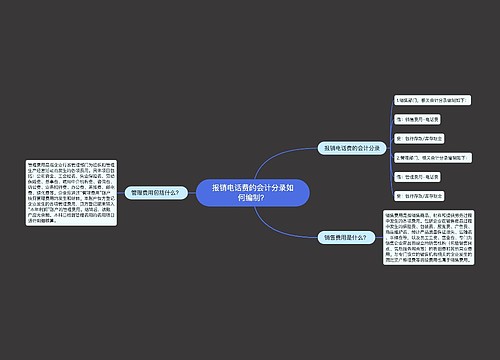

在企业进行采购,或者日常经营过程中,会发生各种各样的支出,比如电话费。对于电话费,按公司规定进行报销时,应如何做会计分录?

树图思维导图提供《电话费报销会计分录如何编制?》在线思维导图免费制作,点击“编辑”按钮,可对《电话费报销会计分录如何编制?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b9c60f581d457d172664b26a9b6005ee

思维导图大纲

相关思维导图模版

报销电话费的会计分录如何编制?思维导图

泪尽

泪尽树图思维导图提供《报销电话费的会计分录如何编制?》在线思维导图免费制作,点击“编辑”按钮,可对《报销电话费的会计分录如何编制?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:7cad396e9e0d292c8d1168c88850be15

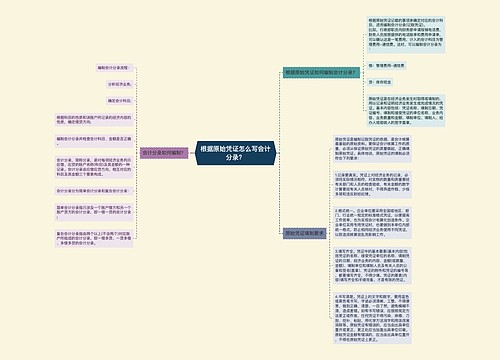

根据原始凭证怎么写会计分录?思维导图

泪尽

泪尽树图思维导图提供《根据原始凭证怎么写会计分录?》在线思维导图免费制作,点击“编辑”按钮,可对《根据原始凭证怎么写会计分录?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:275f632fc9246e700d05823642728777