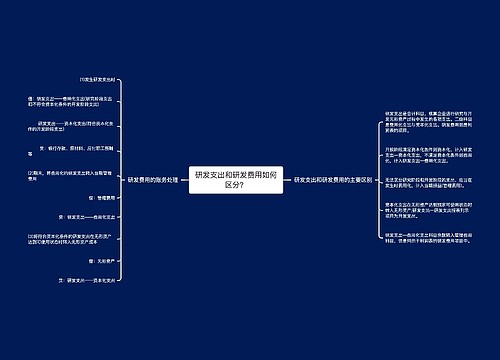

非金融机构借款利息收入如何写会计分录?思维导图

泪尽

2022-12-28

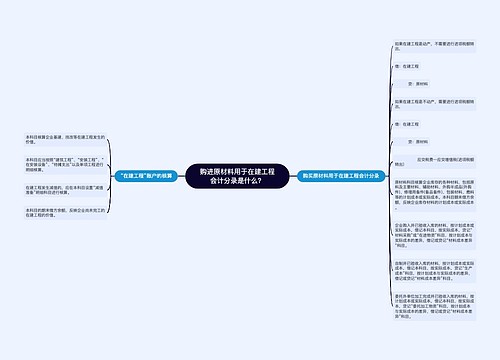

非金融机构可以理解为不经营一般银行业务的金融机构,主要提供专门的金融服务和开展指定范围内的业务,那么当非金融机构收到借款利息时该如何做会计分录?

树图思维导图提供《非金融机构借款利息收入如何写会计分录?》在线思维导图免费制作,点击“编辑”按钮,可对《非金融机构借款利息收入如何写会计分录?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d29f1183d78896704de983b81ba751a3

思维导图大纲

相关思维导图模版

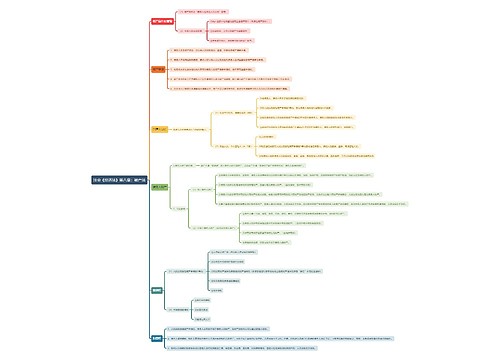

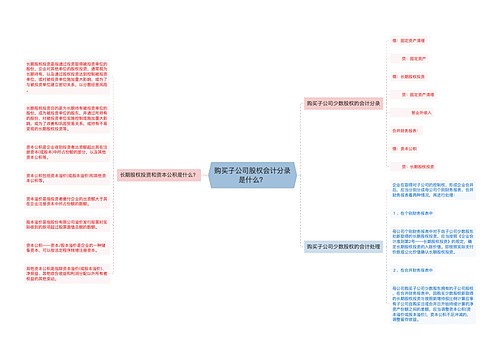

收到担保费发票如何写会计分录?思维导图

泪尽

泪尽树图思维导图提供《收到担保费发票如何写会计分录?》在线思维导图免费制作,点击“编辑”按钮,可对《收到担保费发票如何写会计分录?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:00d9fe097d634e98ea1d3562180a8c93

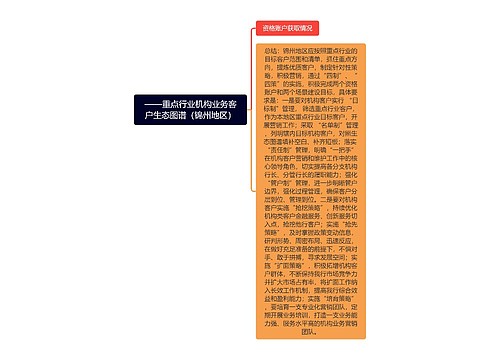

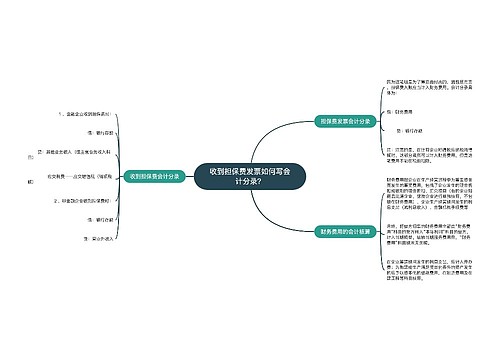

——重点行业机构业务客户生态图谱(锦州地区)思维导图

U481330656

U481330656树图思维导图提供《——重点行业机构业务客户生态图谱(锦州地区)》在线思维导图免费制作,点击“编辑”按钮,可对《——重点行业机构业务客户生态图谱(锦州地区)》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f930058a554a09639a5c5c0e168c451c