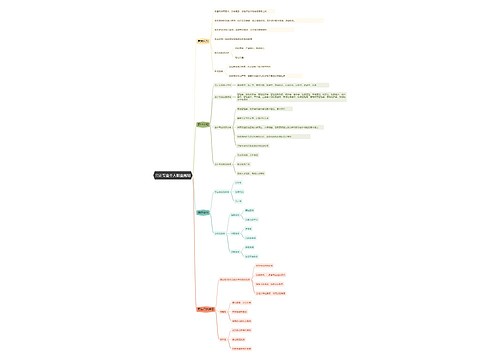

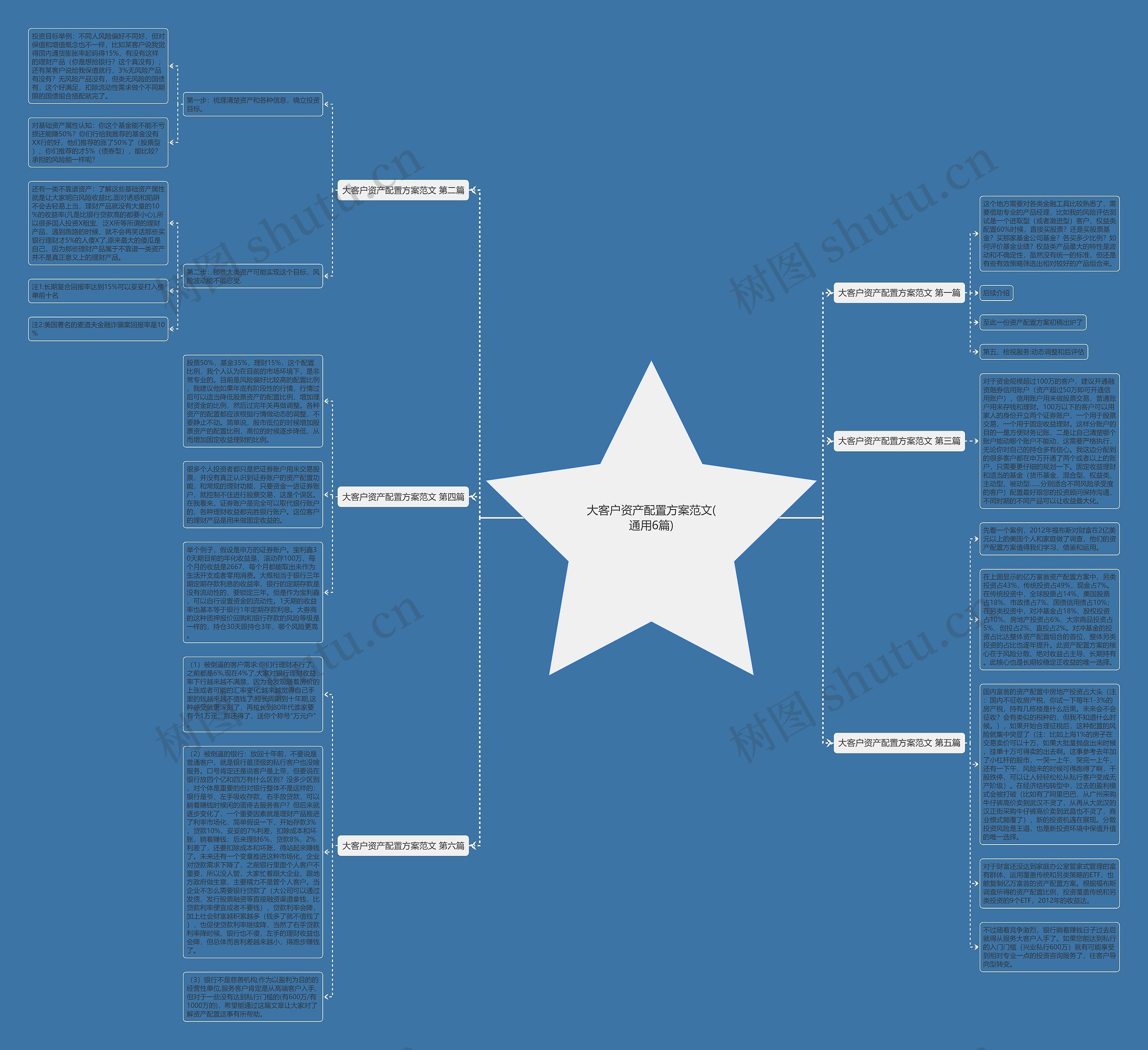

大客户资产配置方案范文(通用6篇)思维导图

清风浅

2023-05-09

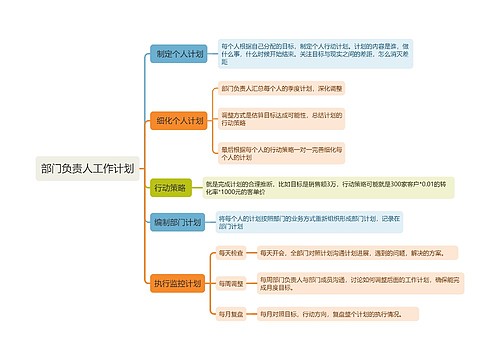

大客户资产配置方案范文 第一篇这个地方需要对各类金融工具比较熟悉了,需要借助专业的产品经理,比如我的风险评估测试是一个进取型(或者激进型)客户,权益类配置60%时候,直接买股票?还是买股票基金?买那家基金公司基金?各买多少比例?如何评价基金业绩?权益类产品最大的特性是波动和不确定性,虽然没有统一的标准,但还是有些有效策...

树图思维导图提供《大客户资产配置方案范文(通用6篇)》在线思维导图免费制作,点击“编辑”按钮,可对《大客户资产配置方案范文(通用6篇)》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:0c9c2b2d811aec3d171297163ab3aedd

思维导图大纲

相关思维导图模版

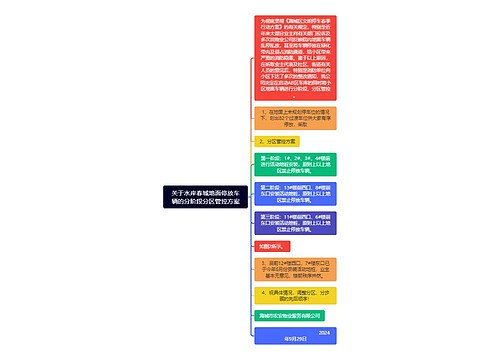

关于水岸春城地面停放车辆的分阶段分区管控方案思维导图

U882214155

U882214155树图思维导图提供《关于水岸春城地面停放车辆的分阶段分区管控方案》在线思维导图免费制作,点击“编辑”按钮,可对《关于水岸春城地面停放车辆的分阶段分区管控方案》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b7cacbcb60cd785d3e836665ab120d6d

低效和超龄导购员的管理计划思维导图

U781603057

U781603057树图思维导图提供《低效和超龄导购员的管理计划》在线思维导图免费制作,点击“编辑”按钮,可对《低效和超龄导购员的管理计划》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f7df47e61db6c5c13a363faab8770506