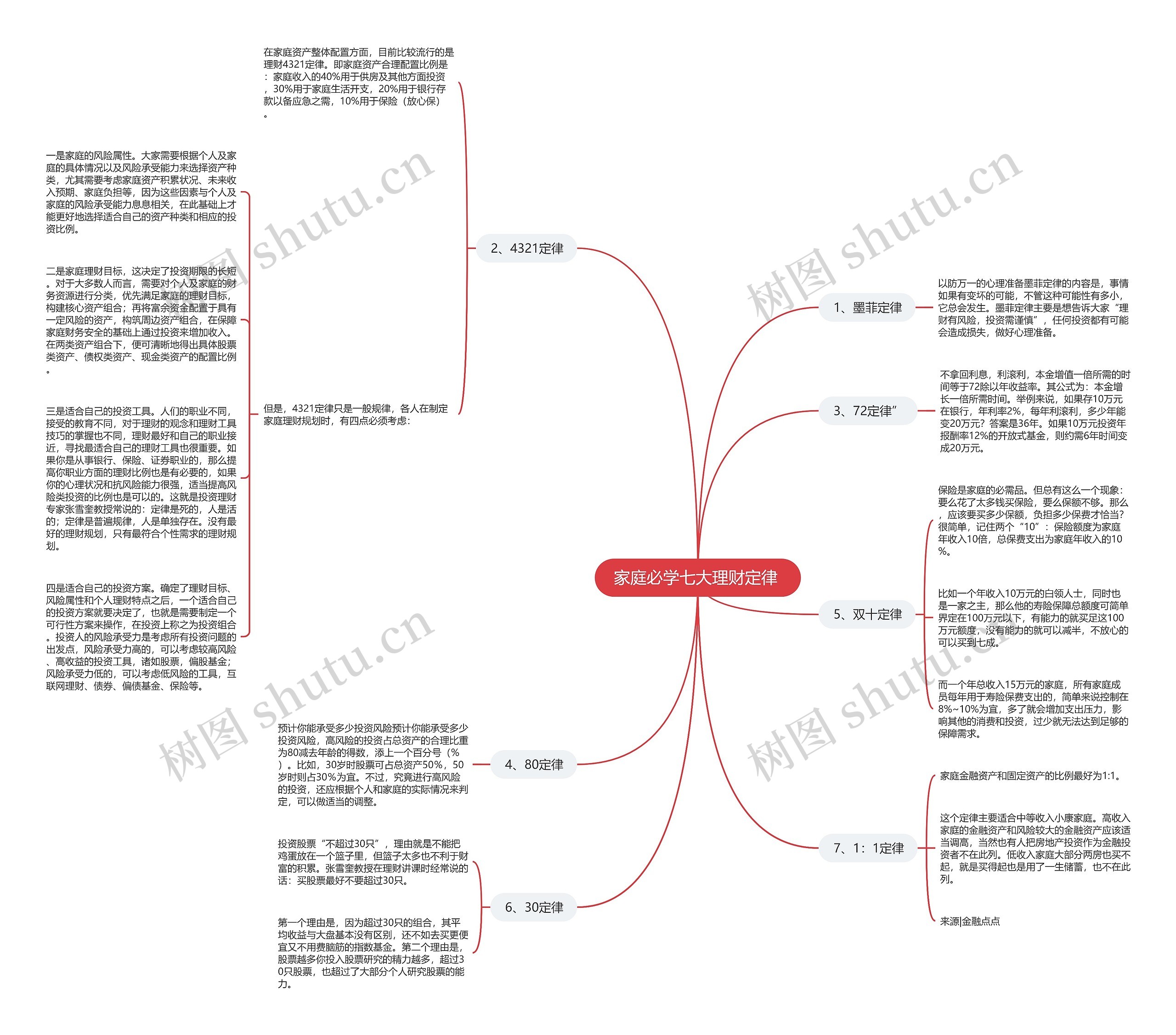

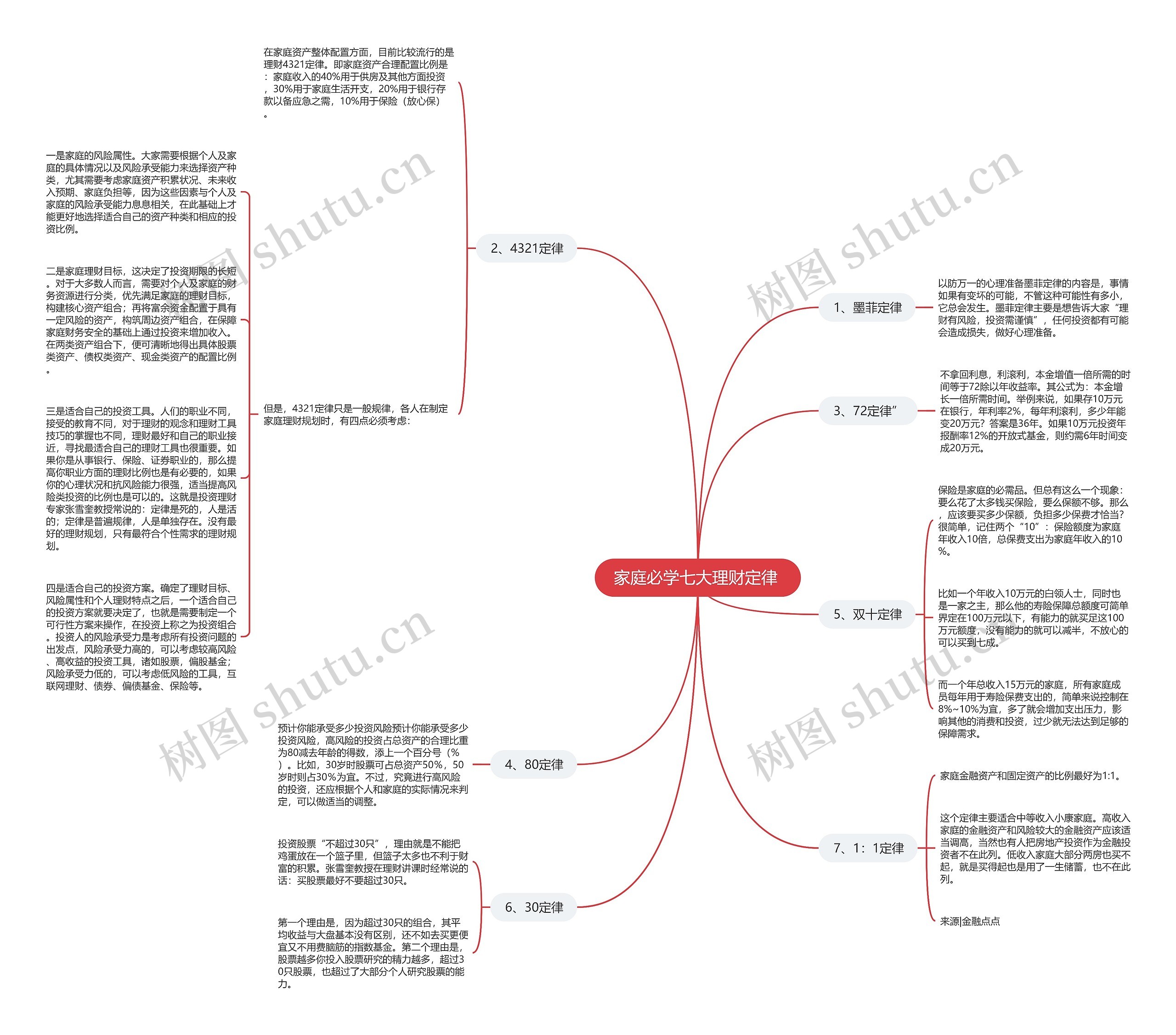

一是家庭的风险属性。大家需要根据个人及家庭的具体情况以及风险承受能力来选择资产种类,尤其需要考虑家庭资产积累状况、未来收入预期、家庭负担等,因为这些因素与个人及家庭的风险承受能力息息相关,在此基础上才能更好地选择适合自己的资产种类和相应的投资比例。

二是家庭理财目标,这决定了投资期限的长短。对于大多数人而言,需要对个人及家庭的财务资源进行分类,优先满足家庭的理财目标,构建核心资产组合;再将富余资金配置于具有一定风险的资产,构筑周边资产组合,在保障家庭财务安全的基础上通过投资来增加收入。在两类资产组合下,便可清晰地得出具体股票类资产、债权类资产、现金类资产的配置比例。

三是适合自己的投资工具。人们的职业不同,接受的教育不同,对于理财的观念和理财工具技巧的掌握也不同,理财最好和自己的职业接近,寻找最适合自己的理财工具也很重要。如果你是从事银行、保险、证券职业的,那么提高你职业方面的理财比例也是有必要的,如果你的心理状况和抗风险能力很强,适当提高风险类投资的比例也是可以的。这就是投资理财专家张雪奎教授常说的:定律是死的,人是活的;定律是普遍规律,人是单独存在。没有最好的理财规划,只有最符合个性需求的理财规划。

四是适合自己的投资方案。确定了理财目标、风险属性和个人理财特点之后,一个适合自己的投资方案就要决定了,也就是需要制定一个可行性方案来操作,在投资上称之为投资组合。投资人的风险承受力是考虑所有投资问题的出发点,风险承受力高的,可以考虑较高风险、高收益的投资工具,诸如股票,偏股基金;风险承受力低的,可以考虑低风险的工具,互联网理财、债券、偏债基金、保险等。