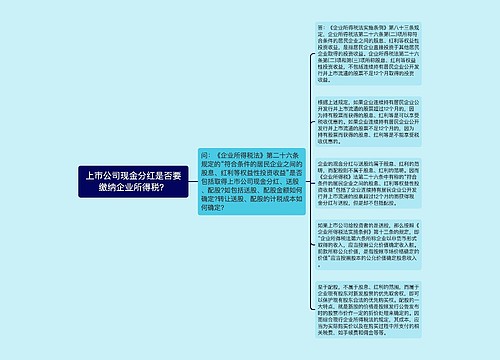

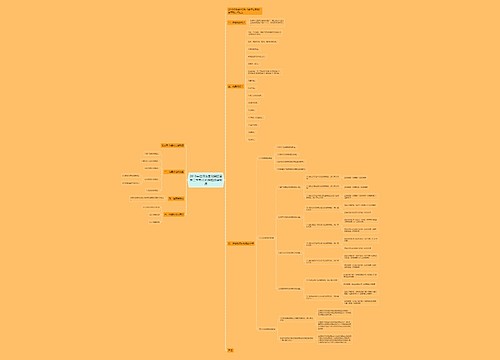

2018年经济法基础第四章第一节考点:税收法律制度概述思维导图

待我归兮

2023-04-07

2018初级会计职称《经济法基础》章节知识点汇总第一节 税收法律制度概述一、税收与税收法律关系(一)税收与税法1.税收。税收是指以同家为主体,为实现国家职能,凭借政治权力,按照法定标准,无偿取得财政收...《2018年经济法基础第四章第一节考点:税收法律制度概述》由树图网初级会计师考试网发布。

树图思维导图提供《2018年经济法基础第四章第一节考点:税收法律制度概述》在线思维导图免费制作,点击“编辑”按钮,可对《2018年经济法基础第四章第一节考点:税收法律制度概述》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3386980b1a34657eb17eb4b9da5e15b8

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

销售经理半年规划思维导图

U582121265

U582121265树图思维导图提供《销售经理半年规划》在线思维导图免费制作,点击“编辑”按钮,可对《销售经理半年规划》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

相似思维导图模版

思维导图模版推荐

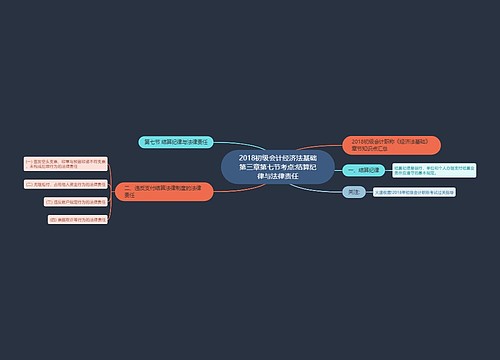

2018初级会计经济法基础第三章第七节考点:结算纪律与法律责任思维导图

2023-04-07 11:06:33

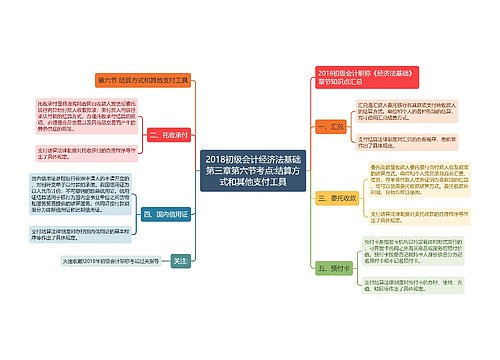

2018初级会计经济法基础第三章第六节考点:结算方式和其他支付工具思维导图

2023-04-07 11:06:38

2018初级会计经济法基础第三章第五节考点:网上支付思维导图

2023-04-07 11:06:42

2018年经济法基础第四章第二节考点:增值税法律制度思维导图

2023-04-07 11:06:25

2018年经济法基础第四章第三节考点:消费税法律制度思维导图

2023-04-07 11:06:20

2018年经济法基础第五章第一节考点:企业所得税法律制度思维导图

2023-04-07 11:06:16